多様化する金利プランと選び方

2013年09月04日

金利の引下げ幅は拡大傾向に

住宅ローンの金利を見るときに知っておきたいのが、「基準金利」と「適用金利」です。基準金利(店頭金利)は、金融機関が決めている本来の金利です。多くの場合、実際に借入れする時にはこの基準金利から一定の金利が引き下げられたものが適用されます。これを適用金利といいます。

引下げ幅は、基準金利から1.4%~1.6%の引下げを実施しているところが多くなっています。さらに、2013年8月にはメガバンクや信託銀行で最大1.7%引き下げるなど、引下げ幅を拡大する動きが見られました。提携ローンではさらに引き下げられている場合もあります。

このように引下げ幅は拡大される傾向ですが、その他、自己資金が20%以上あると引下げ幅が大きくなったり、審査次第で引下げ幅が決まったりなど、引下げ幅に個人差があるという傾向も出てきています。

金利タイプ別の傾向

金利タイプごとに最近の傾向をもう少し詳しく見ておきましょう。

変動金利型の傾向

変動金利型の基準金利は多くの金融機関で2.475%です。引下げ後の適用金利は0.775%~1.025%が中心です。ほとんどの商品で、最初の引下げ幅が完済まで全期間続きます。変動金利型で借入れする場合には、できるだけ引下げ幅が大きいものを選ぶのがコツです。

固定金利選択型の傾向

固定金利選択型は、金利の引下げ方に応じて「全期間引下げ型」と「当初期間引下げ型」と2つのタイプがあります。

・全期間引下げ型

最初の引下げ幅が完済までの全期間続きます。固定金利期間終了後に他の金利タイプに変更した場合でも、選んだ金利タイプの基準金利から同じ引下げ幅が適用されます。現在の引下げ幅は、1.4%~1.7%のものが多くなっています。

・当初期間引下げ型

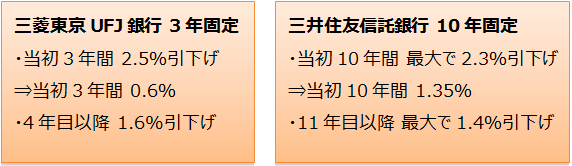

当初の固定期間中の引下げ幅が大きく、固定期間終了後の引下げ幅が小さくなるタイプです。このタイプの引下げ幅は固定期間や金融機関によってかなりバラつきがあります。

この当初期間引下げ型は、キャンペーン商品に利用されることが多く、その時点での目玉商品として出てくることがあります。最近では、複数の金融機関から2年固定や3年固定で、変動金利型を下回る金利の住宅ローンが登場しています。

「全期間引下げ型」と「当初期間引下げ型」のどちらを選んだらよいかは、当初期間の金利、固定期間終了後の金利、借入期間の組み合わせによって変わります。自分のケースではどちらが良いのか試算してもらってから選ぶと良いでしょう。

・全期間固定金利型

金融機関によって最も金利差があるのが、全期間固定金利型です。2013年8月の例で見てみると、35年の全期間固定で、三菱東京UFJ銀行は2.96%、みずほ銀行は2.55%。メガバンク間でもこのような違いがあります。住信SBIネット銀行は2.44%とさらに低い金利のものもあります。フラット35の最低金利は1.99%と比較的低水準です(但し、フラット35は団体信用生命特約料が別払いになります)。全期間固定を選択する場合には、広く情報を集め、比較して検討しましょう。

金利タイプは複数を組み合わせることも可能

金利タイプは1つに決める以外にも、「変動金利型と全期間固定金利型」「変動金利型と10年固定」など複数の金利タイプを組み合わせることも可能です。それぞれの借入額を必ずしも同額にする必要はなく、「変動金利型の低い金利が魅力的だが、今後の金利上昇によるリスクを少しは抑えたい」という場合には、変動金利型を多めに、「金利上昇が心配だから固定金利型を使いたいが、少しは返済額を抑えたい」という場合には全期間固定金利型を多めになど、組み合わせる目的によって、比率の考え方も異なります。

下の表は、変動金利型と全期間固定金利型の組み合わせで、各々の比率によってどのように異なるか示したものです。<例1>は将来の金利上昇が比較的大きい場合の想定です。この場合は変動金利型が多いほど返済額も増えることがわかります。<例2>は金利が上昇しなかった場合です。金利がさほど上昇しなければ、全期間固定金利型が多いほど返済額が増える結果になる可能性もあります。

◆借入額3,000万円、35年返済、ボーナス返済なしの場合

<例1>

- 変動金利型:当初5年間0.875%、6年目以降1年ごとに0.5%金利アップ、11年目以降完済まで3.875%

- 全期間固定金利型:全期間2.5%

| プラン1 変動金利型 3,000万円 | プラン2 変動金利型 2,000万円 全期間固定金利型 1,000万円 | プラン3 変動金利型 1,000万円 全期間固定金利型 2,000万円 | プラン4 全期間固定金利型 3,000万円 | |

|---|---|---|---|---|

| 毎月 返済額 |

当初5年間 82,949円 6~10年目 89,047円 11~15年目 111,308円 16年目以降 129,290円 |

当初5年間 91,050円 6~10年目 95,114円 11~15年目 109,955円 16年目以降 121,943円 |

当初5年間 99,149円 6~10年目 101,181円 11~15年目 108,601円 16年目以降 114,596円 |

全期間 107,249円 |

| 総返済額 | 約4,800万円 | 約4,700万円 | 約4,600万円 | 約4,500万円 |

<例2>

- 変動金利型:全期間ずっと0.875%で変わらず

- 全期間固定金利型:全期間2.5%

| プラン1 変動金利型 3,000万円 | プラン2 変動金利型 2,000万円 全期間固定金利型 1,000万円 | プラン3 変動金利型 1,000万円 全期間固定金利型 2,000万円 | プラン4 全期間固定金利型 3,000万円 | |

|---|---|---|---|---|

| 毎月 返済額 |

82,949円 | 91,050円 | 99,149円 | 107,249円 |

| 総返済額 | 約3,480万円 | 約3,820万円 | 約4,160万円 | 約4,500万円 |

金利タイプの選び方

最近の金利タイプごとの特徴を見てきました。キャンペーン商品が出てきたり、引下げ幅が大きくなったりなど、住宅ローンの商品性は1年のうちでもかなり変化します。そのため、私たち利用する側はどれがお得なのか?と翻弄されてしまいがちです。

金利タイプを選ぶには、まずは自分にはどの金利タイプが合っているのかを見定め、その金利タイプを中心に情報収集したり比較検討したりすると選びやすくなります。

金利タイプ選びの考え方にはいくつかの切り口があります。一つめは「今後の金利予測」です。これから金利が上昇すると予想するならベースは固定金利型、これから金利が下がるもしくは上昇するが大きな上昇はないと考えるのならベースは変動金利型です。これが鉄則であることは忘れないようにしましょう。

二つめは「リスク許容度」です。金利が上昇した場合を想定して、どこまでなら支払える力があるかということ。収入に比して借入額が少ないので返済に余裕がある、短期間で返済できるので残高の減りが速い、借入額自体が少ないので金利が上昇しても影響が小さいなど、リスクを取る力が大きい人は変動金利型などリスクあるものでも対応力があると考えられます。リスク許容度が小さいと思う場合には、固定金利型中心にするなどリスクを取らない方が安心です。

三つ目は「お金に対しての適性を知る」ことです。株式や外貨などの投資や運用をしたことがある人であれば、相場が動いて自分の資産金額が動くことを体験していると思います。その時の心情はいかがだったでしょうか?住宅ローンは大金でもありますから、少しでも金利が動いて心配になる人には変動金利型は向かないですし、繰上返済や途中での金利タイプの変更など諸々の行動をとりながらコントロールしていきたい人には変動金利型も使いこなせるでしょう。

実際、借入れしてから金利が動くことが気になって仕方ないという理由で、その後固定金利型に借り換えをした人も少なくありません。

多くの人は、今後の金利予測だけで金利タイプを選択しようとしていますが、住宅ローンの返済は長期にわたるので、性格や適性を考慮しないと精神的な重圧が大きくなることがあります。「お金に対しての適性」にも重きを置いて選択しましょう。

-

毎月の返済額、返済総額、借り換え、賃貸とマイホームの比較、

繰上げ返済額をシミュレート。

住宅ローンの知識

提供:イー・ローン

[an error occurred while processing this directive]