繰上返済を上手に使いこなそう

2013年11月06日

決められた返済額以外に追加で返済を行う繰上返済は、利息の節約につながることもあり「どんどん繰上返済してなるべく早く完済したい」と考える人は少なくありません。

メリットが多い繰上返済ですが、気を付けておきたい点もあります。

繰上返済をする目的を持とう

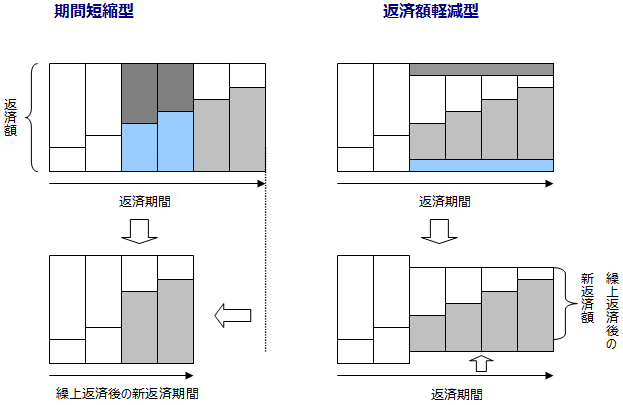

繰上返済には「総返済額を減らす」効果があります。また、返済額はそのままで「返済期間を短縮する」か、返済期間は変えずに「毎回の返済額を下げる」かのどちらかを選択することができます。

その際、何を目的にするのかによって「期間短縮型」「返済額軽減型」のどちらで行ったらよいかが異なります。繰上返済を上手に使いこなすポイントの一つは何のために行うのか、という目的を明確にしておくことです。

目的別繰上返済の活用方法

目的によって繰上返済を使い分けすることで効果が高まります。代表的な例をもとに活用方法を紹介します。

「とりあえず35年返済にしておき、余裕があるときに繰上返済すればよいだろう」と思っている人は、まずは完済時期の目標を明確にしましょう。会社員であれば、退職金は返済に充てず、収入がある退職前までに完済するのが理想です。

この場合の一番の目的は、完済時期を早くすることですので、「期間短縮型」が適しています。返済額シミュレーションを使って、現在の残高と完済目標までの年数を入れて試算すると、目標時期までに完済するためには、毎回どのくらいの返済額が必要かがわかります。その金額と現在の返済額の差額を、なるべく定期的に繰上返済することを目標にしてみましょう。

今よりも将来のほうが家計が苦しくなることがわかっている場合には、苦しい時期を乗り切ることが先決です。そのためには毎回の返済額を少なくしておいた方がよいので、繰上返済をするのであれば、「返済額軽減型」がよいでしょう。「期間短縮型」だと、住宅ローンの返済額はそのままで手元の貯蓄が減ってしまうためです。 「返済額軽減型」でどのくらい返済額を下げられるかは、繰上返済試算を使って確認してみましょう。

住宅ローンの総返済額を減らせば、その分手元に残る金額(貯蓄額)は多くなるはずです。リタイア時期が近ければ、住宅ローンの総返済額を少なくすることは老後生活資金をより多く準備する一つの方法となります。「期間短縮型」でも「返済額軽減型」でも総返済額を少なくする効果はありますが、教育費負担もなくなり、現在の返済に困っていないのであれば「期間短縮型」で繰上返済し、一年でも早く住宅ローンを完済することを目指しましょう。

変動金利型や固定金利選択型の住宅ローンで、今後金利が上昇し返済額がアップすることが心配という場合には、「返済額軽減型」で繰上返済をしましょう。期間短縮型で繰上返済すると毎回の返済額は変わりません。そのため、金利上昇で返済額がアップした場合に、返済が厳しくなり、かつ手元に預貯金が十分にないという事態も考えられるので注意が必要です。

数年後のライフイベントや家計を見通した上で行おう

繰上返済を計画するには、次の点をあらかじめ確認しておきましょう。

- いつ繰上返済用の資金を貯められるのか

- 貯蓄を取り崩す時期はないか

- 貯蓄が一番少なくなるのはいつか

貯められる時期を逃すと繰上返済ができなくなります。さらに、貯めてもその後にお金が必要になる時期がある場合には、繰上返済をしたことで家計が厳しくなるということは避けなくてはなりません。

<例>子どもが小さいうちに住宅購入したAさん

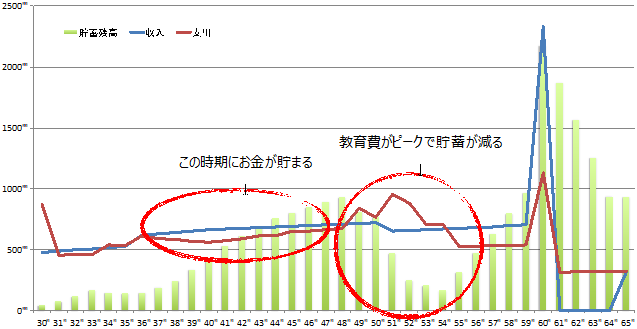

グラフはAさんの今後の収入と支出、および貯蓄残高の予想です。Aさんの場合、貯蓄できる時期は大きく2つあります。最初は子どもが小学校で教育費あまりかからない時期、次に貯蓄できるのは子どもの教育費が終了してから定年退職までの間です。

まず、この2つの時期しか貯蓄ができないので、貯蓄の機会を逃さないことが重要です。次に気を付けたいのは、教育費がかからない頃にどんどん繰上返済してしまうと、教育費ピークの頃に貯蓄が足りなくなる可能性があるということです。貯蓄が一番少なくなると予想されるのは54歳の頃。かなり先のことなので、綿密に計画するのは難しいかもしれません。このような場合には、教育費分は先にとっておき、さらに余裕ができたら繰上返済を行う、という方法が安全です。

家計の波は一人ひとり異なります。将来のことですから変化していくかもしれませんが、波の傾向を考えておくだけでも繰上返済による失敗をしなくてすむでしょう。

-

毎月の返済額、返済総額、借り換え、賃貸とマイホームの比較、

繰上げ返済額をシミュレート。

住宅ローンの知識

提供:イー・ローン

[an error occurred while processing this directive]