会計・税・鑑定

IFRSと不動産(第4回)~投資不動産~

【投資不動産とは】

投資不動産とは、賃貸収益又は資本増価(時の経過に伴う価値の上昇)を目的として保有される不動産のことをいい、IFRSでは以下のとおり自己使用目的の不動産や販売目的の不動産とは明確に区別されています。

IAS第40号「投資不動産」では、投資不動産の分類、認識、測定、表示及び開示に関する規定が包括的に示されていますが、日本基準では「賃貸等不動産」に該当する不動産について時価の開示のみを要求しており、その他の事項については一般に有形固定資産に関する規定が適用されます。また、日本基準における「賃貸等不動産」はIFRSの「投資不動産」に類似する概念ではあるものの、両者の範囲や公正価値の考え方は必ずしも一致していないため留意が必要です。

Ⅳ-Ⅰ.投資不動産の範囲

1.概要

保有する不動産が投資不動産に該当するか否かは、個々の不動産の保有意図に基づき検討を行います。ただし、上述した定義のみをもって投資不動産か否かを識別することは実務上容易ではないため、IAS第40号では投資不動産に該当するもの及び投資不動産に該当しないものを例示しており、実務上はこれらを参考にしつつ検討を行う必要があります。

|

例示 |

|

|

投資不動産に該当するもの |

a. 通常の営業過程における短期間の販売ではなく、長期的な資本増価のために保有される土地 b. 将来の用途を現時点では未定のまま保有している土地 c. オペレーティング・リース*1の貸手として保有する建物 d. 現在は借手がないが、1つ又は複数のオペレーティング・リース*1に基づいてリースするために保有している建物 e. 投資不動産として将来利用するために建設中又は開発中である不動産 |

|

投資不動産に該当しないもの |

f. 通常の営業過程における販売目的で保有、建設、開発している不動産 g. 自己使用不動産(将来使用する目的で保有する不動産、将来開発後に自己使用不動産として使用するために保有している不動産、従業員が占有している不動産、処分予定の不動産) h. ファイナンス・リース*1により他の企業にリースされる不動産 |

*1 リース取引のうち、原資産の所有に伴うリスクと経済価値のほとんどすべてがリースを通じて貸手から借手に移転する場合、貸手はこれをファイナンス・リースとして分類し、それ以外のリースについてはオペレーティング・リースとして分類します。詳細については、今後発行のニュースレター 「第5回 リース」をご確認ください。

2.投資不動産と棚卸資産

通常の営業過程における販売目的で保有している不動産は棚卸資産に分類されますが、上記1.の例示にあるように、IFRSでは「短期間」、「長期的」、「将来」等の用語についての定義づけまではされていないため様々な解釈が可能となり、投資不動産との区分が容易でないケースもあります。

実務上、保有期間の長短は数値基準に基づいて判断されるものではなく、各々のビジネスモデルを踏まえて個別に検討することが適切と考えられます。例えば、不動産会社における通常の営業循環期間が2年間である場合、取得から販売までに2年間を要するとしても、「短期間」で売却することを目的として保有する不動産として棚卸資産に分類されることになると考えられます。

3.複数用途の不動産

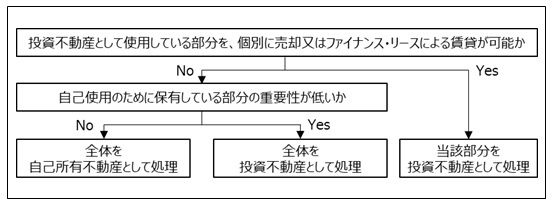

不動産の一部を自社のために使用し、残りの部分を賃貸するなど、不動産を複数の用途で使用するケースがあります。

例えば、ホテル・オフィス等を含む複合施設や商業施設がこれに該当します。このような場合に、これらの部分を分割して売却することが可能な場合、又はファイナンス・リースとしてリースすることが可能な場合は、当該部分を別々に会計処理します。

逆に、これらの部分を分割して売却することや、ファイナンス・リースとしてリースすることができない場合は、自己使用目的で保有されている部分の重要性が低い場合に限り、当該不動産全体を投資不動産に分類します。

Ⅳ-Ⅱ.当初認識及び測定

自己所有投資不動産は、当初認識時には取得原価で測定します。自己所有投資不動産の資産の認識要件に関する規定、及び取得原価に含めるコストに関する規定は、有形固定資産の規定と同様です(詳細については、ニュースレター「第2回 有形固定資産」をご確認ください)。

なお、投資不動産がリースのもとで保有される使用権資産である場合は、IFRS第16号「リース」に従って当初認識及び測定されます(詳細については、今後発行のニュースレター「第5回 リース」をご確認ください)。

Ⅳ-Ⅲ.認識後の測定

1.測定モデルの選択

投資不動産の当初認識後は、原価モデル又は公正価値モデルのいずれかを会計方針として選択し、選択した方針をすべての投資不動産に適用しなければなりません。なお、IAS第40号では、どちらの方法が望ましいかについて言及してはいないものの、不動産業界における実務では、公正価値モデルの方がより広く採用されていると考えられます。

|

原価モデル |

以下の場合を除き、IAS第16号「有形固定資産」に定める原価モデル(資産は取得原価で認識し、耐用年数にわたり規則的に償却を行い、必要に応じて減損する方法)で測定する ・ 売却目的保有の要件を満たす場合は、IFRS第5号の定めに従う ・ リースの借手が保有する使用権資産は、売却目的保有に該当しない場合、IFRS第16号の定めに従う |

|

公正価値モデル |

原則として、各報告期間の末日時点で投資不動産を公正価値で測定し、その変動を当期純利益に認識しなければならない |

Ⅳ-Ⅳ.振替え

1.振替えのタイミング

投資不動産からの振替え、又は投資不動産への振替えは、下図のとおり用途変更を客観的に証明できる場合においてのみ行います。

|

振替前 |

振替後 |

用途変更の証拠 |

|

投資不動産 |

自己使用不動産 |

自己使用の開始 |

|

投資不動産 |

棚卸資産 |

販売計画を伴う開発の開始 |

|

自己使用不動産 |

投資不動産 |

自己使用の終了 |

|

棚卸資産 |

投資不動産 |

他者へのオペレーティング・リースの開始 |

2.振替時の測定

投資不動産の測定モデルとして原価モデルを採用している場合、投資不動産への振替え、又は投資不動産からの振替えにより不動産の帳簿価額は変更されません。したがって、認識後の測定方法として再評価モデルを適用している有形固定資産を投資不動産へ振り替えた場合、認識していた再評価差額は戻し入れません。

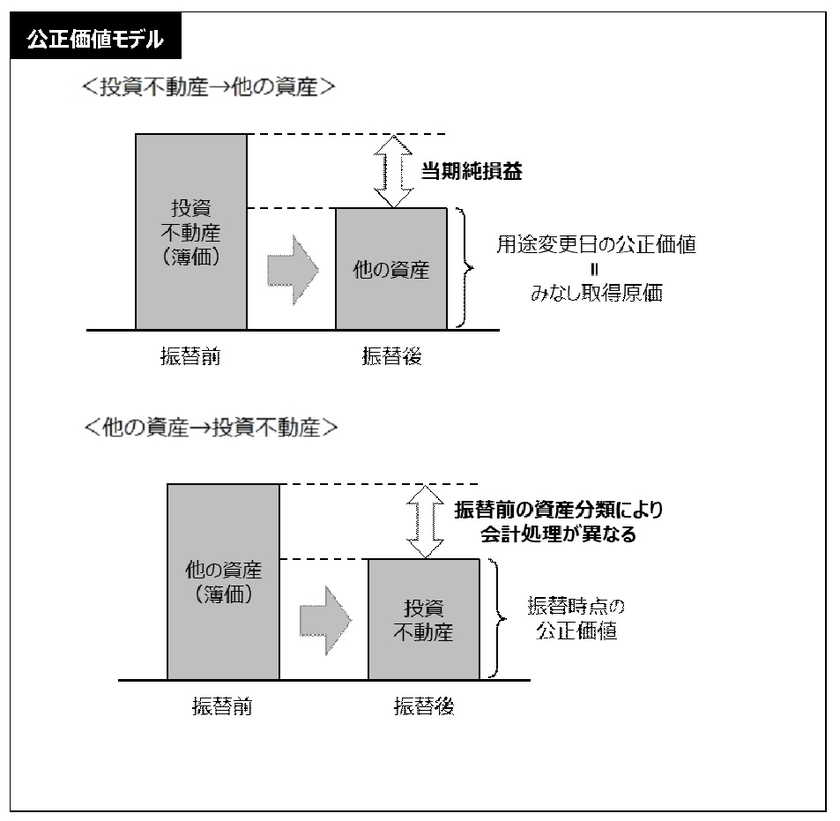

他方、投資不動産の測定モデルとして公正価値モデルを採用している場合、投資不動産から他の資産への振替は、用途変更日の公正価値をみなし取得原価として他の資産を当初測定します。振替前の不動産の帳簿価額と用途変更日の公正価値との差額は、投資不動産の公正価値の変動と同様に、当期純利益として認識します。一方で、他の資産から投資不動産への振替えは、振替時点の公正価値で認識します。

振替時点での再評価による、振替前の不動産の帳簿価額と振替時点の公正価値との差額は、当該不動産の従前の分類に応じて会計処理を行います。

|

振替前 |

振替時の測定 |

|

有形固定資産 使用権資産 |

有形固定資産(IAS第16号)又は使用権資産(IFRS第16号)の帳簿価額と公正価値との差額は、有形固定資産の再評価同様の方法で処理する すなわち、再評価により帳簿価額が増加する場合は増加額をその他の包括利益で認識し、再評価により帳簿価額が減少する場合は減少額を当期純利益(減少)で認識する |

|

棚卸資産 |

振替日当日の帳簿価額と公正価値との差額を当期純利益で認識する |

|

公正価値を信頼性をもって測定できない建設又は開発中の投資不動産 |

建設の完了日と公正価値が合理的に測定できるようになった時点のいずれか早い時点の帳簿価額と公正価値との差額を当期純利益で認識する |

Ⅳ-Ⅴ.認識の中止

認識の中止

投資不動産の認識の中止に関する規定は有形固定資産の認識の中止に関する規定と同様であり、次の場合に認識を中止(オフバランス)しなければなりません。

|

処分時 使用又は処分から将来の経済的便益の流入が期待されなくなったとき |

【IFRSと日本基準の相違】

投資不動産に関するIFRSと日本基準との主要な差異は以下のとおりです。

|

項目 |

IFRS |

日本基準 |

|

当初認識後の測定 |

原価モデルと公正価値モデルの選択適用 |

原価モデルのみ |

|

公正価値モデルでの測定 |

公正価値モデルを選択する場合、一定の場合を除き、すべての投資不動産を公正価値で評価しなければならない。投資不動産の公正価値の変動は発生した期の損益として認識する |

- |

|

表示 |

財政状態計算書上、「投資不動産」として区分表示する |

「賃貸等不動産」として区分表示する規定はなく、時価開示が求められているのみ |

【不動産への影響】

IFRSの適用に伴い、上述した日本基準との相違点等から派生する不動産への影響としては以下が考えられ、実務上これらの点に留意しながらIFRS導入の検討を進めることが望まれます。

a. 投資不動産に公正価値モデルを採用する場合の影響

認識後の測定方法について、日本基準では取得原価に基づく測定のみ認められていることから、IFRSの適用に伴い公正価値モデルを採用する場合には、公正価値に関する情報収集体制の整備や固定資産管理台帳の見直し等が必要になります。また、毎期投資不動産の公正価値を把握するにあたり、各投資不動産の鑑定評価の依頼に要する費用など、コスト面においても相応の負担が生じる場合があることから、これら実務上の負担を考慮して慎重に会計方針を決定することが必要です。

b. 保有目的の変更が生じた場合の影響

不動産の保有目的に変更が生じた場合、日本基準では賃貸等不動産への振替え、又は賃貸等不動産からの振替えに関する明確な規定がないため、一定のルールに基づいた処理が行われます。他方、IFRSでは前述のとおり振替えに関する規定が存在するため、従来のルールに基づいた処理を行った場合、IFRS上のあるべき振替時期と差が生じる可能性があり、この場合、タイミングによっては、財政状態計算書上に適切でない科目名で表示されるおそれがあるため留意が必要です。

提供:令和アカウンティング・ホールディングス

TEL:03-3231-1935

Email:info@rw-ah.com

HP:https://rw-ah.net

企業不動産に関するお悩み・ご相談はこちらから