会計・税・鑑定

相続・事業承継対策と財産評価について(第2回)

財産評価の概要

相続や事業承継を行う際には資産ごとに異なる評価方法で評価され、評価額を軽減する特例規定もございます。特に不動産の評価と非上場株式の評価については、適用要件・判定方法・計算方法が複雑ですので、資産ごとの正しい評価方法を理解し、軽減特例についても適用できるようにすることで相続税の圧縮や納税資金の確保をスムーズに行い、相続、事業承継対策として有効です。

Ⅱ-Ⅰ.取引相場のない株式(類似業種比準方式、純資産価額方式、配当還元方式)

①評価方法

非上場株式(取引相場のない株式)は次の表に従い、いずれかの方法により評価します。

評価方法については原則と例外のどちらを採用しても構いませんので、基本的には価額が小さくなる方を選択します。ただし、配当還元方式のみ、原則的評価方式を超える場合は原則的評価方法となります。

(※1)比準要素とは、評価会社の直前期末等を基とした1株当たりの「配当金額」、「利益金額」及び「純資産価額(帳簿価額)」の3つの要素をいいます。

(※2)株式等保有特定会社とは、評価会社の総資産に占める株式等の保有割合が50%以上の会社をいいます。

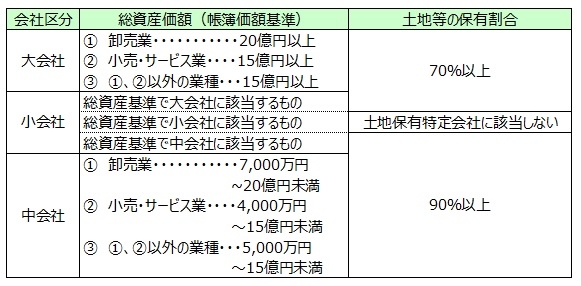

(※3)土地保有特定会社とは、評価会社の総資産に占める土地の保有割合が以下の基準に該当する会社をいいます。会社区分はP.6の会社規模の判定をご確認ください。

(ア)類似業種比準方式

大会社など、類似の業種がある会社については、類似業種比準価額により評価します。

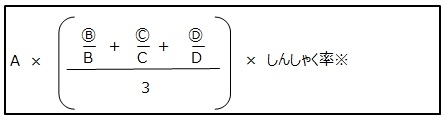

これは、類似業種の株価を参考に、配当金額、利益金額、純資産価額を基準にして評価会社の株価を評価する方法です。具体的には次の算式により評価します。

※しんしゃく率は、大会社0.7、中会社0.6、小会社0.5です。

|

A=類似業種の株価 ?=評価会社の1株当たりの配当金額 ?=評価会社の1株当たりの利益金額 ?=評価会社の1株当たりの純資産価額(帳簿価額によって計算した金額) B=課税時期の属する年の類似業種の1株当たりの配当金額 C=課税時期の属する年の類似業種の1株当たりの年利益金額 D=課税時期の属する年の類似業種の1株当たりの純資産金額(帳簿価額によって計算した金額) |

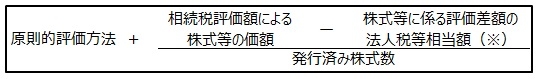

(イ)純資産価額

土地保有特定会社や株式等保有特定会社など、特定の会社については、純資産価額により評価します。

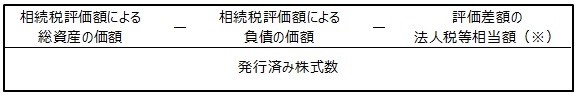

これは、一株あたりの純資産価額(資産から負債を控除し、評価差額の法人税等相当額を控除した金額)を算出し、株価を評価する方法です。具体的には次の算式により評価します。

※(相続税評価額による純資産価額-帳簿価額による純資産価額)×37%(マイナスの場合ゼロ)

(ウ) 配当還元方式

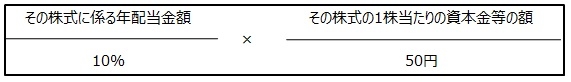

議決権割合が5%未満の少数株主など、同族株主以外については、配当還元方式により評価します。具体的には次の算式により評価します。

(エ)併用方式(中会社)

中会社の併用方式については、次の算式により評価します。

※1類似業種比準価額のしんしゃく率は0.6となります。

※2Lの割合はP.6の会社規模の判定をご参照ください。

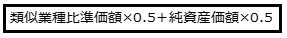

(オ) 併用方式(小会社)

小会社の併用方式については、次の算式により評価します。

(カ)S1+S2方式

株式等保有特定会社については、S1+S2方式で評価することができます。

S1とは原則的評価方法をいい、S2とは保有する株式等のみを資産ととらえた場合の純資産価額方式をいいます。具体的には次の算式により評価します。

※(相続税評価額による株式等の合計額-帳簿価額による株式等の合計額)×37%(マイナスの場合ゼロ)

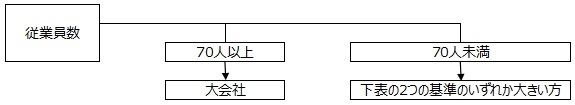

②大会社・中会社・小会社

会社規模の判定ですが、次の表により判定します。

(※)Lの割合は上表の2つの基準のいずれか大きい方となります。

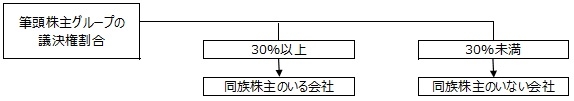

③同族株主について

同族株主とは、課税時期(※1)におけるその株式の発行会社の株主のうち、株主の1人及びその同族関係者(※2)の有する議決権の合計数がその会社の議決権総数の30%以上である場合におけるその株主及びその同族関係者をいいます。(財産評価基本通達188(1))

(※1)課税時期とは、相続開始の時又は贈与の日をいいます。

(※2)同族関係者とは、株主と特殊の関係のある個人及び法人で一定の範囲の者をいいます。(例)株主等の親族、株主等が支配している会社、など

④ご参考)上場株式

上場株式は、次の中で最も低い金額で評価します。

(ア) 課税時期の最終価格(終値)

(イ) 課税時期の属する月の毎日の最終価格(終値)の月平均額

(ウ) 課税時期の属する月の前月の毎日の最終価格(終値)の月平均額

(エ) 課税時期の属する月の前々月の毎日の最終価格(終値)の月平均額

Ⅱ-Ⅱ.不動産(評価方法、相続時の特例)

①評価方法

(ア) 土地(自用地)

土地の価額は、利用の単位となっている1区画の宅地、すなわち1画地ごとに評価することとされています。(財産評価基本通達7-2(1))

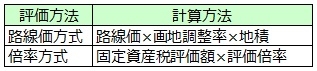

この土地の評価方法には、路線価方式と倍率方式があります。それぞれの評価方法での計算方法は以下の通りです。

なお、評価しようとしている宅地が路線価方式で評価されるのか、倍率方式で評価されるのかについては、毎年、各国税局長が公表している財産評価基準書(路線価図、評価倍率表)により確認します。財産評価基準書は、国税庁ホームページ等で確認できます。

(イ) 家屋(自用)

自用の家屋については、次の算式で評価します。

※家屋の評価倍率は1.0です。

(ウ) 家屋(貸家)

貸家については、次の算式で評価します。

※東京国税局管内の借家権割合(令和3年分)は30%です。

(エ) 借地権

普通借地権については、次の算式で評価します。

※1自用地価額の評価については、(ア)をご参照ください。

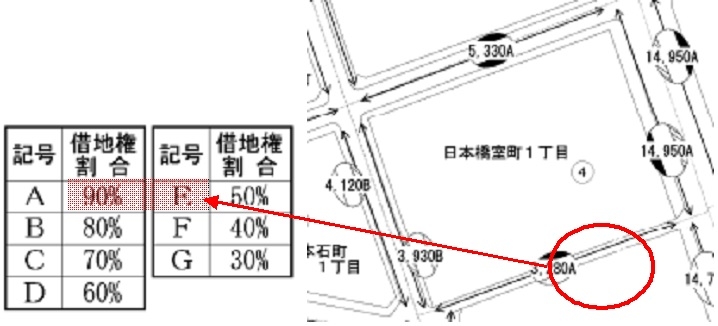

※2借地権割合については、路線価図には路線価の後ろに記号で、評価倍率表には割合で表示されています。

(参考:国税表HP路線価表)

(オ) 貸家建付地

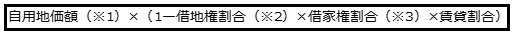

貸家建付地については、次の算式で評価します。

※1自用地価額の評価については、(ア)をご参照ください。

※2借地権割合については、路線価図には路線価の後ろに記号で、評価倍率表には割合で表示されています。(上記であればAとなり90%)

※3東京国税局管内の借家権割合(令和3年分)は30%です。

②相続時の特例(小規模宅地の特例)

(ア) 特例の概要

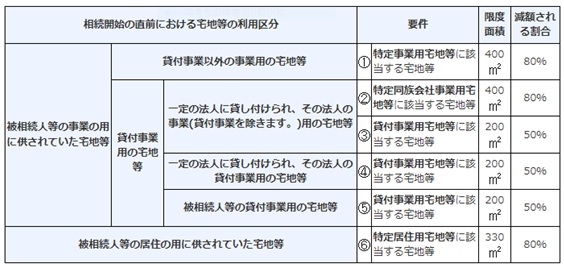

相続又は遺贈によって取得した財産のうちに、相続開始の直前において被相続人等の事業の用又は居住の用に供されていた宅地等で建物や構築物の敷地の用に供されているものがある場合には、相続人等が取得したこれらの宅地等のうち限度面積までの部分について相続税の課税価格に算入すべき価額は、その宅地等の価額に、次の表に掲げる用途区分に応じ、それぞれ次に掲げる割合を乗じて計算した金額とされています。(租税特別措置法69の4①)

(出典:国税庁HP「相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」)

(イ) 限度面積

特例の適用を選択する宅地等が以下のいずれに該当するかに応じて、限度面積を判定します。

(出典:国税庁HP「相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」)

(ウ) 小規模宅地の適用要件

A) 特定事業用宅地等

特定事業用宅地等とは、次のⅠとⅡのいずれかの要件を共に満たす宅地等をいいます。

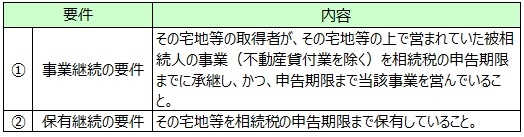

1.被相続人の事業の用に供されていた宅地等を取得する場合

2.事業を営んでいた親族が土地を相続する場合

B) 特定居住用宅地等

特定居住用宅地等とは、次のⅠとⅡのいずれかの要件を共に満たす宅地等をいいます。

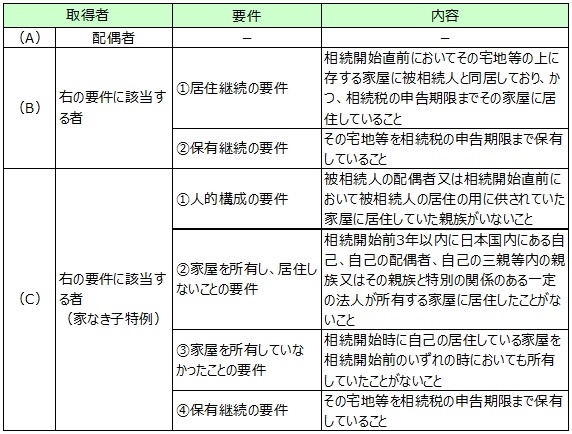

1.被相続人の居住の用に供されていた宅地等を取得する場合

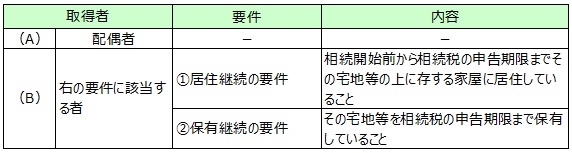

2.被相続人と生計を一にする(※)被相続人の親族の居住の用に供されていた宅地等を取得する場合

※生計を一にするとは、日常の生活の資を共にすることをいいます。

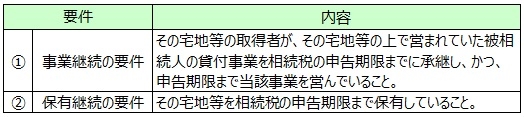

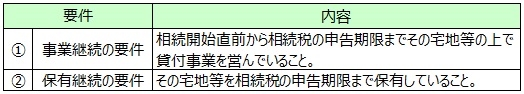

C) 貸付事業用宅地等

貸付事業用宅地等とは、次のⅠとⅡのいずれかの要件を共に満たす宅地等をいいます。

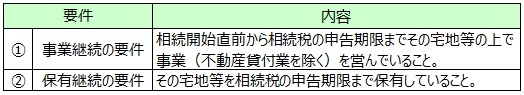

1.被相続人の貸付事業の用に供されていた宅地等を取得する場合

2.被相続人と生計を一にする被相続人の親族の貸付事業の用に供されていた宅地等を取得する場合

Ⅱ-Ⅲ.財産評価について

株式や不動産の評価については種類ごとに評価方法が分かれ、複雑です。特に非上場株式について純資産価額方式による評価方法については事前に対策を採ることで評価額を下げることが可能であり、また、小規模宅地の特例についても、適用要件が複雑化しているため、事前に内容を理解し、要件を満たすように整えておくことで評価額を下げることが可能です。

相続・事業承継をスムーズに行うためには、相続開始直前に準備するのではなく、早めに対策を始め、準備をしておくことが相続税額を抑えることに繋がります。

提供:税理士法人 令和会計社

TEL:03-3231-1858(代表)

Email:info@rwk-tax.com

HP:https://zei-reiwa.com

企業不動産に関するお悩み・ご相談はこちらから