マーケット

オフィス大量供給「2023年問題」の考察②

~コロナ禍は何を変えたか~

新型コロナウイルス感染症の「5類感染症」への移行等を通じて、日本社会も本格的にアフターコロナ時代に入っていこうとしています。3年以上に及んだコロナ禍を経てオフィスマーケットを取り巻く環境は激変しました。

今、マーケットが直面しているのが東京都内におけるオフィスビルの大量供給「2023年問題」です。2023年中にオフィスマーケットは供給過多の状態に陥り、需給緩和が一気に進むことによって不動産市況が大幅に悪化するのでは、との懸念が広がっています。

本レポートでは全2回にわたり、「2023年問題」について考察します。最終となる第2回目では、コロナ禍によってテナントニーズの何がどう変わったのか、また投資家のニーズに変化はあったのか等のオフィス需要の質的な変化の考察を通じて、「2023年問題」と今後のオフィスマーケットを考えます。

【サマリー】

| ● | コロナ禍以降は、業容拡大や増員等による前向きなオフィス移転ニーズがコロナ禍前と比べて明らかに減退している。 |

| ● | その一方、好立地やハイグレード設備を求めるニーズの強さはコロナ禍を経ても変わらない。また一定規模以上の企業に限定すると、自社の働き方に適した好立地のハイグレードビルへの入居を「必要な投資」と考える前向きなオフィスニーズも根強い。 |

| ● | 国内外の投資家は、大量供給に伴う賃貸市場の需給緩和、日銀の利上げに伴うイールドギャップ縮小の可能性を想定しながらも、引き続き日本のオフィスを魅力的なアセットと捉えている。ただ、今後の価格調整を予想する声も目立ち、オフィス価格の天井感は否めない。 |

| ● | アフターコロナ時代に求められる機能を有し、また期待される役割を果たすことができるオフィスへのニーズは強く、今後は選ばれるビルとそうでないビルの二極化が加速する可能性がある。 |

Ⅱ-Ⅰ.コロナ禍が変えたオフィスのテナントニーズ

1.テナントニーズとオフィスマーケットの変遷

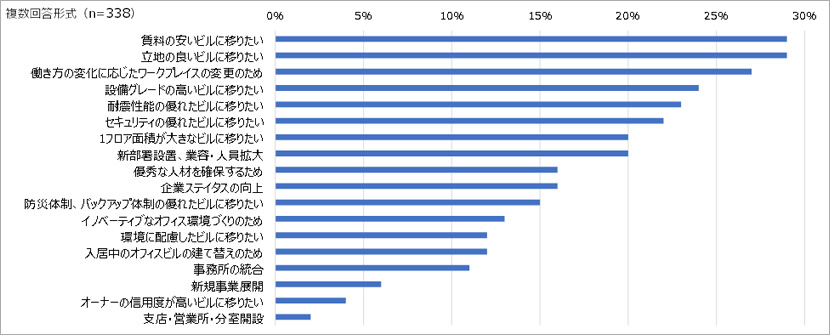

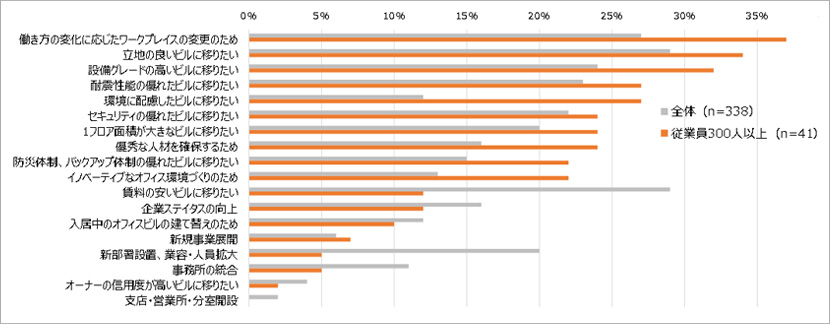

図表1は森ビルが2023年1月に公表しているオフィスニーズに関するアンケート調査[1] 結果の一部で、オフィスを新規で賃借する予定のある企業に聞いた「新規賃借する理由」です(回答時期は2022年10月)。

出所:森ビル「2022年東京23区オフィスニーズに関する調査」より野村不動産ソリューションズ作成

出所:森ビル「2022年東京23区オフィスニーズに関する調査」より野村不動産ソリューションズ作成トップの理由は「賃料の安いビルに移りたい」、同率で「立地の良いビルに移りたい」となっています。「働き方の変化に応じたワークプレイスの変更のため」といったコロナ禍以降に浸透したテレワークに代表される新たな働き方を前提としたオフィス見直しのニーズの強さも垣間見える結果です。

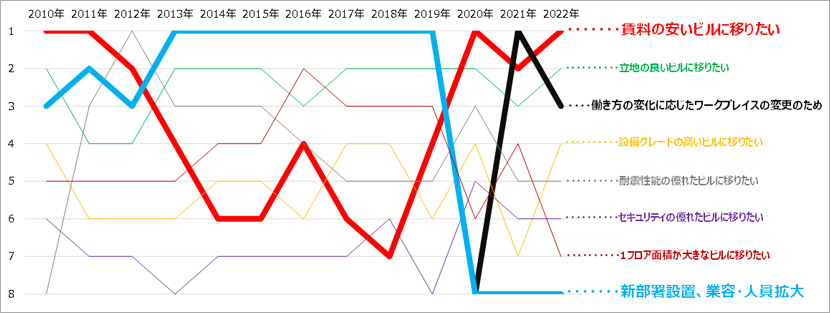

森ビルはこの調査を毎年実施しています。指摘率上位8位までの理由の2010年以降の順位変動をグラフ化したものが図表2です(指摘率が同一のものも便宜上順位付けしました)。

出所:森ビル「東京23区オフィスニーズに関する調査」(2010~2022年)より野村不動産ソリューションズ作成

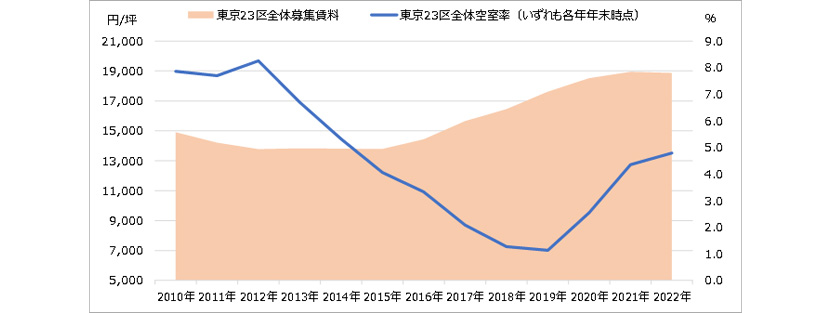

出所:森ビル「東京23区オフィスニーズに関する調査」(2010~2022年)より野村不動産ソリューションズ作成注目される理由の変動は太字で示しています。特に「賃料の安いビルに移りたい」と「新部署設置、業容・人員拡大」の変動はその時々のマーケット市況を色濃く反映しています。参考として図表3として同期間における東京23区の募集賃料と空室率の推移を改めて掲載しました。

出所:三幸エステート「調査月報」より野村不動産ソリューションズ作成

出所:三幸エステート「調査月報」より野村不動産ソリューションズ作成空室率の改善と賃料上昇が続いていた2013~2019年には、「新部署設置、業容・人員拡大」のための移転理由が実に7年連続でトップでした。コロナ禍によって空室率の悪化と賃料の伸び悩みが鮮明となった2020年以降は、「賃料の安いビルに移りたい」が上位の理由となった一方、「新部署設置、業容・人員拡大」は一気に8位まで順位を落としています。マーケット指標との相関の強さに加え、第1回目のレポートでも触れたように、IT企業を代表とする成長企業らの増員に伴う増床ニーズがコロナ禍前の大量需要に繋がっていた実態が改めて確認されます。

「働き方の変化に応じたワークプレイスの変更のため」は2021年に新たに追加された選択肢であり、2年連続で移転理由の上位となっています。テレワーク等のコロナ禍以降の新しいワークスタイルが各企業に定着しつつあることが確認されます。

2.コロナ禍前後におけるテナントニーズの変化

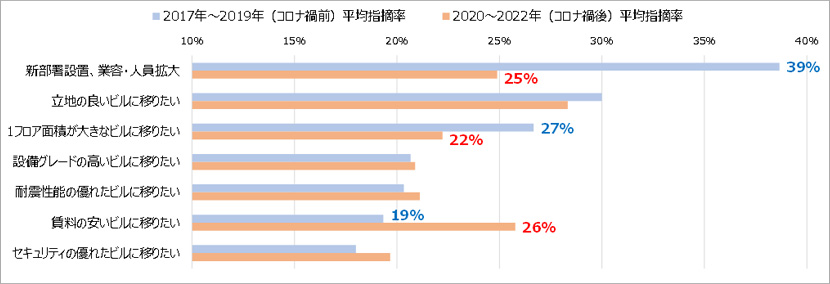

図表4はコロナ禍前後において、前掲の上位の移転理由の平均指摘率がどの程度変化したのかをグラフ化したものです(「働き方の変化に応じたワークプレイスの変更のため」は比較できないため除外)。

出所:森ビル「東京23区オフィスニーズに関する調査」(2017~2022年)より

出所:森ビル「東京23区オフィスニーズに関する調査」(2017~2022年)より野村不動産ソリューションズ作成

2017~2019年の3年間をコロナ禍前、2020~2022年の3年間をコロナ禍後と定義した上で各々3年間の平均指摘率での比較を行いました。やはり目を引くのは「新部署設置、業容・人員拡大」のコロナ禍前の指摘率の高さとコロナ禍後の大幅な下落です。また、「1フロア面積が大きなビルに移りたい」も指摘率が下がっています。2023年も含め、大量供給を牽引するのは大規模再開発によって供給される超大規模ビルであり、近年では1フロア面積(基準階面積)が1,000坪を超える規模のビルも珍しくなくなっています。こうした需給のミスマッチが生じつつある点も、過去とは違う「2023年問題」特有の問題点と言え、解消の難易度の高さに繋がっていると考えます。

一方、平均指摘率の上昇が目立つのは「賃料の安いビルに移りたい」です。しかしながら、指摘率が突出しているわけではなく、コロナ禍後の3年間平均でも「立地の良いビルに移りたい」や「新部署設置、業容・人員拡大」と同程度です。これには回答企業の属性による回答差が影響しています。図表5は従業員300人以上の企業に限定した移転理由の指摘率を上位から並べたグラフです。

出所:森ビル「2022年東京23区オフィスニーズに関する調査」より野村不動産ソリューションズ作成

出所:森ビル「2022年東京23区オフィスニーズに関する調査」より野村不動産ソリューションズ作成従業員300人以上の企業に限れば、「賃料の安いビルに移りたい」は指摘率12%にとどまっている一方、「働き方の変化に応じたワークプレイスの変更のため」、「立地の良いビルに移りたい」、「設備グレードの高いビルに移りたい」等が上位の理由です。既に一定規模以上の企業のため、「新部署設置、業容・人員拡大」の指摘は僅かですが、「賃料水準よりも自社の働き方に適しており、好立地で設備グレードの高いビルへの入居を優先する」といった前向きな移転ニーズも根強く存在する実態が垣間見える結果と言えます。

いずれにせよ、今後は大量供給によってテナント獲得競争が一層激しくなると予想され、競争力の高い都内の新築ビルであっても、こうしたテナントニーズに応えられるビルとそうでないビルとの二極化が加速する可能性があると考えます。

[1] 「2022年東京23区オフィスニーズに関する調査」。主に東京23区に本社が立地する企業で、資本金上位約1万社を対象として実施(森ビルのテナントを除く)。2022年の回答数は1,677社(回収率17.1%)。以上、森ビル公表資料より引用。

Ⅱ-Ⅱ.投資市場から見た2023年問題

1. 投資家が捉える2023年問題の影響度

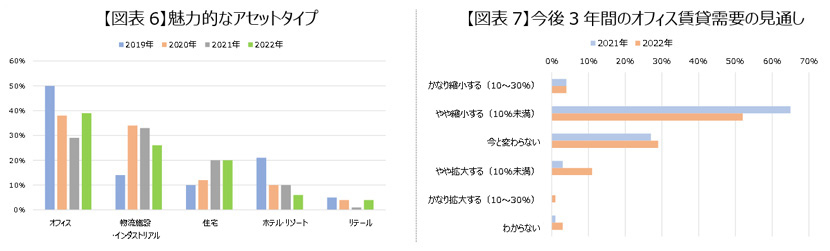

「2023年問題」やそれに伴うオフィス市況の先行きを投資家はどのように捉えているのでしょうか。図表6~7はCBREが国内外の機関投資家を対象に実施したアンケート結果をグラフ化したものです。図表6は日本において「魅力的なアセットタイプ」の回答結果、図表7は日本の「今後3年間のオフィス賃貸需要の見通し」の回答結果です。

出所:CBRE「JAPAN投資家意識調査2022」より野村不動産ソリューションズ作成

出所:CBRE「JAPAN投資家意識調査2022」より野村不動産ソリューションズ作成図表6のポイントは、2022年はオフィスを魅力的と捉える割合が約40%と全アセット中トップであり、投資意欲が回復している点です。その裏付けとなる考え方を図表7から類推することができます。2022年は賃貸需要の見通しがやや楽観的な方向に変化しています。投資家は当然に「2023年問題」の影響を織り込んだ上で回答していますが、当初懸念していた程には東京のオフィスの空室率は悪化しておらず、世界的に見れば相対的に高稼働の状態にあるとの判断をしている結果と推察されます。また、日本を含むアジア圏の特徴としてオフィスへの出社率が米欧に比べて高い傾向にあるとされることも、賃貸需要の見通しを上方修正している背景にあると見られます。

近年の日本の不動産への高い投資意欲を支えてきた要因の一つに、長年にわたる日銀による大規模金融緩和政策が挙げられます。イールドギャップ[2] が諸外国に比べて高い状態にあることが投資家から投資妙味の点で評価されてきました。しかし、10年に及ぶ金融緩和政策の様々な弊害も指摘される中、2023年4月に日銀新総裁に植田和男氏が就任したことを受け、市場では2023年中にも日銀が金融政策の修正に着手するのでは、との見方が多くなってきています。CBREが実施したアンケート調査[3] でも、投資家の半数超が2023年中の利上げを想定しています。

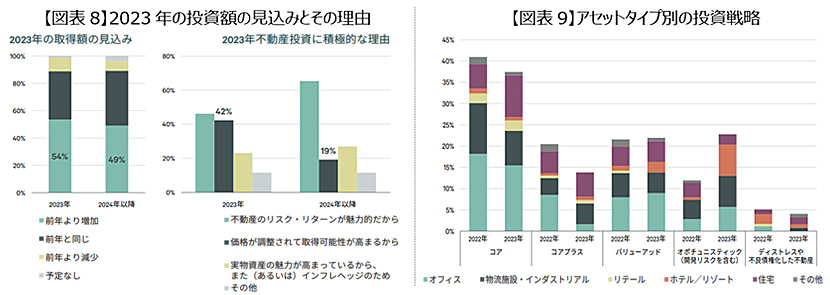

それを踏まえた投資家の2023年以降の日本の不動産に対する投資意欲を示したグラフが図表8です。2023年中の利上げを想定する投資家のみに質問した結果ですが、半数超が「前年より増加」させるとしており、日本の不動産への投資意欲はなお高い状態にあることが確認されます。

出所:CBRE「2023年投資意欲は堅調も投資戦略に変化の兆し」より野村不動産ソリューションズ転載

出所:CBRE「2023年投資意欲は堅調も投資戦略に変化の兆し」より野村不動産ソリューションズ転載ただ、図表8の右側のグラフ「2023年不動産投資に積極的な理由」を見ると、2023年は「価格が調整されて取得可能性が高まるから」との回答が42%を占めています。つまり、価格が調整されれば(又は調整される可能性が高いと考えられるため)引き続き投資していく、といったスタンスの投資家が増えていると見ることもでき、価格水準にはやや慎重になっていると推察されます。

図表9はアセットタイプ別の投資戦略を質問した回答結果です。オフィスに注目すると、「コア」[4] と「バリューアッド」[5] を選好する割合が高くなっています。「コア」対象としては新築・築浅のハイグレードオフィス、「バリューアッド」対象としてはキャッシュフローの改善余地が大きい、築古で低稼働のビルが想定されます。好立地の築浅ビルへの投資意欲の高さは当然としても、競争力が低下しているビルへの投資意欲も引き続き高い点は、今後、空室の長期化を強いられる可能性の高い築古の中小ビルを保有するオーナーにとっては参考に値するポイントと言えるのではないでしょうか。

2.天井感漂うオフィス価格

投資家のオフィスへの投資意欲の高さは確認されましたが、価格水準はどうでしょうか。

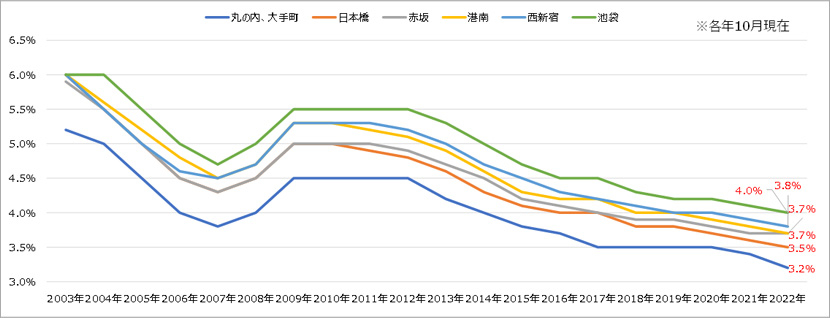

図表10は都内主要エリアの2003年以降のAクラスビルの期待利回りの推移です。各エリアとも直近の2022年にピークを更新していることから、既に都内のオフィスビルは歴史的な高価格水準にあり、これ以上の利回り低下余地(価格上昇余地)は乏しい、とも捉えられるデータです。「2023年問題」による賃貸市場における一層の需給緩和の可能性や、日銀による利上げ観測、またそれらの材料を「近々、価格調整局面を迎える可能性が高い」と織り込んでいる国内外の投資家の意向等を総合的に考慮すると、オフィス価格の「天井感」は否めない、との見方が妥当であると考えます。

出所:日本不動産研究所「不動産投資家調査」より野村不動産ソリューションズ作成

出所:日本不動産研究所「不動産投資家調査」より野村不動産ソリューションズ作成[2]一般に投資利回りと長期金利との差を指す。不動産投資においては「投資物件の実質利回りと借入金利との差」であり、この差が大きいほど投資妙味が大きいと判断される。

[3]CBRE「2023 アジア太平洋地域 投資家意識調査」。

[4]賃貸収益(インカムゲイン)を重視して運用する投資方針を指す。一般には、安定的でリスクが小さい一方、期待収益率は低い。

[5]割安に取得した物件の収益性を高め、賃貸収益(インカムゲイン)と、売却から得られる収入(キャピタルゲイン)を最大化しようとする投資方針のこと。

Ⅱ-Ⅲ.今後の展望とこれからのオフィスの在り方

1.空室率と賃料の見通し

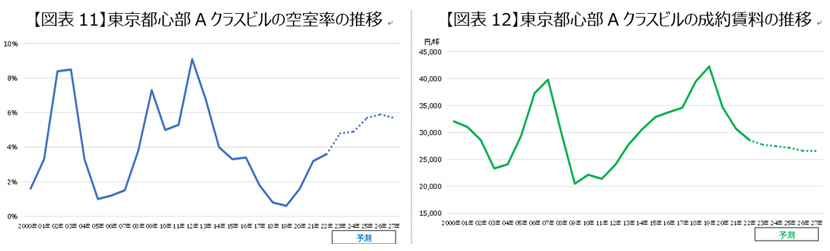

これまでの内容を踏まえ、今後の展望を考察します。図表11はニッセイ基礎研究所が公表している東京都心部Aクラスビルの空室率の実績と2023年以降の見通し、図表12は成約賃料の実績と見通しです(いずれも「標準シナリオ」に基づいてグラフ化)。

出所:ニッセイ基礎研究所「東京都心部Aクラスビル市場の現況と見通し(2023年2月時点)」より

出所:ニッセイ基礎研究所「東京都心部Aクラスビル市場の現況と見通し(2023年2月時点)」より野村不動産ソリューションズ作成

ニッセイ基礎研究所はIT企業を中心に都内のオフィスワーカー数が今後大幅に減少する可能性は低いとしながらも、テレワーク等のオフィス戦略の見直しはコロナ禍以降も継続するとの見通しから、大量供給のある2023年と2025年は空室率の悪化(上昇)が顕著になると予測しています(図表11)。それに伴い、成約賃料についても緩やかながら下落基調を辿ると予測しています。

これまでの分析結果も加味すると、やはり当面の間、都内の賃貸オフィスマーケットは需給緩和基調、つまり「借り手優位」で推移する可能性が高いと言えそうです。

2.アフターコロナ時代に求められるオフィスとは

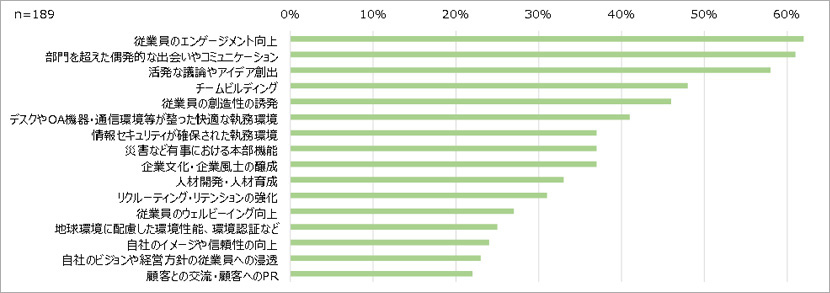

最後にアフターコロナ時代におけるオフィスの意義について考えます。図表13は森ビルのアンケート調査に基づくテナント企業が考える本社オフィスの存在意義や求められる機能・役割です。

出所:森ビル「2022年東京23区オフィスニーズに関する調査」より野村不動産ソリューションズ作成作成

出所:森ビル「2022年東京23区オフィスニーズに関する調査」より野村不動産ソリューションズ作成作成「従業員のエンゲージメント向上」、「部門を超えた偶発的な出会いやコミュニケーション」、「活発な議論やアイデア創出」等がなされる場としてのオフィスへの期待が大きいことがわかります。いずれもコロナ禍前には意識されることすらなかったオフィスの役割と言え、改めてオフィスの存在意義の大きさが確認されるとともに、コロナ禍がもたらした価値観の変化の大きさも垣間見える結果です。

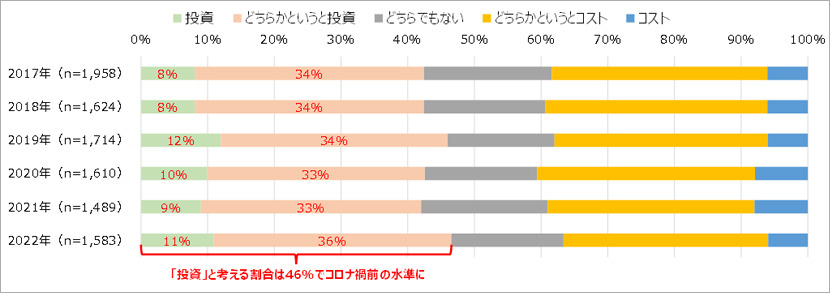

図表14はテナント企業がオフィス環境づくりのための支出をどう捉えているかの結果です。「投資」と考える割合がコロナ禍前の2019年並みの水準に回復している点が注目されます。

出所:森ビル「2022年東京23区オフィスニーズに関する調査」より野村不動産ソリューションズ作成

出所:森ビル「2022年東京23区オフィスニーズに関する調査」より野村不動産ソリューションズ作成では、「必要な投資」対象となり得るオフィスとはどのような機能を持つオフィスなのでしょうか。

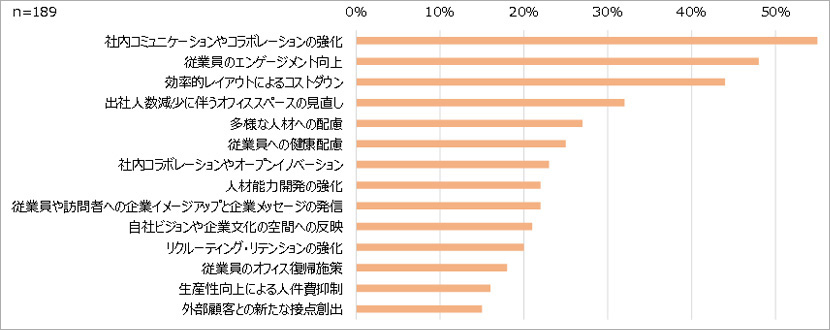

図表15はテナント企業が考えるオフィス環境づくりにおける課題です。社内コミュニケーション強化、エンゲージメント向上の他、「多様な人材への配慮」、「従業員への健康配慮」といった、やはり過去にはあまり意識されてこなかったと思われる機能や役割が目立ちます。こうした課題を解消できるオフィスとそうでないオフィスとの二極化が「2023年問題」によって一層進展する可能性があると考えます。

出所:森ビル「2022年東京23区オフィスニーズに関する調査」より野村不動産ソリューションズ作成

出所:森ビル「2022年東京23区オフィスニーズに関する調査」より野村不動産ソリューションズ作成Ⅱ-Ⅳ.まとめ②

全2回にわたって、オフィス大量供給「2023年問題」を考察しました。第1回目ではオフィス需要を担う主要業種の抽出と主要業種を取り巻く環境の整理等を通じて「2023年問題」の難易度の高さを確認し、第2回目ではコロナ禍によって変化したオフィス需要等の面から考察しました。

「2023年問題」は、ビル間の競争激化をもたらし、その結果として、コロナ禍を経て変化しつつあったオフィス需要や働き方の質的な変化をより明確に顕在化させるきっかけの一つになるかもしれません。「2023年問題」を経て、オフィスの期待利回りや国内外投資家の投資意欲が今後どのように変化していくのかが注目されます。

提供:法人営業本部 リサーチ・コンサルティング部

企業不動産に関するお悩み・ご相談はこちらから