不動産投資には多くの種類があり、それぞれの投資形態によって特徴が異なります。自分に合った投資を行うためにも、種類ごとの特徴やメリット・デメリットをよく理解することが重要です。そこで本記事では、不動産投資の代表的な10種類を網羅的に紹介し、選び方のポイントもお伝えしますので、ぜひ最後までご覧ください。

なおノムコム・プロでは、不動産投資に役立つ情報を会員限定で配信しています。会員になると無料で「4つの特典」を受け取れますので、不動産投資の有益な情報を確認したい方は下記からお気軽にご登録ください。

目次

そもそも不動産投資とは?得られる収益は主に2種類

不動産投資の種類を知る前に、まずは「不動産投資の基本」をおさらいしましょう。不動産投資とは、土地や建物などの不動産を購入し、これらを入居者やテナントへ貸し出したり売却したりして、その過程で利益を得る活動です。

不動産投資によって得られる「収益」は、主に次の2つです。

【不動産投資で得られる収益の種類】

1. キャピタルゲイン:不動産の売却から得られる利益

2. インカムゲイン:賃貸からの家賃収入

不動産投資では、「キャピタルゲイン」と「インカムゲイン」を収入源とします。投資戦略を練る際は、これらのどちら、あるいは両方を目指すかを明確にしましょう。

それと同時に、投資の目的を明確にして戦略を立てていくなかで、どの投資形態が自分にふさわしいかを見極めます。適切に判断するためには、不動産投資の種類の特徴やリスクの把握が必要です。自分に合わない投資を選択してしまうと、ローンが返済できなくなるなどのリスクが伴います。投資にリスクはつきものですが、適切な選択を行うことでリスクを最小限に抑えられるため、不動産投資の種類に関する特徴をしっかり押さえておきましょう。

不動産投資の仕組みやメリットなどの詳細を知りたい方は、下記の記事をご覧ください。

不動産投資とは?【初心者向け】仕組みや、メリット・デメリットを解説

不動産投資の代表的な10種類

本章では、不動産投資の代表的な10種類を紹介します。それぞれの投資のメリット・デメリットや向いている人についても触れますので、どの種類の投資がご自身に合っているか見比べながらご覧ください。

※表記の説明(◯:効果が大きい △:効果が少ない)

| 収入増加 | 資産形成 (老後に向けて) |

相続税対策 | インフレ対策 | |

|---|---|---|---|---|

| マンション・ アパート一棟 |

◯ | ◯ | ◯ | ◯ |

| 戸建て | ◯ | △ | ◯ | ◯ |

| 区分マンション | △ | ◯ | ◯ | ◯ |

| ビル一棟 | ◯ | ◯ | △ | ◯ |

| ホテル・旅館 | ◯ | ◯ | △ | ◯ |

| 民泊・簡易宿所 | ◯ | ◯ | △ | ◯ |

| 工場・倉庫 | ◯ | ◯ | △ | △ |

| トランクルーム | ◯ | ◯ | △ | △ |

| 駐車場 | ◯(※) | △ | △ | ◯ |

| REIT | △ | △ | △ | ◯ |

※自走式の場合。機械式駐車場(タワー式含む)の場合は異なる

注)上記の指標は、物件によって変わる場合があります。

種類1.マンション・アパート一棟

| 収入増加 | 資産形成 (老後に向けて) |

相続税対策 | インフレ対策 |

|---|---|---|---|

| ◯ | ◯ | ◯ | ◯ |

マンション・アパート一棟投資とは、マンションやアパート全体を所有し、その建物内の部屋を賃貸して収益を得る投資方法です。

| マンション・アパート一棟 | |

|---|---|

| メリット | ● 複数の部屋を貸すため、収益が安定する ● 空室がなければ高い収益を得られる ● 資産価値が高い |

| デメリット | ● 一棟すべてを購入するため、初期投資額が大きくなる ● 建物全体の管理やメンテナンスが必要 ● 空室が出るリスクがある |

| 向いてる人 | ● 資金面で余力がある方 ● 安定的な収入を得たい方 ● 不動産投資の知識がある方 |

一棟物件の購入は多額の資金が必要になるため、一般的には融資を受けて購入します。融資の活用により、収益を高める投資が可能です。

ただし、下記のようなリスクについても把握しておかなければなりません。

● 資金調達リスク:不動産投資をする際に資金を借りる際に起こるリスク

● 災害リスク:地震・台風などの自然災害や、火災などの災害によるリスク

● 流動性リスク:不動産を売ろうと思った際に「取引が少ない」などの理由によって、売りたい値段で売れないリスク

得られる利益が大きい反面、このようなリスクを含めて不動産の状況を見極める力が必要になるため、投資経験がある方に向いている方法です。

なお、マンション投資の仕組みや収益を最大化する方法については、下記の記事で解説していますのであわせてご覧ください。

マンション投資の仕組み|賃貸需要を考え、収益を最大化する方法 |ノムコム・プロ

●一棟マンションの物件一覧を見る

● 一棟売りアパートの物件一覧を見る

種類2.戸建て

| 収入増加 | 資産形成 (老後に向けて) |

相続税対策 | インフレ対策 |

|---|---|---|---|

| ◯ | △ | ◯ | ◯ |

戸建て投資とは、戸建て物件を賃貸して収入を得る方法です。「新築戸建て投資」と「中古戸建て投資」に分けられます。戸建て投資は、物件の改善やアップグレードが重要な要素です。リフォームによって物件の価値が向上すれば、将来的な売却時や賃貸時により高い収益を期待できます。リフォームが好きな方が自分でリフォーム作業を行うことで、外部の業者に依頼するよりもコストを大幅に削減できます。

| 戸建て | |

|---|---|

| メリット | ● ファミリーを対象とする場合が多いため、長期的な入居が望める ● マンションなどのように共用部分がないため維持費が安くなる ● 中古戸建て物件であれば、少額で購入できる場合がある |

| デメリット | ● 中古物件の場合、修繕費用が高くなるおそれがある ● 入居がないと収入がなくなってしまう ● 物件の収益性が低いと、融資を受けられなくなる |

| 向いてる人 | ● 投資のリスクを抑えたい方 ● 少額の投資から始めたい方(中古戸建て投資の場合) ● リフォームが好きな方 |

戸建てを新築で購入する際は数千万円単位の資金が必要になりますが、中古物件であれば購入費用を抑えられるメリットがあります。そのため、戸建て投資を始めたい初心者の方は中古物件から始め、投資の一連の流れを経験してから新築物件へ進む方法がおすすめです。

ただし、中古物件の状況によっては修繕費用が高くなり、予想以上の初期費用がかかることがあります。そのため、購入前にホームインスペクター(住宅診断士)に物件の詳しい調査を依頼するなどの手段も考えておきましょう。

種類3.区分マンション

| 収入増加 | 資産形成 (老後に向けて) |

相続税対策 | インフレ対策 |

|---|---|---|---|

| △ | ◯ | ◯ | ◯ |

区分マンション投資は、マンションの一室または数室を投資用として所有する形態を指します。区分マンション投資は一棟投資などに比べて投資額が少ないため、投資リスクを抑えて運用できるメリットがあります。

| 区分マンション | |

|---|---|

| メリット | ● 毎月の収入が安定している ● 比較的少ない資金で投資を始められる ● 分散投資ができる ● 相続税対策に向いている |

| デメリット | ● 一棟貸しより収益の割合(利回り)が小さい ● 家賃や建物の価値が下落する ● 空室のリスクがある ● 災害・修繕のリスクがある ● 金利上昇のリスクがある |

| 向いてる人 | ● 初心者 ● 少額投資をしたい方 |

一棟投資とは異なり、さまざまな場所の不動産に投資することで、リスク分散をしながらの投資が可能です。そのため、初心者や少額で投資をしたい方におすすめです。

また次のような「財産価格の評価」が減額された場合、相続税を減らせることがあります。

● 貸家の評価

● 貸家建付地の評価

● 小規模宅地の評価

区分マンションは不動産投資の中では流動性の高い投資方法なので、相続後も売却しやすい点がポイントです。

ただし、利回りが低いため、一棟投資などと比較した場合に収益性が低くなる場合があります。また、金利が上昇すると融資の返済時に利息返済額が上がってしまうことがあります。キャッシュフローが赤字に陥るおそれがあるため、投資前にはリスクを必ず確認しましょう。

なお下記の記事では、ワンルームマンションの投資リスクや利益が出やすいマンションの見分け方について解説していますので、ぜひチェックしてみてください。

ワンルームマンションの不動産投資|成功法則や事業計画のポイントを解説 |ノムコム・プロ

種類4.ビル一棟(店舗・事務所)

| 収入増加 | 資産形成 (老後に向けて) |

相続税対策 | インフレ対策 |

|---|---|---|---|

| ◯ | ◯ | △ | ◯ |

ビル一棟を購入し、店舗や事務所など事業者から賃料収入を得る投資方法です。投資対象となるビルの規模は、大規模から小規模までさまざまで、それに応じて収益にも幅があります。

| ビル一棟(店舗・事務所) | |

|---|---|

| メリット | ● 利回りが高いことが多い ● 土地を所有するため資産価値が高い ● 原状回復の費用はテナントが負担することが多い |

| デメリット | ● マンションやアパートに比べて固定資産税が高くなる ● 老朽化すると空室リスクが高まる ● 費用が高額になるため融資が受けづらい |

| 向いてる人 | ● 不動産投資の中級・上級者 |

ビル一棟投資のなかでも店舗や事務所が入居するようなオフィスビルは、賃料や利回りが高く、収益をあげやすい特徴があります。また、原状回復費は居住用の物件と異なりテナント側が負担することが多いため、運転資金を圧迫せず運用できます。

野村不動産ソリューションズがアンケート調査を実施したところ、調査時点の市場傾向では小規模のオフィスビルへの一棟投資について、需給・収益・利回りともに良好でした(2023年9月時点)。コロナ禍後のオフィス回帰などもあって、今後も賃料の上昇が期待されます。

※参考:収益一棟オフィス・マンション市場の状況と今後の予測<本編> | 野村不動産ソリューションズ

その一方で、建物が老朽化すると空室リスクも上がり、収益が減少するなどのリスクがある点に注意が必要です。また、購入費用が高額になるため、場合によっては融資を断られるおそれがあります。

種類5.ホテル・旅館

| 収入増加 | 資産形成 (老後に向けて) |

相続税対策 | インフレ対策 |

|---|---|---|---|

| ◯ | ◯ | △ | ◯ |

ホテルや旅館といった宿泊施設を購入、運営、または賃貸することで収益を得る投資方法です。この種の投資は、観光客やビジネス旅行者を対象にサービスを提供し、宿泊料金を主な収入源とします。

| ホテル・旅館 | |

|---|---|

| メリット | ● 立地やサービスが優れた施設では高収益を生み出す可能性がある ● レストラン・会議室のレンタルなど複数の収入源を持てる |

| デメリット | ● 初期投資額が大きくなる ● 継続的なマーケティングが必要になる ● 季節や経済状況による影響を受けやすい |

| 向いてる人 | ● 資金面で余力がある方 ● マーケティングが得意な方 ● 市場を調査する力やマネジメント能力がある方 |

ホテルや旅館の投資は、立地が非常に重要です。観光地やビジネス地区など、一定の客流が見込める場所での運営が成功の鍵を握ります。

季節やイベントに左右されることなく安定した運営を目指すためには、マーケティング戦略も重要です。どのような客層をターゲットにするのかを明確にし、独自のブランドイメージを確立させたり、オフシーズンに特別プロモーションを実施したりして、年間を通じた稼働率の均一化を図ることが成功のポイントです。

ホテルや旅館の投資は季節や経済状況による需要の変動が大きいため、市場を調査する力や適切なマネジメント能力が問われます。

種類6.民泊・簡易宿所

| 収入増加 | 資産形成 (老後に向けて) |

相続税対策 | インフレ対策 |

|---|---|---|---|

| ◯ | ◯ | △ | ◯ |

マンションや戸建ての物件を民泊施設や簡易宿所として貸し出し、収益を得る投資方法です。外国からの観光客も増加しており(※1)、ホテルよりも安く宿泊できるため人気があります。

※1参考:訪日外客数(2024 年 2 月推計値)|日本政府観光局

| 民泊・簡易宿所 | |

|---|---|

| メリット | ● 少ない資金で投資できる ● 特区であれば許可がおりやすい |

| デメリット | ● 景気などの外的要因に左右される ● 民泊新法の場合は営業日数が制限されている(180日) ● 物件探しが難しい |

| 向いてる人 | ● コミュニケーション能力の高い方 ● 集客が得意な方 |

ホテルなどと比較すると、少額の投資で始められる点がメリットです。また、特区(※2)に指定された地区であれば特区民泊の許可が得られやすい特徴もあります。インバウンドの需要が高まっているなかで、今後も注目したい投資方法です。

ただし、景気などの影響を受けやすい投資方法ともいえるため、世界的な動向などを考慮しなければなりません。

なお、民泊・簡易宿所は相続税対策として有利な「小規模宅地」として扱われない可能性もあるため、相続税対策として投資を考える場合には事前によく確認した上で実施することをおすすめします。

※2特区:国家戦略特区といい「世界で一番ビジネスをしやすい環境」を作ることを目的に、地域限定で規制や制度の緩和が行われている区域。

※参考:国家戦略特区 | 首相官邸

種類7.工場・倉庫

| 収入増加 | 資産形成 (老後に向けて) |

相続税対策 | インフレ対策 |

|---|---|---|---|

| ◯ | ◯ | △ | △ |

この投資方法では、工場や倉庫を購入して貸し出します。利回りが比較的高く、一度入居者が決まれば長期にわたって利用してもらいやすい点が主なメリットです。また、用途も幅広く、ショールームやオフィスとしても利用できます。

| 工場・倉庫 | |

|---|---|

| メリット | ● 利回りが高いことが多い ● メンテナンスコストがあまり必要ない ● 一度入居すると、長い期間利用してもらいやすい |

| デメリット | ● 融資を受けづらい ● 一度空室になってしまうと長期化しやすい ● 固定資産税が高い |

| 向いてる人 | ● 投資上級者 |

居住用の投資物件と比較して、立地の影響を受けづらい点もポイントです。ただし、物流の拠点として利用したい場合は、幹線道路へのアクセスの良さをチェックしておく必要があります。

デメリットとしては、固定資産税が高い点が挙げられます。工場や倉庫などの商業用不動産は、居住用物件のような固定資産税の軽減措置が少ないため、税負担が重くなりがちです。

また、広大な土地と大きな建物を購入するためには、多額の費用が必要です。場合によっては融資が受けられないこともあるので、慎重に検討しましょう。

種類8.トランクルーム

| 収入増加 | 資産形成 (老後に向けて) |

相続税対策 | インフレ対策 |

|---|---|---|---|

| ◯ | ◯ | △ | △ |

トランクルーム投資とは空いた土地や店舗を活用し、収納場所として貸し出す投資方法です。都市部などの人口が密集している地域では、自宅の収納場所が足りない方が多いためトランクルームの需要が高く、都市型トランクルーム投資が注目されています。

| トランクルーム | |

|---|---|

| メリット | ● 利回りが高いことが多い ● 維持の手間があまりかからない ● コストが少ない ● 安定的な稼働ができる ● 年数がたった建物でも家賃が下がりにくい |

| デメリット | ● 軌道に乗るまでに時間がかかる ● 収益性はあまり高くない ● 節税効果が低い |

| 向いてる人 | ● 所有している土地の活用方法が決まっていない方 ● 早めに投資金額を回収したい方 |

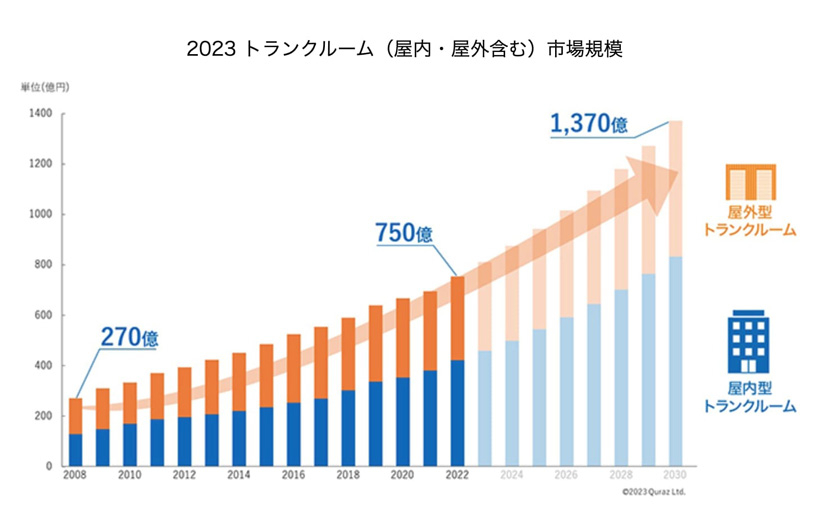

トランクルーム投資は、少額の資金でも投資が可能です。また建物が年数を経ていても、収納としての機能が保たれていれば、賃料が下がりにくい点がメリットです。トランクルーム市場は今後成長すると予測されており、市場動向が注目されています(2023年7月27日時点)。

※引用:トランクルーム市場規模 | キュラーズ トランクルーム(Quraz)

需要が高い都市部でのトランクルーム投資は利益を得るチャンスですが、参入者が増えることで稼働率が下がるリスクもあります。さらに、適切なエリア選択を行わないと空室リスクが生じるため、事前の入念な調査が必要です。

種類9.駐車場

| 収入増加 | 資産形成 (老後に向けて) |

相続税対策 | インフレ対策 |

|---|---|---|---|

| ◯(※) | △ | △ | ◯ |

※自走式の場合。機械式駐車場(タワー式含む)の場合は異なる

空いている土地を駐車場として貸し出し、駐車料金を収益として得る投資方法です。特定の契約者に対して「月極」で貸し出す形態と、時間貸しのコインパーキングにする形態の2通りが考えられます。

住宅地や商業施設の近くのように、駐車場の需要が高い場所に投資すれば、高い利回りが期待できます。

| 駐車場 | |

|---|---|

| メリット | ● 初期費用が少ない ● 災害リスクが低い ● 管理の手間がかからない ● 土地を転用しやすい |

| デメリット | ● 住居への投資と比べると収益性は低い ● 固定資産税などの軽減が受けられない ● 競合が多い |

| 向いてる人 | ● 土地の活用方法に迷っている方 ● 初心者の方 |

マンションやアパートなどの賃貸経営と比べると、駐車場の運営では収益性が低くなる傾向があります。さらに税制上の優遇が少なく、固定資産税や都市計画税の軽減措置を受けられない点がデメリットです。

ただし、建物がないため災害リスクは低く、遊休地がある場合には検討する価値のある投資方法といえます。

種類10.REIT

| 収入増加 | 資産形成 (老後に向けて) |

相続税対策 | インフレ対策 |

|---|---|---|---|

| △ | △ | △ | ◯ |

REIT(リート)とは「不動産投資信託」のことです。実際に土地や建物を購入するのではなく、不動産を投資対象とする投資信託を購入する点で、他の手法とは大きく異なります。

REITは投資者から集めた資金で不動産投資を行い、そこで得られた賃料や不動産を売買した収益からの配当を得るものです。日本で行われている投資は「J-REIT」と呼ばれます。

| REIT | |

|---|---|

| メリット | ● 少額から投資できる ● 複数の不動産に投資できる ● 専門家が運用してくれる |

| デメリット | ● 災害や価格変動のリスクがある ● 上場廃止リスクがある ● 融資を受けられない ● 配当控除を受けられない |

| 向いてる人 | ● 少ない投資資金から始めたい方 ● 不動産選定が苦手な方 |

REITは不動産投資にもかかわらず、1口1万円などの少額投資が可能です。限られた資金でも複数の不動産に投資できるため、リスク分散ができます。専門家が運用を代行してくれるので「不動産を見極めるのが苦手」という方でも、安心して投資しやすい点がポイントです。

デメリットとしては、上場しているJ-REITの場合、上場廃止の基準に抵触すると上場廃止のおそれがあります。上場廃止となった場合、価格が大幅に下落し売却が難しくなるなどのリスクに注意が必要です。

また、REITは金融機関で融資を受けられないため、自己資金以上の投資ができないなどのネガティブな側面もあります。

不動産投資の種類を選ぶ4つのポイント

前章でお伝えしたように、不動産投資にはさまざまな種類があります。実際に投資方法を選択する際には、どのような視点を考慮するとよいのでしょうか。本章では、不動産投資を選ぶ4つのポイントをお伝えします。

1. 投資目的をはっきりさせておく

2. 利回りや収益についても把握しておく

3. リスクを考慮して選ぶ

4. 市場の動きを見ながら選ぶ

ポイント1.投資目的をはっきりさせておく

自分がなぜ投資をしようと思ったのか、目的をはっきりさせておく必要があります。不動産投資の目的は次のようにさまざまです。

【不動産投資の目的の例】

● 収益を得たい

● 資産を形成したい

● 相続の対策をしたい

● 年金の対策をしたい

この目的が明確でないと、自分に不向きな投資方法を選択してしまい、良い結果を得られないリスクがあります。そのため、ご自身の資産状況などを目的と照らし合わせ、不動産投資の方法を決めるようにしましょう。

他にも、投資金額や収益の目標など、投資に関する具体性を高めておくのもおすすめです。また、自分の不動産を直接管理するのか、管理会社を利用するのかなどについても考えておきましょう。

ポイント2.利回りや収益についても把握しておく

利回りとは、投資した金額から一定期間でどのくらいの利益があったのかを表すものです。利回りが大きい投資は収益も大きくなりますが、損失も大きくなるリスクがあります。

例えば、先ほども紹介した「マンション・アパート一棟投資」は比較的安定した利回りが期待できるものの、建物の老朽化や災害などが起こった場合、空室が増えて収益が減少するおそれがあります。このような特徴やリスクを念頭に置いて、自分に合う不動産投資の種類を決定しましょう。

なお、下記の記事ではアパートの利回り計算方法について詳しく解説していますので、ぜひチェックしてみてください。

アパート経営の利回り計算方法!正しい物件の選び方や利回りの見方を解説! |ノムコム・プロ

ポイント3.リスクを考慮して選ぶ

どのような投資でもリスクがともなうように、不動産投資にもリスクがあります。一般的な不動産投資のリスクには、次のようなものが挙げられます。

【不動産投資で考えられるリスクの例】

● 空室リスク:空室が発生し収益が減るリスク

● 災害リスク:自然災害や人災などの予測不可能な災害のリスク

● 家賃の滞納リスク:入居者が家賃を滞納するリスク

● 金利上昇リスク:金利が上昇することで、毎月のローン返済額が増えてしまうリスク

自分が投資したい不動産にはどのようなリスクがあるのかを把握しつつ、リスク要因を避けられるような投資方法を見極めることも重要です。

不動産投資のリスクとその回避方法については下記の記事で解説していますので、ぜひチェックしてみてください。

不動産投資の7つのリスクと7つの回避術 |ノムコム・プロ

ポイント4.市場の動きを見ながら選ぶ

2024年3月1日現在の日本の総人口は、概算値で「1億2,397万人」であり、前年と比べて減少しています。一方で、世帯数を見てみると単独世帯が増加しており、世帯数自体は毎年増えています。また、存在するマンション数は2022年末時点で「約694.3万戸」と、年々増加している状態です。

つまり、人口は減少しているものの世帯数は増加し、それに合わせてマンションの数も増えていることがわかります。今後需要が高くなるのは、ファミリー向けのマンションよりも単身世帯向けのマンションであると予測もできるでしょう。

このような流れを踏まえて、投資したいと考えている物件のエリアには今後どのような需要があるのかを考えなければなりません。普段から最新の情報をキャッチできるよう情報収集をしたり、知識を深めたりする努力が必要です。

※参考:人口推計(令和5年(2023年)10月確定値|総務省統計局

※参考:分譲マンションストック数の推移|国土交通省

※参考:住民基本台帳に基づく人口、人口動態及び世帯数のポイント (令和 5年 1月 1日現在)|総務省自治行政局住民制度課

不動産投資に関してよくある3つのQ&A

最後に、不動産投資に関してよくある3つの質問に回答します。

1. 不動産投資を始める際の注意点は?

2. 不動産投資の知識を得る方法は?

3. 中古と新築どちらがいい?また、都心と地方どちらがいい?

気になるものがあれば、ぜひチェックしてみてください。

Q1.不動産投資を始める際の注意点は?

不動産投資では、物件や土地の購入資金など大きなお金が動くことになります。投資形態によっては融資が必要なケースもあるため、家族に情報を共有して同意を得られるようにしましょう。

また、不動産投資には下記のようなリスクがあることを十分に理解したうえで、投資を始めてください。

【不動産投資で考えられるリスクの例】

● 空室リスク:空室が発生し収益が減るリスク

● 災害リスク:自然災害や人災などの予測不可能な災害のリスク

● 家賃の滞納リスク:入居者が家賃を滞納するリスク

● 金利上昇リスク:金利が上昇することで、毎月のローン返済額が増えてしまうリスク

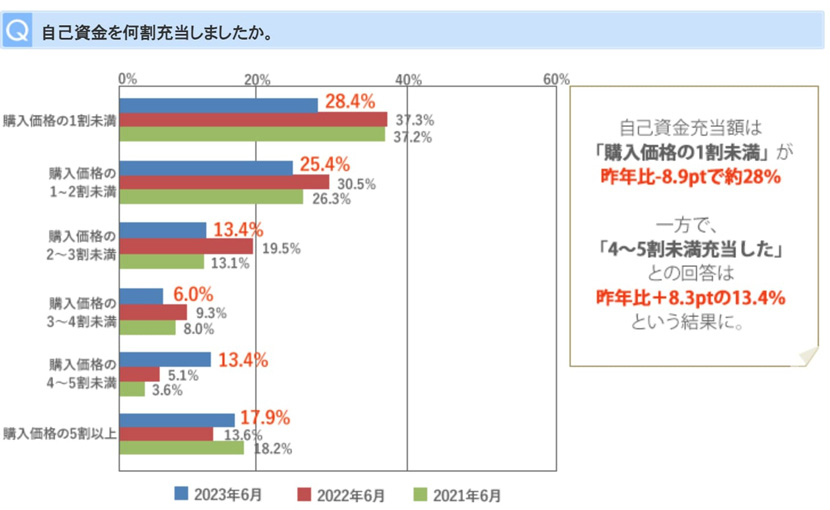

なお、投資を始める前には一定の資金を準備しておくのがおすすめです。自己資金の不要なフルローンもありますが、審査基準が厳しいためローンが通らないことがあります。野村不動産ソリューションズが実施した不動産投資に関する意識調査では、「投資したい物件価格の1割未満、1割〜2割未満を自己資金から充てた」と答えている方が半数にのぼりました。

※引用:【ノムコム・プロ】2023年:不動産投資に関する意識調査[1]

この結果をご覧いただきながら、自己資金の準備を進めることをおすすめします。

また、特に注意したいのが、第三者の言葉に流されて投資物件を購入してしまうことです。不動産投資にはメリットとデメリットが存在しますが、自分の投資目的に合わない物件を購入すると期待するメリットが受け取れないだけではなく、予期せぬリスクにつながるおそれがあります。

まずは先ほどお伝えした【不動産投資を選ぶ4つのポイント】を参考に、投資したい物件に対する戦略を立ててみてください。

【不動産投資を選ぶ4つのポイント】

1. 投資目的をはっきりさせておく

2. 利回りや収益についても把握しておく

3. リスクを考慮して選ぶ

4. 市場の動きを見ながら選ぶ

なお、下記の記事では「専門家のアドバイスを受けながら投資戦略を立てたい」という方に向けて不動産投資のおすすめ相談先7選を紹介していますので、ぜひご覧ください。

不動産投資のおすすめ相談先7選!選び方や相談時に押さえるべきポイントを紹介

Q2.不動産投資の知識を得る方法は?

不動産投資の知識を得るためには、関連する書籍を読んで独学したり、不動産会社が提供するセミナーに参加したりするのがおすすめです。また、不動産投資の最新情報やその他の有益な情報をメールマガジンで配信している不動産会社があります。無料で配信しているものが多いので、ぜひチェックしてみてください。

なお、ノムコム・プロでも不動産投資に役立つ情報を会員限定で配信しています。会員になると誰でも無料で「4つの特典」を受けられますので、次のボタンをクリックのうえお気軽に登録してみてください。

Q3.中古と新築どちらがいい?また、都心と地方どちらがいい?

投資目的によって適合する不動産やエリアが異なるため、各投資のメリットとデメリットを理解し、自身の投資方針に合わせて判断しましょう。

下表に「中古・新築」のメリット・デメリットを簡単にまとめました。

| 中古 | 新築 | |

|---|---|---|

| メリット | ● 新築に比べ価格が安い ● 表面利回りが高い ● オーナーチェンジで購入した場合、すぐに家賃収入を得られる ● 多くの減価償却費を算出できる場合がある |

● 得られる賃料(収入)が高い ● 修繕費が数年はかかりづらい(=支出が少ない) ● 賃貸需要が高い |

| デメリット | ● 建物の評価が低くなるため、融資を受けられない場合がある ● 得られる賃料(収入)が低い ● 修繕リスクがある ● 空室リスクがある |

● ローンの返済額が大きくなりやすい ● 利回りが低くなりやすい ● 家賃が下落しやすい |

また、下表に「都心の不動産」と「地方の不動産」のメリット・デメリットをまとめました。

| 都心 | 地方 | |

|---|---|---|

| メリット | ● 空室リスクが低い ● 賃料が高い |

● 購入費用が安い ● 利回りが高くなりやすい ● 多くの減価償却費を算出できる場合がある |

| デメリット | ● 購入価格が高い ● 表面利回りが低くなりやすい |

●空室リスクがある ● 流動性が低い |

上記のようなメリット・デメリットを理解したうえで、どちらに投資するのか決定しましょう。また「そのエリアに需要のある投資形態であるか」も、忘れずにチェックしてください。

まとめ:自分に合う不動産投資の種類を知ろう

不動産投資にはさまざまな種類があるため、自分に合った投資形態を選ぶことが大切です。下記4つのポイントを参考に、情報収集・整理をしながら投資を進めてみてください。

【不動産投資を選ぶ4つのポイント】

1. 投資目的をはっきりさせておく

2. 利回りや収益についても把握しておく

3. リスクを考慮して選ぶ

4. 市場の動きを見ながら選ぶ

また、不動産投資を成功させるためには、物件の状況を正確に把握することが重要です。これには、幅広い知識と最新情報の取得が欠かせません。定期的な情報収集や知識のアップデートを行い、不動産投資を成功させましょう。

なおノムコム・プロでは、不動産投資についての情報を幅広く発信しています。その中のいくつかを紹介しますので、気になったものがあればぜひチェックしてみてください。

【2024年版】これからの不動産投資はどうなる|国内情勢と海外情勢から読み解いて解説

不動産投資の失敗率は?よくある6つの失敗原因や成功に導く戦略を紹介

不動産投資の成功率を上げる秘訣とは? |ノムコム・プロ