トレンド

グリーンビルディングの需給動向から考える脱炭素時代のオフィス市場 Ⅲ

~現状の課題と今後の展望~

近時、SDGs 1や脱炭素2あるいはカーボンニュートラル3 に向けた動きが各方面で活発化しています。ESG投資4の高まりも背景として、今やSDGs達成への方針や姿勢、その中でも「2050年カーボンニュートラル宣言」を踏まえた脱炭素への取り組みは業界や企業規模を問わず、各企業・団体にとって重要な経営課題の一つであるとの認識が広がっています。脱炭素の考え方に基づいて経営戦略や事業方針を策定する「脱炭素経営」を掲げる企業も多くなってきました。

本レポートでは、こうした「脱炭素時代」においてオフィス市場で顕在化している動きの一つと言える環境配慮型のオフィスビル(グリーンビルディング 5)の需給双方の拡大傾向に着目し、新たな価値観が醸成されつつあるオフィス市場の現況と今後について、全3回にわたって考察します。

最終の第3回目となる本レポートでは、グリーンビルディングの一層の拡大を考える上での需給双方の課題を整理しながら、今後の展望について考察します。

1.「Sustainable Development Goals」の略。「持続可能な開発目標」として17の目標、169のターゲットで構成されている。

2.地球温暖化の原因となる代表的な温室効果ガスである二酸化炭素の排出量をゼロにしようという取り組みのこと。

3.二酸化炭素等の温室効果ガスの排出量から、植林、森林管理等による吸収量を差し引き、合計を実質的にゼロにすること。

4.環境(Environment)、社会(Social)、統治(Governance)=ESGに配慮している企業を重視・選別して行う投資のこと。

5.建設や運営にかかるエネルギーや水使用量の削減、施設の緑化等、建物全体の環境性能が高まるよう最大限配慮して設計された建築物のこと。便宜上、本レポートでは「第三者認証機関による審査を通じた環境認証を取得したビル」の意で使用、定義。

<サマリー>

●供給サイドの主な課題は、グリーンビルディングの賃貸事業における採算性の向上。

●需要サイドの主な課題は、脱炭素化を推進するためのノウハウや人員の不足、脱炭素化推進に要したコストの適正な価格転嫁を通じた早期の経済的メリットの享受。

●環境配慮「非対応」オフィスビル(通常のオフィスビル)については、AMの大半が「(遅くとも…筆者注)2030年以降には需要が見込めなくなる可能性がある」と指摘。

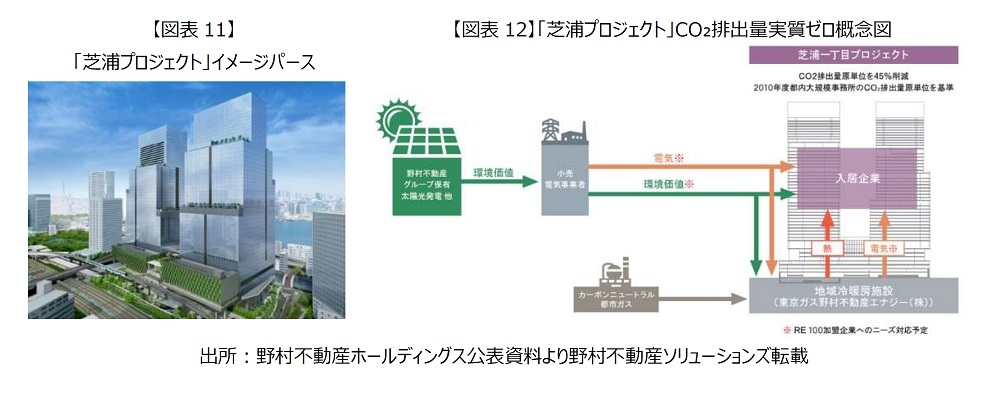

●建物単体ではなく、街区全体でカーボンニュートラルを実現する「芝浦プロジェクト」は、脱炭素時代における典型的な大規模開発事例の一つとして注目される。

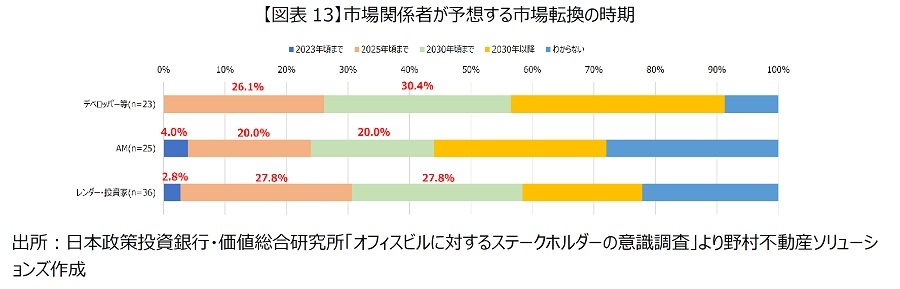

●市場関係者の半数程度は2030年頃までにパラダイムシフト(市場転換)が起こると予想。

Ⅲ-Ⅰ.グリーンビルディングの一層の拡大を考える上での課題

1.供給サイドから見た課題

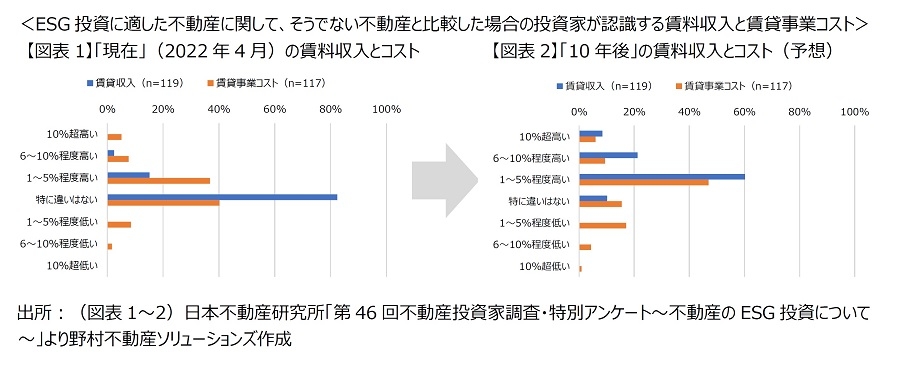

図表1と図表2は日本不動産研究所が実施した投資家向けのアンケートの一部で、「ESG投資に適した不動産」の「そうでない不動産」と比較した場合の投資家が認識する賃料収入と賃貸事業コストの「現在」(2022年4月時点)と「10年後」の予想をグラフ化したものです。

「現在」に着目すると、「ESG投資に適した不動産」でも賃料収入は「特に違いはない」との指摘が80%超を占めている一方、賃貸事業コストは「1~5%程度高い」、「6~10%程度高い」、「10%超高い」とする指摘が合計で50%程度となっています。つまり、「現在」においては、「ESG投資に適した不動産」の事業採算は低くなるという実態が垣間見えます(ただし、省エネによる運営コスト圧縮の効果等によって、むしろ事業コストは「低い」とする指摘も10%程度は認められ、ケースバイケースの側面もあります)。

「10年後」の指摘を見ると、大半の投資家が賃料収入は高くなると予想しており、将来的には「ESG投資に適した不動産」の事業採算は改善に向かうことが見込まれています。

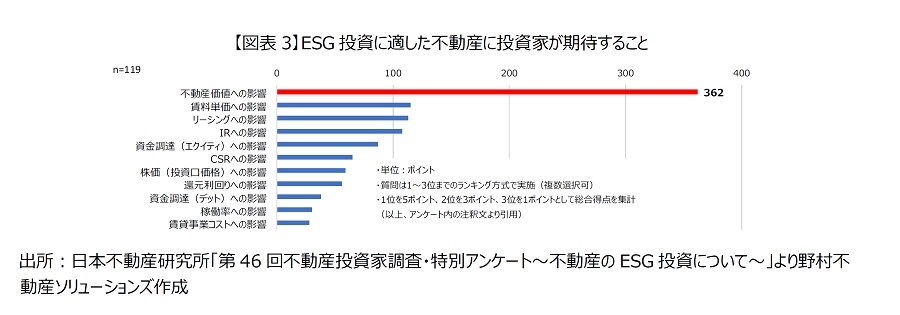

図表3は「ESG投資に適した不動産」に投資家が期待することを質問した結果です。

「不動産価値への影響」が突出しています。テナントビルを想定すると、「不動産価値」とは詰まるところ「賃料水準」であると考えられます。図表1の結果からも、現時点においては、グリーンビルディングはその供給や運営に要するコストに見合うだけの賃料水準にはまだ達していない状態と見られます。

図表2の結果から、将来的には不動産価値(≒賃料水準)が高まる可能性が高いと予測されますが、賃料への適正な転嫁を通じた事業採算性の向上をできる限り早期に果たすことが供給サイドにとっての当面の課題と言えそうです。コロナ禍以降、テレワークの定着等によってオフィス需要が弱含み、テナント獲得競争も激しさを増す中、こうした環境対応に要するコストの捉え方や賃料転嫁に向けた取り組み等、今後のサプライヤー各社の戦略も注目されるところです。

2.需要サイドから見た課題

第2回のレポートでは、グリーンビルディングへの需要が高まっている背景の一つに各企業が推進している脱炭素化への取り組みがあると指摘しました。本レポートでは、各企業の脱炭素化への取り組みの実態の把握を通じて、需要サイドから見た課題を確認していきたいと思います。

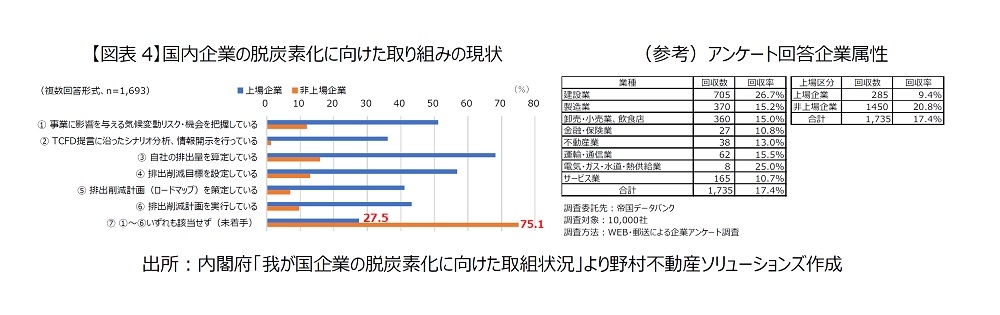

内閣府は2022年3月に帝国データバンクを通じて国内企業1万社を対象とする大規模なアンケート調査を実施しています。以下の(参考)の通り、幅広い業種や規模の企業から回答を得られており、現時点における国内企業の脱炭素化への取り組みに関する平均的な実態を把握する上で参考に値する資料と考えられます。図表4は脱炭素化に向けた取り組みの現状です。

非上場企業では取り組みが十分には進んでいないことが窺える結果です。また、上場企業でも1/4超の企業ではほとんど着手できていない実態が確認されます。

図表5は取り組みを進める上での課題、図表6は取り組みを開始する上での課題です。

いずれにおいても、「必要なノウハウ、人員が不足している」がトップの理由です。図表6の「どのレベルまで対応が必要かわからない」も、背景には知見・知識の不足等があると推察され、ノウハウや専門人材の不足に関連した理由と言えます。環境配慮に関連する説明責任等が強く意識されるようになってからの日がまだ浅いこともあり、対応に苦慮している企業も少なくない実態が窺えます。

「投資・運営コスト増への対応が困難である」の背景には、脱炭素化に関連して負担が増したコストの自社製品やサービス等への価格転嫁を通じた増収や増益、財務改善等の、言わば「目に見える直接的なメリット」を享受するには至っていないと考えている企業が多いことがあると推察されます。

図表7は国土交通省が実施したアンケートの一部で、テナント企業側に「ESGに適した不動産への入居促進策」を質問した結果をグラフ化したものです。

「優秀な人材確保、長期雇用安定に寄与、従業員の満足度や業務生産性が向上にすることがわかる検証結果や好事例等の情報開示」がトップの理由です。

環境対応への取り組みは短期的且つ直接的なメリットの享受に結び付きづらい(又は実感しづらい)側面があることが大きな課題となっていることが窺えます。

今後を考える上では、各企業の自助努力に期待するだけでなく、好事例の紹介・発信等の啓蒙活動、企業価値や業績面への好影響に関する検証・分析や研究成果の公表等、行政や関連団体、研究機関等の果たすべき役割も大きいと考えます。

3.ESG投資の現在地と課題

第1回、第2回のレポートにおいて、需給双方の動向に大きな影響を与えている要因の一つとしてESG投資の高まりがあると指摘しました。ここではESG投資の現状と課題を整理します。

図表8は、年金積立金管理運用独立行政法人(GPIF)[1]がESG投資を行う上で採用している5つのESG指数[2]の2017年4月~2022年3月を対象期間とした運用成績(収益率)の一覧です。TOPIX(東証株価指数)[3]を市場平均と見なして比較すると、全ての指数で同期間における市場平均をアウトパフォーム(運用成績で上回っている)していることが確認されます。

GPIFという一機関投資家に限定した事例ではありますが、少なくともESG投資の今後の一層の拡大を期待させる好事例の一つと捉えることはできると考えられます。

しかしながら、投資の歴史の浅さ故の課題もあります。現時点において各方面から比較的多く指摘されている課題として主に以下の3点が挙げられます。

特に①と②に関しては、今後の改善が期待されます。各方面の最新の動向については引き続き高い注目を払っていく必要があると考えます。

[1] 年金福祉事業団を前身として2006年4月設立。資産構成割合は国内債券、外国債券、国内株式、外国株式25%ずつ。

[2] 企業が公開する非財務情報等に基づき、指数会社が企業のESGへの取り組みを評価して組み入れ銘柄を決める指数のこと。

[3] 「Tokyo Stock Price Index」の略。日経平均株価と並ぶ日本の代表的な株価指標。東京証券取引所に上場する銘柄を対象として算出・公表されている株価指数。1968年1月4日の時価総額を100として、その後の時価総額を指数化したもの。

Ⅲ-Ⅱ.グリーンビルディングの普及と脱炭素時代におけるオフィス市場の今後の展望

1.グリーンビルディングの需給の将来展望

図表9は市場関係者が認識する環境配慮「非対応」のオフィスビル(つまり環境認証を取得していない又は特段の環境配慮を行っていない一般的なオフィスビル)の需要の見通しです。

特に中長期的な運用管理を担うAMの見通しは厳しく、半数以上が「長期的(2030年以降)には、需要が見込めなくなる可能性がある」としています。

「既に需要が見込めなくなっている」、「中期的(2025年以降)には、需要が見込めなくなる可能性がある」といったさらに厳しい認識を示す声も確認され、今後のオフィスビルにとって環境配慮の要素は必須となる将来を予測しています。

デベロッパー等とレンダー・投資家も、中長期的(2025年~2030年以降)には需要が見込めなくなる可能性があるとの見方が半数前後を占めており、AMの認識と大幅な乖離はありません。

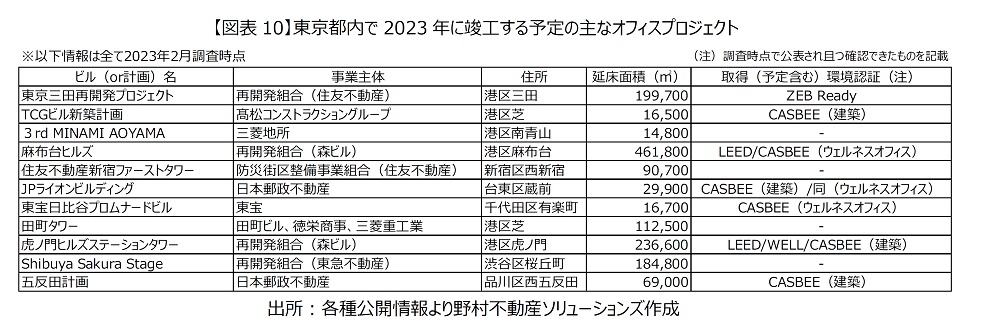

図表10は、東京都内で2023年に竣工する予定の主なオフィスビル計画の一覧です。

本レポート執筆時点ではいずれのビルも竣工前の段階ですが、既に多くのビルで環境認証を取得済み(又は取得予定)であることが明らかになっています。

グリーンビルディングであることがスタンダードとなる将来が近づきつつあることが確認されます。

2.「芝浦プロジェクト」に見る脱炭素時代に求められる開発やオフィスの在り方

2023年以降も東京都内では大規模なオフィスビルの竣工が継続する見通しです。複数の街区を跨ぐような大規模開発では、建物単体ではなく、街区全体でカーボンニュートラルを実現しようとするプロジェクトも進められています。脱炭素時代における典型的な大規模開発事例の一つとして、野村不動産が主導する「芝浦プロジェクト」[1]が挙げられます(イメージパース…図表11)。

浜松町ビルディング(東芝ビルディング)の建替事業として進められているこのプロジェクトでは、気候変動対策として、街区全体でCO?排出量実質ゼロを実現する取り組みが進められています。

図表12は事業主体が公表している概念図です。建物内と地域冷暖房施設での省エネに加え、野村不動産グループのエネルギー事業等による「太陽光発電」と「カーボンニュートラル都市ガス」[2] の導入により、街区全体での CO?排出量実質ゼロを実現するとしています。また、RE100 [3]加盟企業のニーズにも適合した電気の供給も予定しています。

こうした取り組みから、2021年8月には国土交通省の「サステナブル建築物等先導事業(省 CO?先導型)」 [4]に採択されています。さらに、環境認証としては「ZEB Oriented」 [5]を取得するとしており、オフィス用途の延床面積が 30 万㎡を超える建築物では国内初、国内最大規模での取得となる予定です。

脱炭素時代に求められる開発方針やオフィスの在り方を考える上で参考となる事例と考えます。

3.目前に迫るオフィス市場のパラダイムシフト

図表13の通り、既に半数程度の市場関係者が、おおよそ2025年~2030年頃までには「市場転換」が起こると予想しています。グリーンビルであることが標準となる、環境に配慮した開発や運用が一般的となる、またテナント企業も当然に環境配慮型のビルを優先して選ぶ等といった新たな価値観が加わったオフィス市場へのパラダイムシフトが目前に迫っていると言えるのではないでしょうか。

[1] 港区芝浦における延床面積55万㎡のツインタワー建設計画。S棟は2025年2月竣工予定。2030年度の全体竣工予定。

[2]天然ガスの採掘から燃焼に至るまでの工程で発生する温室効果ガスをCO?クレジットで相殺(カーボン・オフセット)し、燃焼しても地球規模では CO?が発生しないとみなす LNG(CNL)を活用した都市ガスのこと(事業主体公表資料より引用)。

[3]「Renewable Energy 100%」。事業活動で消費するエネルギーを100%再生可能エネルギーで調達することを目標とする。

[4]省エネ・省CO?に係る先導的な技術の普及啓発に寄与する建築物のリーディングプロジェクトに対して国が支援する制度(事業主体公表資料より引用)。

[5]BELS(建築物省エネルギー性能表示制度)評価で最高の5つ星水準に加え、さらに一定基準以上の省エネ基準に適合した非住宅に付与される。

Ⅲ-Ⅲ.まとめ

全3回にわたり、グリーンビルディングの需給双方の拡大、またそれを支える要因の一つであるESG投資の拡大を通じてオフィス市場に新たな価値観が生まれつつあることを確認してきました。

環境対応は今や持続的な企業成長を考える上で重要な要素の一つとなっていると言えます。ここまで取り上げてきたグリーンビルディングのみならず、脱炭素時代の最適な不動産活用を模索する各方面の動きが今後も注目されます。

提供:法人営業本部 リサーチ・コンサルティング部

企業不動産に関するお悩み・ご相談はこちらから