CRE戦略

相続・事業承継対策と財産評価について(第1回)

相続・事業承継における不動産・株式活用の有効性

相続や事業承継を行った際には、相続人に対して多額の相続税が課税されます。その対策について、不動産や株式を活用することが従来から対策として採られておりましたが、近年では相続や贈与の税務申告に対し国税庁が厳しい姿勢で臨む現状が鮮明になっております。特に国税庁の伝家の宝刀と呼ばれる財産評価基本通達第6項「通達の定めによって評価することが著しく不適当と認められる財産の価額は、国税庁長官の指示を受けて評価する」の適用事例も増加しているため、正しい財産評価の知識を備え、相続、事業承継対策を行うことが大切です。

Ⅰ-Ⅰ.概要

相続や事業承継については、事前に準備をしておくことが大切です。相続については保有する財産が現金であればその現金に対してそのまま課税がなされますが、不動産や株式に変えることで、相続税法の特例などを利用し、財産評価額を圧縮することが可能となります。また、事業承継としても会社の株式を戦略的に承継することで安定的な事業承継を進めることができます。合法的に節税、安定的な事業承継を行うため、不動産などの資産取得や相続税法の特例の適用要件を満たす準備、株式の承継計画を立てるなど、ご本人が健常なうちから早めの準備が大切です。

Ⅰ-Ⅱ.相続、事業承継対策の考え方、有効性

相続・事業承継対策の考え方のポイントとなるのは以下の通りです。

① 財産評価方法について認識する

② 納税資金を準備する

③ 生前贈与を活用する

④ 資産管理会社を設立する

⑤ 納税猶予制度を活用する

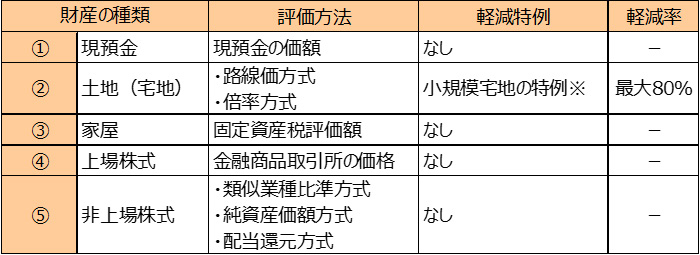

相続税法では、その財産の種類ごとに評価方法が異なります。特に不動産についてはその用途と相続人によって軽減特例が設けられているため、相続対策に有効です。(詳細については第2回で解説致します。)

ただし、不動産を取得すると節税対策としては有効ですが、その後の管理が必要となりますので、考慮の上行う必要があります。

相続・事業承継対策の考え方、有効性

① 財産評価方法について認識する

相続税法では、その財産の種類ごとに評価方法が異なり、不動産についてはその用途と相続人によって軽減規定が設けられているため、相続、事業承継対策に有効です。

※軽減特例は、要件を満たした場合に適用されます。(詳細については第2回で解説致します。)

※軽減特例は、要件を満たした場合に適用されます。(詳細については第2回で解説致します。)各財産の評価

(ア) 現預金

現預金の価額に対してそのまま課税がなされるため、節税には繋がりません。ただし、納税資金として一定額の現預金の準備は必要です。

(イ) 土地(宅地)

土地(宅地)については、路線価方式もしくは倍率方式により評価され、金額としては時価のおよそ70%~80%割程度の価格となります。そのため、現預金を不動産(例えば、自宅等)に変えておくと一定の節税効果が見込めます。また、土地(宅地)については小規模宅地の特例という、一定の要件を備えたものについては評価額の最大80%の軽減を受けることが可能です。

(ウ) 家屋

家屋については固定資産税評価額と同額の評価となります。固定資産税評価額は時価と比較すると低い場合が多いため、家屋についても一定の節税効果が見込めます。また、他者に貸し付けを行っている場合は、評価額は1-借家権割合(30%)となるため、30%を圧縮することが可能です。

(エ) 上場株式

上場株式については相続・贈与時点の金融商品取引所の価格にて評価されます。上場株式の株価は毎日変動しているため、必ず取得時より低い価格となっているとは限りません。そのため、節税対策にはならないことも考えられます。

(オ) 非上場株式(取引相場のない株式)

非上場株式は、上場株式と違い市場の相場がございません。そのため、類似した会社の株価や純資産価額を用いて評価を行います。こちらも上場株式と同様に、成長している会社などでは株価が取得価額を超えることも想定されるため、節税対策にはならないことも考えられます。しかし、会社の創業者など、株式を保有していることは当然想定されるため、その場合は、いかにその価額を低く抑えるかが焦点となります。

② 納税資金を準備する

原則として、納税は現金で行います。保有する資産がほとんど不動産などであった場合、相続人は相続税を納めるために資産の売却などを行う必要が発生するため、一定額の納税資金を予め準備しておく必要があります。

③ 生前贈与の制度を活用する

相続時ではなく、生前に贈与を行うことで相続財産を圧縮することも可能です。

(ア) 暦年贈与の非課税(年間110万円)

(イ) 相続時精算課税(最大2,500万円)

(ウ) 住宅取得等資金の贈与

(エ) 孫への教育資金の贈与の非課税(最大1,500万円)

(オ) 結婚・子育て資金一括贈与の非課税(最大1,000万円)

相続時精算課税は、暦年贈与に代えて適用する制度です。(こちらは非課税ではなく、全て相続財産として扱うため、相続時に全て精算されます。)

贈与税の制度も活用することで、相続時の財産の価額を抑え、相続税額を抑えることが可能となります。

④ 資産管理会社を活用する

保有する株式や不動産を資産管理会社に移転し、ご本人はその資産管理会社の株式を保有することで、保有していた株式や不動産を間接的に保有する方法です。資産を保有する会社の株式を保有するため、その株式を複数人に承継できることがメリットといえます。また、保有していた株式の評価額が上昇しても、直接保有するより相続税評価上の資産価額の上昇を抑える効果が期待できます。(ご本人は資産管理会社の株式を保有している扱いとなるため)

また、例えば賃貸不動産を所有していた場合ですと、不動産の収入を所有者一人ではなく、資産管理会社の株式を保有している全員で受けるため、贈与税を払うことなく財産を分配できることになります。

⑤ 納税猶予制度を活用する

中小企業の経営者であれば、中小企業の経営承継円滑化法に沿った相続税・贈与税の納税猶予制度の活用も行えます。中小企業の株式(非上場株式)で一定のものを後継者に相続・贈与した場合には、その資産に係る相続税・贈与税の全額の納税が猶予されるものです。その後相続・贈与された後継者が死亡した場合には猶予されていた税額が全て免除されることで、事業承継を支援する制度です。

相続・事業承継対策を行った場合の節税効果(相続税評価額で比較)

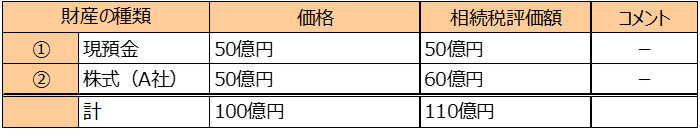

① 前提条件(相続・事業承継対策なしの場合)

(ア) A社株式は取得価額50億円に対し、時価60億円

② 前提条件(相続・事業承継対策ありの場合)

相続税・事業承継対策の内容

(ア) 借家であったが自宅(土地・建物)を30億円で購入(土地20億円、建物10億円)

(イ) 資産管理会社B社を設立し、保有株式A株を管理

(ウ) A社株式は取得価額50億円に対し、時価60億円

※軽減特例は、適用要件を満たしているものとする。

※軽減特例は、適用要件を満たしているものとする。③ 相続税評価額の比較

現預金はその金額に課税がなされ、株式は時価で課税されるため、相続・事業承継対策なしの場合、財産100億円に対し相続税評価額は110億円となります。

相続・事業承継対策を行っていた場合、土地と建物は時価より相続税評価額の方が低くなり、さらに、土地については小規模宅地の特例の適用を受けることで評価額が4億円に軽減され(20億円×(1-80%))ます。

また、B社株式については株式等特定保有会社として純資産価額方式により株価が算定され、評価差額に対する法人税相当額37%を控除することができるため、評価額が60憶円(60億円-(60億円-50億円)×37%)となり、最終的な相続税評価額は56億3,000万円となります。

その結果、対策なしの場合と比較し、22億7,000万円相続税評価額が減額され、相続税の節税に繋がります。

(詳細については第2回にて解説致します。)

相続対策の問題点

現預金を不動産に変える相続対策は相続税の観点から見ると有効ですが、財産の分割という目線で見た場合、分割できる現預金と違い、不動産は分割できない財産であるため、相続人との間で争いが発生しやすいものでもあります。そのため、事前に相続する人を決定しておき、現預金とのバランスを見ながら対策を行うことが大切です。また、事業承継対策につきましても、後継人を誰にするか、事前に誰に何をどのくらい相続しておくのか検討し、どれだけの株式を移転しておく必要があるのか、後継人の資金繰りにも考慮しつつ進めていく必要があり、早めに対策を始め、準備をしておくことが必要です。

提供:税理士法人 令和会計社

TEL:03-3231-1858(代表)

Email:info@rwk-tax.com

HP:https://zei-reiwa.com

企業不動産に関するお悩み・ご相談はこちらから