トレンド

2024年3月分 日銀短観・新卒採用と貸出態度から考えるオフィス需要

2024年3月分日銀短観が発表されました。

本レポートでは、各産業の人員増減傾向を示す「新卒採用」と、金融機関による業績の見立てを示す「貸出態度D.I.」を中心に着目し、今後のオフィス需要について検討します。

【サマリー】

- 不動産業の資金繰りは好調、貸出態度も基本的には堅調に推移しており、不動産市場は継続して活発であると考えられる。

- 大企業・製造業は、前回同様、貸出DIが「厳しい」産業はなし。新卒採用予定は「④木材・木製品」を除き、横ばい~増加予定であり、全体として業績好調と見られる。

- 大企業・非製造業は、「㊲電気・ガス」「㊵宿泊・飲食サービス」の2産業で貸出DIが「厳しい」。新卒採用予定は「㉟情報サービス」のみ減少予定。半数以上の産業で10%以上の採用増加予定であり、積極的な採用姿勢が窺える。

- 中堅企業・製造業は、貸出DIが「厳しい」産業はないものの、約7割の産業で貸出DIが悪化しており、今後の動向が注目される。新卒採用予定は4産業で減少予定。

- 中堅企業・非製造業は、「㊵宿泊・飲食サービス」の貸出DIが改善し、全産業で貸出DIは「緩い」。新卒採用予定は、「㊲電気・ガス」のみ減少、それ以外の産業で横ばい~増加予定。

- 今後のオフィス需要について、オフィスワーカーの多い「製造業」・「その他情報通信」の新卒採用予定は前年比増加予定であり、コロナ禍以前の水準への回復が見受けられる。また、2024年はオフィス新規供給量が少ないこと、出社回帰の流れを考慮すると、2024年のオフィス需要は堅調に推移すると予想される。

Ⅰ.不動産業の 「資金繰りD.I.」 と 「貸出態度D.I.」 について

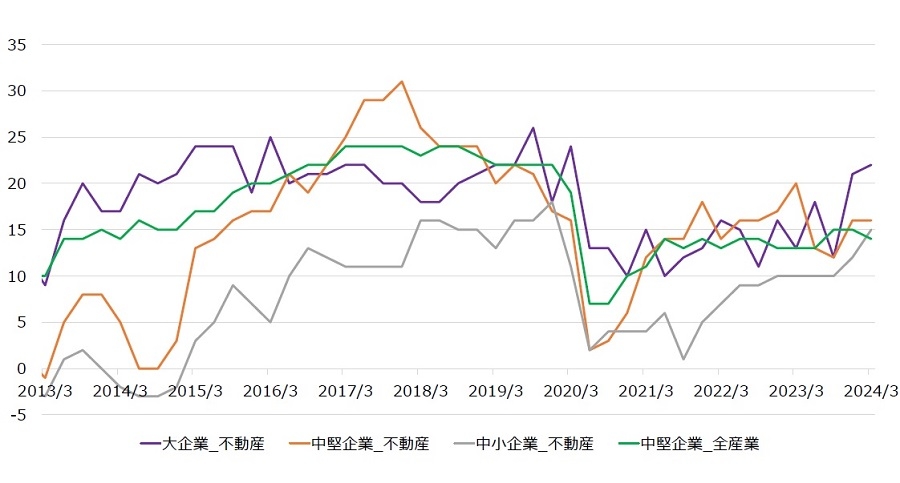

現在の不動産業の「資金繰りD.I.(以下「資金DI」)」は、「大企業」「中堅企業」「中小企業」1すべてにおいて、前回2同様ベンチマークとした「全産業の中堅企業」(以下「ベンチマーク」)より高い水準となっています(図表Ⅰ)。資金DIの推移を確認すると、不動産業の全企業群で改善が見られ、2013年以降一貫してベンチマークよりも低水準にあった「中小企業」も、ベンチマークを超える結果となりました。不動産業の資金DIは好調に推移していると言えるでしょう。

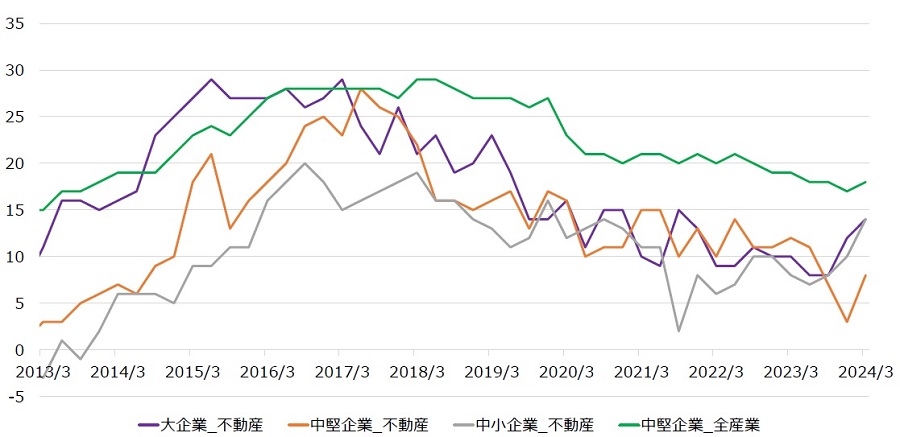

「貸出態度D.I.(以下「貸出DI」)」については、2017年9月以降、企業規模に関わらずベンチマークよりも低水準で推移しています(図表Ⅱ)。直近1年の動向をみると、ベンチマークはほぼ横ばいで推移していますが、不動産業の「大企業」と「中小企業」は改善し、ベンチマークとの差が縮小しました。一方で、不動産業の「中堅企業」は2014年12月以降で最低ポイントを記録、ベンチマークとの差が拡大しており、今後の動向が注目されます。

不動産業の資金繰りは好調であり、貸出態度も基本的には堅調に推移しています。不動産市場は継続して活発であると考えられます。

出所:いずれも短観より野村不動産ソリューションズ作成

1日銀短観における「大企業」は資本金10億円以上。「中堅企業」は資本金1億円以上10億円未満。「中小企業」は資本金2,000万円以上1億円未満。

2 2023年9月1日 「2023年6月分日銀短観 新卒採用と貸出態度から考えるオフィス需要」

Ⅱ.各産業の新卒採用と金融機関の貸出態度の状況について

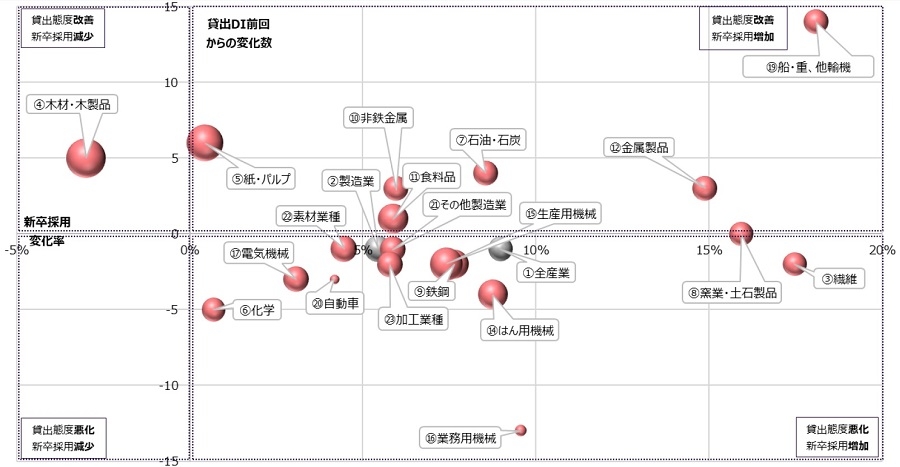

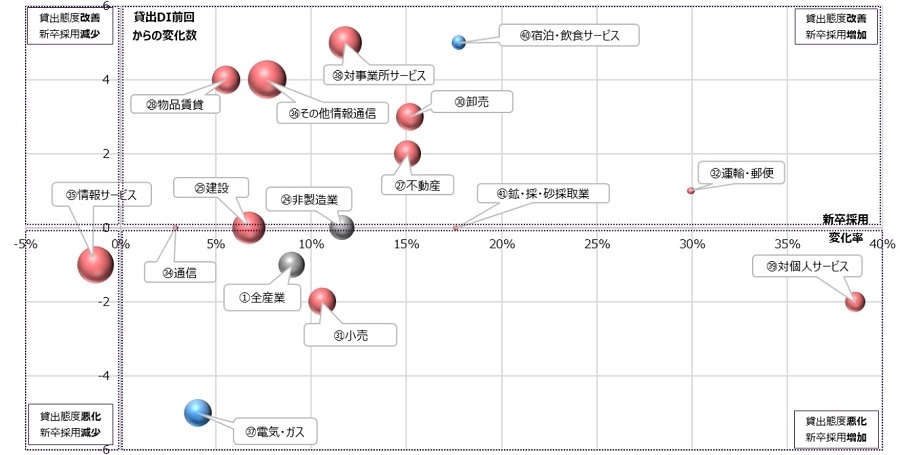

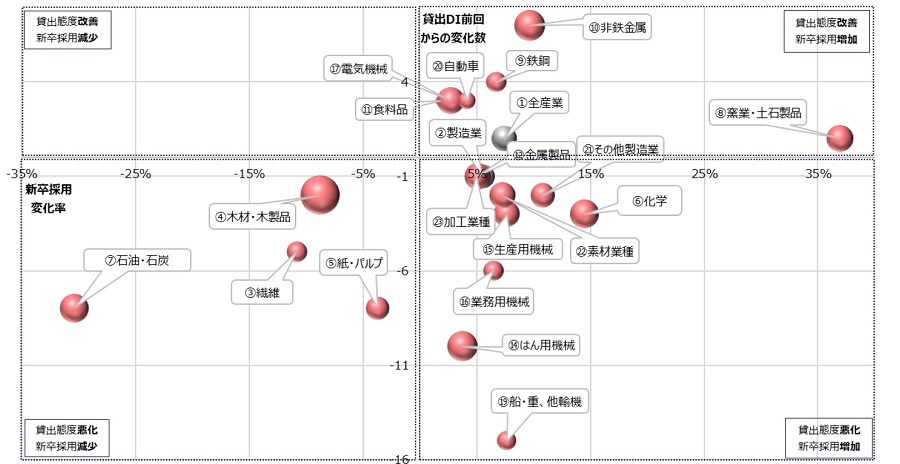

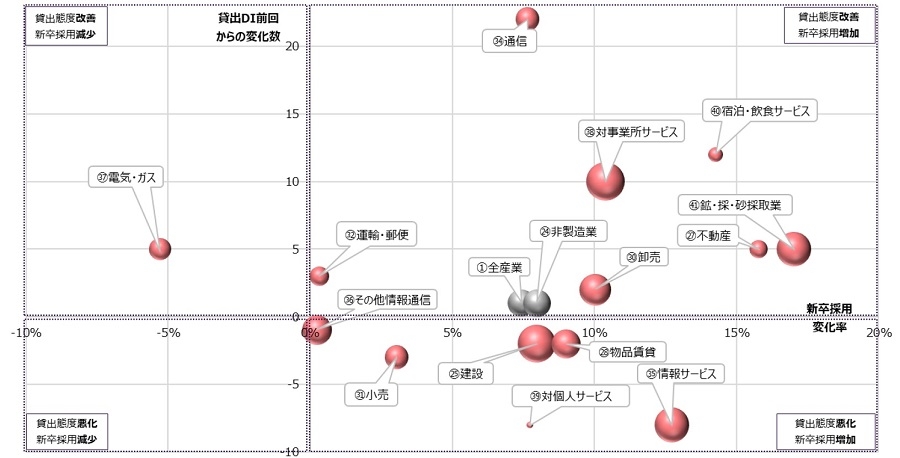

不動産の新規需要につながる各産業の人員過不足について、「新卒採用」と、企業業績の先行きを観察する「貸出DI」の観点から検討します。本章の図表Ⅲ~Ⅵにおいて、バブルの大きさは今回2024年3月調査時の貸出DIの絶対値を表しています。赤は貸出DIが「緩い」、青は「厳しい」を意味し、絶対値が大きいほどバブルが大きくなります。グレーはベンチマークとした「全産業」、「製造業」、「非製造業」で、いずれも貸出DIは「緩い」となっています。図表の縦軸は「貸出DIの2023年12月比変化数」、横軸は「2023年度(2023年4月~2024年3月)新卒採用実績見込に対する2024年度(2024年4月~2025年3月)新卒採用予定の増減率」です。

ⅰ.大企業・製造業

- 前回同様、すべての産業において貸出DIは「緩い」となっています。貸出DIが5ポイント以下の産業は、「⑯業務用機械」「⑳自動車」の2産業です。「⑳自動車」は2022年12月以降0~5ポイントの低水準で推移しています。

- 「⑯業務用機械」「⑲造船・重機、その他輸送用機械」の2産業を除き、貸出DIの変動は±5ポイント程度におさまっており、堅調です。

- 2024年度新卒採用予定は2023年度新卒採用実績見込に対し、「④木材・木製品」のみ減少予定、それ以外の産業で横ばい~増加予定となっており、全体として業績好調な様子が窺えます。

- 「⑲造船・重機、その他輸送用機械」の貸出DIは+14ポイントの大幅改善、新卒採用予定も18%増加予定と、いずれも全産業中1位でした。

- 「⑯業務用機械」の貸出DIは▲13ポイントと大幅に悪化しましたが、新卒採用予定は10%増加予定で、全産業中上位となっています。

※「⑲船・重、他輸機」は「⑲造船・重機、その他輸送用機械」の略

※「⑲船・重、他輸機」は「⑲造船・重機、その他輸送用機械」の略出所:日銀短観より野村不動産ソリューションズ作成

ⅱ.大企業・非製造業

- 貸出DIが「厳しい」産業は、「㊲電気・ガス」「㊵宿泊・飲食サービス」の2産業です。

- 「㊲電気・ガス」以外の産業で貸出DIの変動は▲2ポイント以上であり、堅調です。

- 「㊵宿泊・飲食サービス」の貸出DIは引き続き「厳しい」状況ではあるものの5ポイント改善、新卒採用予定も18%増加予定であり、コロナ禍で打撃を受けた産業の回復が見られます。

- 2024年度新卒採用予定は2023年度新卒採用実績見込に対し、「㉟情報サービス」のみ減少予定、それ以外の産業で増加予定となっています。半数以上の産業で10%以上の増加予定となっており、大企業・非製造業群の積極的な採用姿勢が窺えます。

※「㊶鉱・採・砂採取業」は「㊶鉱業・採石業・砂利採取業」の略

※「㊶鉱・採・砂採取業」は「㊶鉱業・採石業・砂利採取業」の略 出所:日銀短観より野村不動産ソリューションズ作成

ⅲ.中堅企業・製造業

- 前回同様、すべての産業において貸出DIは「緩い」となっています。貸出DIが5ポイント以下の産業は、「⑪食料品」のみです。

- 約7割の産業で貸出DIが悪化しており、今後の動向が注目されます。特に「⑭はん用機械」「⑲造船・重機、その他輸送用機械」は、▲10ポイント以上悪化しました。

- 2024年度新卒採用予定は2023年度新卒採用実績見込に対し、「⑧窯業・土石製品」は約40%の大幅な増加予定となっています。

- 新卒採用が減少予定の産業は、「③繊維」「④木材・木製品」「⑤紙・パルプ」「⑦石油・石炭」の4産業です。前年減少予定であった「⑩非鉄金属」「⑭はん用機械」「⑰電気機械」は増加予定に転じました。

- 「⑦石油・石炭」の新卒採用予定は、前年の+22%から一転し、▲30%の大幅減少予定です。

※「⑲船・重、他輸機」は「⑲造船・重機、その他輸送用機械」の略

※「⑲船・重、他輸機」は「⑲造船・重機、その他輸送用機械」の略 出所:日銀短観より野村不動産ソリューションズ作成

ⅳ.中堅企業・非製造業

- 前回唯一、貸出DIが厳しかった「㊵宿泊・飲食サービス」が改善し、貸出DIが「厳しい」産業はなくなりました。

- 「㉞通信」の貸出DIは、+22ポイントと大幅に改善しています。

- 「㉟情報サービス」「㊴対個人サービス」の貸出DIは、▲5ポイント以上悪化しました。

- 2024年度新卒採用予定は2023年度新卒採用実績見込に対し、「㊲電気・ガス」のみ減少予定、それ以外の産業で横ばい~増加予定となっています。

- 前年減少予定であった「㉘物品賃貸」「㉞通信」は増加予定に転じました。

※「㊶鉱・採・砂採取業」は「㊶鉱業・採石業・砂利採取業」の略

※「㊶鉱・採・砂採取業」は「㊶鉱業・採石業・砂利採取業」の略出所:日銀短観より野村不動産ソリューションズ作成

ⅴ.トピックス ~新卒採用から考えるオフィス需要~

新卒採用は、人員増加によるオフィス拡張や事業拡大による事業用スペースの確保など、新規の不動産需要を発生させる要因になります。本章では、2024年度(2024年4月~2025年3月)の新卒採用予定を企業規模と業種ごとに確認し、不動産需要を検討します。新卒採用予定については、2023年12月調査時の予定を使用します。

なお、予定の信頼性を確認するため、過去の前年12月調査と実績との差異も調査しました。

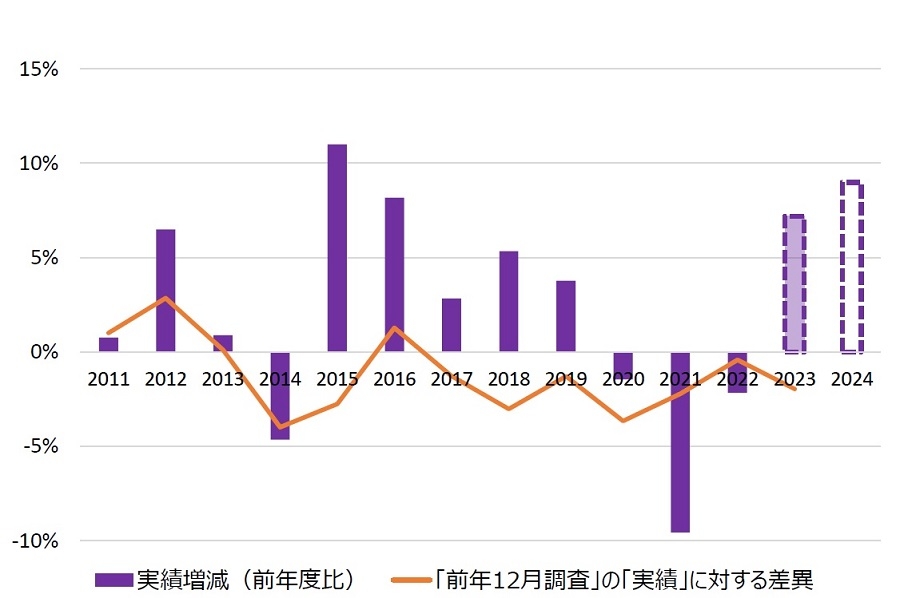

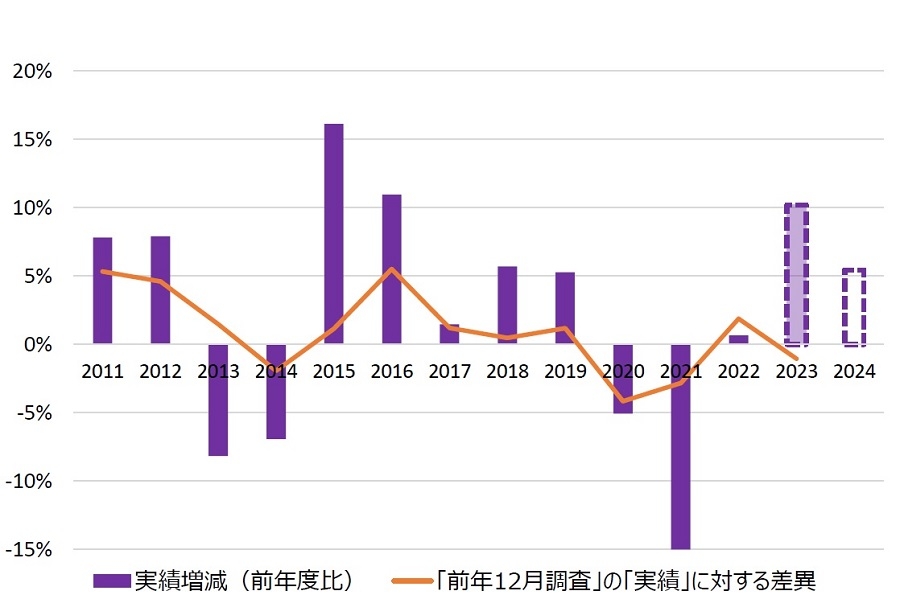

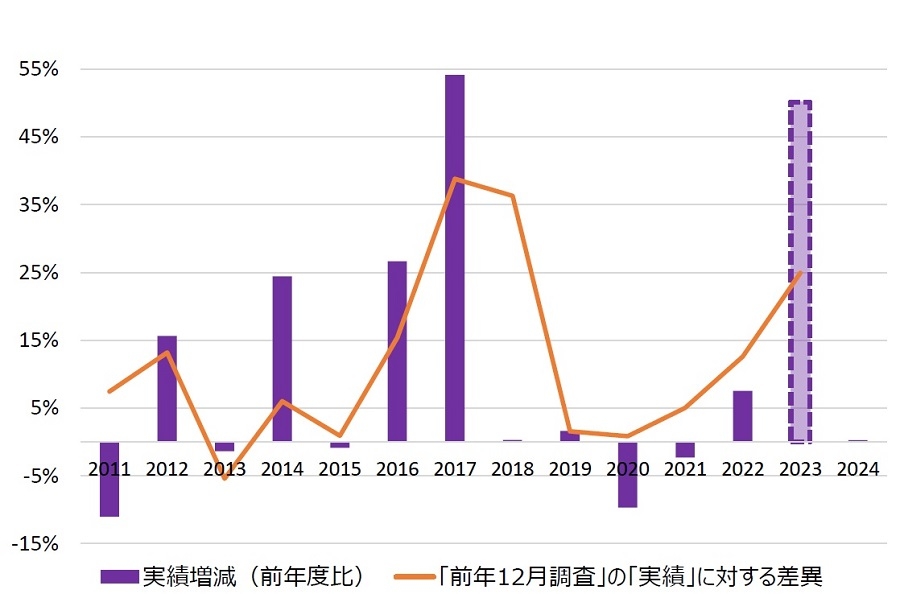

(Ⅰ)大企業と中堅企業の新卒採用予定と実績

大企業と中堅企業における予定と実績の差異と、実績増減(前年度比)は以下の通りです。

※2023年度は2022年度実績と2023年度実績見込との比較、2024年度は2023年度実績見込と2024年度予定との比較

出所:日銀短観より野村不動産ソリューションズ作成

大企業の実績見込は、2023年度に前年比+7%と増加に転じ、2024年度の予定では前年度比+9%とさらに増加する予定です。予定と実績の差異を確認すると、コロナ禍の2020年度を除き、2015年度以降は±3%以内におさまっています。直近では予定を下回る実績が続いていることから、2024年度も大幅に増加する可能性は低く、前年度比5~10%程度の増加になると予想されます。大企業の採用予定人数は、2023年度、2024年度と着実に増加予定であり、2009年度ぶりに20万人を超える可能性があります。

中堅企業の実績見込は、2023年度に前年度比10%以上の大幅な増加が見込まれ、2024年度も前年度比7%以上の増加予定となっています。予定と実績の差異を確認すると、マイナスは最大で2%以内におさまっており、2024年度も前年度比5%以上は増加すると考えられます。

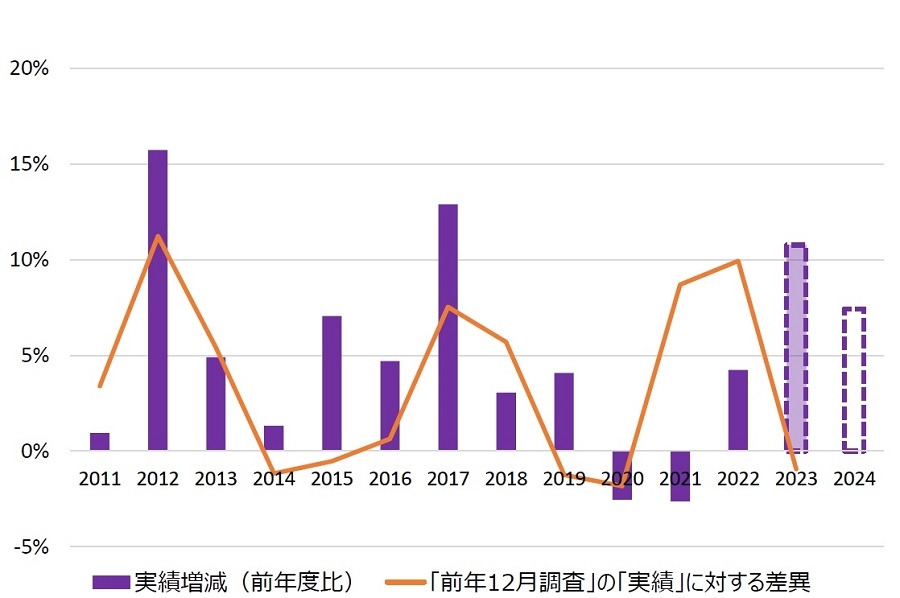

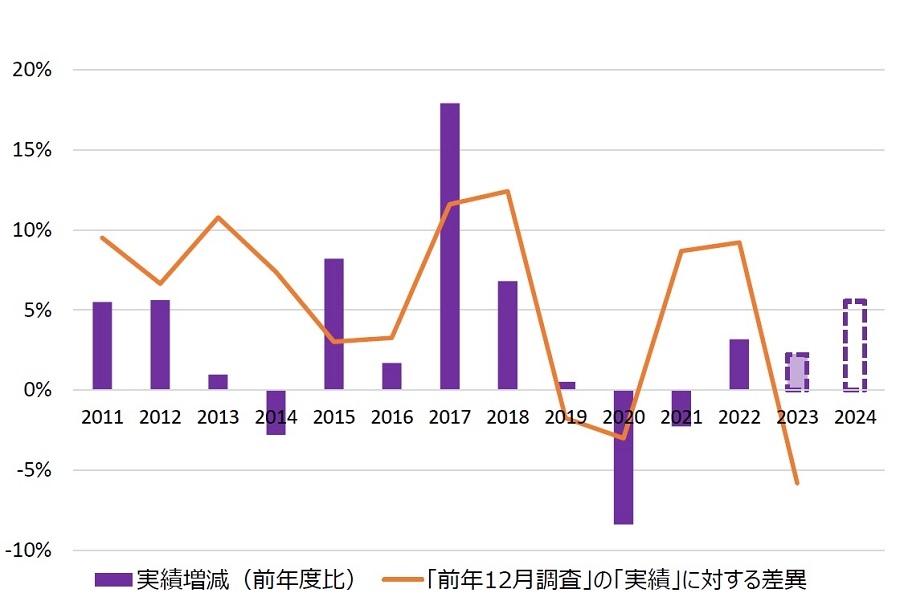

(Ⅱ)製造業・IT業の新卒採用予定と実績

続いて、特にオフィス需要を検討するため、オフィスワーカーが多くオフィス需要を担う業種である製造業とIT業3についても、同様に検討しました。

※2023年度は2022年度実績と2023年度実績見込との比較、2024年度は2023年度実績見込と2024年度予定との比較

出所:日銀短観より野村不動産ソリューションズ作成

製造業においては、コロナ禍で減少した大企業の実績は2022年度以降増加に転じ、2023年度も前年度比10%の増加が見込まれています。2024年度予定は前年度比5%増加となっており、採用人数も4年ぶりに8万人台に回復する可能性があります。予定と実績の差異を確認すると、コロナ禍が始まった2020年度を除き6%~▲3%の範囲内で推移しており、2024年度も前年度比増加となるでしょう。製造業・大企業の2024年度の予定と2019年度の実績を比較すると、約5,000人減少しており、コロナ禍以前の水準に完全に回復したとまでは言えない可能性があるものの、2018年度と同水準となっています。

中堅企業においては、2022年度、2023年度は2年連続で前年度比増加が見込まれ、2024年度も前年度比5%以上の増加が予定されています。ただし、2023年度の実績見込は予定の▲6%となっており、2024年度は予定通り採用できるのか注目されますが、前年度より大きく減少する可能性は低いと考えられます。2024年度に予定通りの採用が実現すれば、コロナ禍で減少した採用人数は2019年度と同水準に回復する可能性があります。

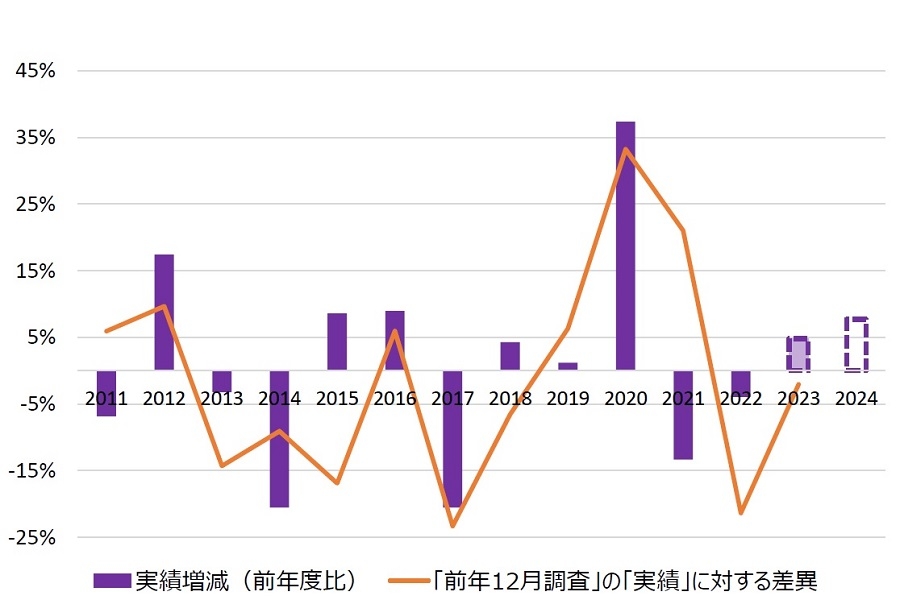

※2023年度は2022年度実績と2023年度実績見込との比較、2024年度は2023年度実績見込と2024年度予定との比較

出所:日銀短観より野村不動産ソリューションズ作成

その他情報通信業においては、大企業の実績見込は2023年度に増加に転じ、2024年度予定も前年度比8%増加予定となっています。予定と実績の差異が大きく振れており、2024年度の予測が難しい状況ですが、2020年度以降の採用人数は2019年度を10%以上上回っており、コロナ禍でも強い業種として拡大傾向にあります。2024年度の採用人数も2019年度を下回る可能性は低いと考えられます。

中堅企業については、2023年度は前年度比50%以上の著しい増加見込みとなっており、2024年度も同人数の採用を予定しています。採用人数は、日銀短観による調査が開始した2003年度の約1,500人から増加が続き、2017年度~2022年度は4,000人台で推移しました。2023年度の実績見込は約6,500人と過去最多となっています。予定と実績の差異を確認すると、2014年度以降マイナスとなったことはなく、順調に採用が行われてきた様子が窺えます。2024年度採用予定も前年度比同程度であり、引き続き業界が拡大していくと予想されます。

3日銀短観ではIT業のみの分類はないため、IT業が含まれる「その他情報通信」を調査。

Ⅲ.さいごに

オフィス需要を担う製造業とその他情報通信業について、いずれの大企業・中堅企業とも2024年度の新卒採用予定は対前年比で増加予定となっています。製造業・大企業では2019年度の採用実績と比較すると約5,000人程度減少予定であるものの、2018年度と同水準、それ以外については2019年度と同水準~大幅に増加予定であり、コロナ禍からの回復が見受けられます。

都心5区のオフィス空室率は、コロナ禍で大幅に上昇し、その後も高止まりが続いていましたが、2023年7月頃より下落傾向にあります。オフィスの新規供給量を見ると、2023年は過去10年で2番目に多い供給がありましたが、空室率は横ばい~下落に転じました。2024年の新規供給は過去10年の年間平均供給量を大幅に下回る予定です。また、新型コロナウイルスの5類感染症への移行に伴い、出社回帰の流れも見られることから、2024年のオフィス需要は堅調に推移すると考えられます。

提供:法人営業本部 リサーチ・コンサルティング部

企業不動産に関するお悩み・ご相談はこちらから