トレンド

外資系不動産ファンド最新動向(2023年度上期)

~国内市場の優位性は動かずも金利上昇懸念じわり 「攻守」分かれる投資姿勢~

年間4兆円前後の市場規模で推移している近年の日本の事業用不動産市場。そのうち、少なくとも1兆円前後は外資系不動産ファンドをはじめとした海外投資家による取得であると見られ、外資系不動産ファンドは国内不動産市場にとって有力なバイヤー(買い手)であると言っていいでしょう。一方で、それは同時に外資系不動産ファンドが巨大なサプライヤー(売り手)であることも意味するため、その投資方針次第では、国内不動産市場の需給や価格の動向を大きく左右しかねない存在となっている実態も指摘できます。

足元では、日銀による金融政策の正常化に向けた動きが見られ始めており、ようやく金融引き締め効果が見られ始めている米欧の動きも含め、世界の金融市場を巡る動向が活発になっています。また国内不動産市場においても、インバウンド需要の急回復を背景としたホテル投資の再燃といったプラス材料も顕在化している反面、大量供給の爪痕も残るオフィスマーケットにおいては、オフィス賃貸需要の先行きを懸念する声が今なお根強く聞かれます。

このような状況下において、外資系不動産ファンドは日本の不動産市場をどのように捉えているのでしょうか。

本レポートでは、金利、為替等の金融市場の最新動向の把握や外資系主要プレーヤーの実際の取引事例の集計・分析を通じて、外資系不動産ファンドの最新動向について考察します。

【サマリー】

- 金利が高止まりしている米欧と低金利の日本という基本的な構図は大きく変わっておらず、歴史的な円安水準で推移する為替の動向も含め、対日不動産投資を考える上での国内市場の優位性は引き続き保たれている。

- 国内不動産投資市場も全体的には堅調に推移している。ただ、海外投資家の取得金額は減少傾向にあり、J-REITをはじめとした国内投資家が下支えしている構図が鮮明となりつつある。

- 外資系ファンドの主要プレーヤーの取引事例の分析からは、引き続き投資意欲が旺盛なアジア系ファンド勢と投資抑制傾向を強める欧米系ファンド勢といった構図が浮かび上がる。ただ、欧米系ファンド勢によるホテルや物流への大型投資案件も複数確認されており、アセットによる強弱をつけた選別投資の姿勢も窺える。

- 今後の注目点は、日米欧の金融政策の行方とオフィスを中心とした国内不動産賃貸市場の動向。東京都港区の超大型オフィスビル売却の行方にも注目が集まる。

Ⅰ.金融市場の動向

ⅰ.金利動向

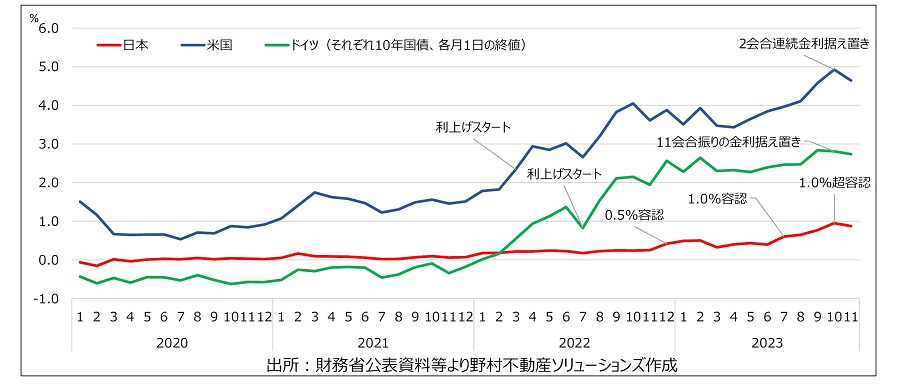

外資系不動産ファンドが日本の不動産市場を魅力的な市場と捉えている理由の一つに、イールドスプレッドの厚さが挙げられます。投資妙味を示す代表的な尺度であるイールドスプレッドは、投資対象不動産のキャップレート(期待利回り)と10年国債利回り(長期金利)との差です。図表1は、近年における日米欧の長期金利の推移をグラフ化したものです。欧州については、欧州国債市場の指標銘柄に指定されているドイツ国債を掲載しました。

2022年以降、米欧と日本との差が顕著になってきたことが改めて確認されます。ただ、直近の日米欧の金融政策決定会合1においては、米国(FRB)と欧州(ECB)はそれぞれ金利を据え置いた一方、日本(日銀)は、マイナス金利政策は維持しつつも長期金利1%超を容認するとの微修正を表明しています。その結果、日本の長期金利がやや上昇に転じ、上昇ペースが鈍化してきた米欧との金利差は縮小方向に向かっており、僅かながら潮目は変わりつつあると言えます。ただ足元では、日本の長期金利はなお低水準にあり、国内の不動産市場において金利上昇に伴う負の影響が即座に顕在化する可能性は低いと予想されますが、イールドスプレッドに与える影響を考慮すると、引き続き主要各国の金利動向については注意深い観測が必要と考えます。

1日本における中央銀行である日本銀行が金融政策の方針や運営にかかわる事項を討議・決定する会合。なお、米国の中央銀行FRB(米連邦準備制度理事会)が開催する米国の政策金利等の重要な金融政策を決定する会合はFOMC(連邦公開市場委員会)、ユーロ圏の中央銀行ECB(欧州中央銀行)が開催するユーロ圏の統一的な金融政策を決定する会合はECB理事会。

ⅱ.為替動向

対日投資を考える上で、金利と並んで重要と考えられる指標は為替です。実際、多くの外資系不動産ファンドが「日本市場の魅力は円安と低金利」と公言しています。図表2は、2005年以降の米ドル/円の為替レートの推移です。

日米の金融政策の違いが鮮明となった2022年以降、金利差を意識した円売り・ドル買いが進み、急速に円安が進行しました。前述の通り、円安は海外投資家の対日投資を考える上では望ましい面が多いため、為替動向の面からも国内不動産市場の優位性は依然保たれていると言えます。しかしその一方、本稿執筆時点で1ドル=150円前後という歴史的な円安水準で推移していることによる国民生活への負の影響も無視できなくなってきているのも事実です。難しい判断を迫られる局面が続くと予想される日銀の今後の金融政策にも影響を及ぼすと見られる為替の動向からも目が離せません。

Ⅱ.世界主要都市の不動産価格の動向と国内不動産投資市場の規模と推移

ⅰ.世界主要都市の不動産価格の動向

日米欧の金利や為替に代表されるマクロ経済環境の違いは、不動産価格の差にも表れています。図表3は、2020年10月を基準とした東京、ニューヨーク、ロンドンのオフィス価格の指数推移です。

ニューヨークとロンドンの推移に着目すると、コロナ禍による下落を経た後、一時的に下落ペースが鈍化しましたが、2022年に入ってから再び下落ペースが加速していることが読み取れます。両都市とも、テレワークの浸透等でオフィス賃貸需要が低迷していた中、異例のペースで利上げが実施されたことが追い打ちとなっている様子が窺えます。一方、政策の微修正はあれども緩和政策の大枠は維持されており、未だ低金利状態にある日本(東京)に目を向けると、2022年以降、オフィス価格はほぼ横ばいの推移を辿っています。低金利環境に加え、米欧と比較するとオフィス出社率の回復が早かったこともあって、オフィス賃貸市場が小康を保っていることが背景と見られます。ただ、日本においても金利先高観が高まっていることは事実であり、当然ながら先行きを過度に楽観することはできませんが、少なくとも現時点では国内の不動産価格は堅調に推移していると評価することはできるでしょう。

ⅱ.国内不動産投資市場の規模と推移

図表4は、国内不動産取得金額の推移です。ここ数年は年4兆円規模で推移していることが確認されます。

直近の2023年Q1-Q3に着目すると、総額ベースでは前年同期実績を上回っていることから、国内不動産市場が堅調に推移していることが改めて確認されます。ただ、購入者属性に注目すると、「海外投資家」の割合は減少しており、その減少をJ-REITを含む「国内投資家」が補っている実態であることが確認できます。

「海外投資家」の取得金額が減少している背景には、2022年からのFRB並びにECBによる急激な利上げを契機として、特に欧米系ファンド勢が不動産投資そのものを慎重化させた影響があると見られます。また、欧米で顕著となっているオフィス出社率の低迷に伴うオフィス賃貸需要の減退が日本のオフィス市場でも顕在化するとの懸念から、欧米系ファンド勢が大型取引となりやすいオフィスビルへの投資に対して特に慎重になっている点も取得金額の減少の一因になっていると考えます。日本の長期金利が1%程度まで上昇する可能性については、ある程度織り込み済みの面もあったため、市場では「今後の日本不動産市場における最大の注目点は賃貸市場の動向」とする声も多く聞かれます。実際、外資系不動産ファンドは、これまで以上にアセットタイプによって強弱をつけた選別投資の傾向を強めています。次ページ以降に掲載した取引事例の集計結果を基に具体的な動向を確認していきます。

Ⅲ.外資系不動産ファンド(主要プレーヤー)の売買動向

ⅰ.購入と売却の案件数の推移

本章では、当社で把握することができた2018年度上期以降を対象期間とした外資系不動産ファンドが関わった取引事例に基づいた考察を行います。国内不動産に対して継続的・安定的且つ多額の投資実績を有する外資系不動産ファンド約20社を主要プレーヤーと定義2してベンチマークした上で、その主要プレーヤー約20社による取引事例を集計、分析することで外資系不動産ファンド全体の傾向を探ります。

図表5は、その主要プレーヤー約20社による半期毎の購入案件数と売却案件数の推移をグラフ化したものです。

直近の2023年度上期の購入件数は17件と、前期(2022年度下期)からはやや減少していますが、前年同期比ではほぼ横ばいの水準であり、購入件数から見れば、外資系不動産ファンドの国内不動産への投資意欲は引き続き旺盛であると見ることができます。一方、売却案件数も12件と前期から横ばいです。あくまでも当社把握の案件数ベースでの考察ではありますが、少なくともこの結果からは、外資系不動産ファンドが購入よりも売却を優先させているとの明確な傾向は窺えません。

2 2021年3月に公表された国土交通省「令和2年度海外投資家アンケート調査業務」によると、海外投資家のうち、投資額上位10社のシェアは85%、上位20社まで含めると全体の98%を占めるとされる結果を根拠に、当社にて様々な角度から相応しいと思われる外資系不動産ファンド(外資系資産運用会社)を約20社選定した。

ⅱ.案件数に占める個別とバルクの割合推移

図表6と図表7は、購入または売却案件に占める個別案件とバルク案件3の推移です。

2023年度上期の購入案件に占めるバルク割合は1/4程度であり、過去実績と同等程度です。一方、売却案件に占めるバルク割合は1/3程度ですが、やはりその割合に大きな変化は見られません。

そのビジネススキーム上、一定期間内に多額の予算消化を行う必要のある外資系不動産ファンドにとって、バルク取引は有力な常套手段と言えます。前述の通り、国内不動産全体の取得金額で見れば、やや投資抑制の傾向も窺える外資系不動産ファンドですが、各ファンドの投資方針や目線に合ったアセットタイプの取得機会に際しては、引き続き旺盛な投資姿勢を保っている実態も垣間見えます。

3 複数の不動産をまとめて売買を行う案件を指す

ⅲ.大型案件(取引金額100億円以上)とファンド属性別割合の推移

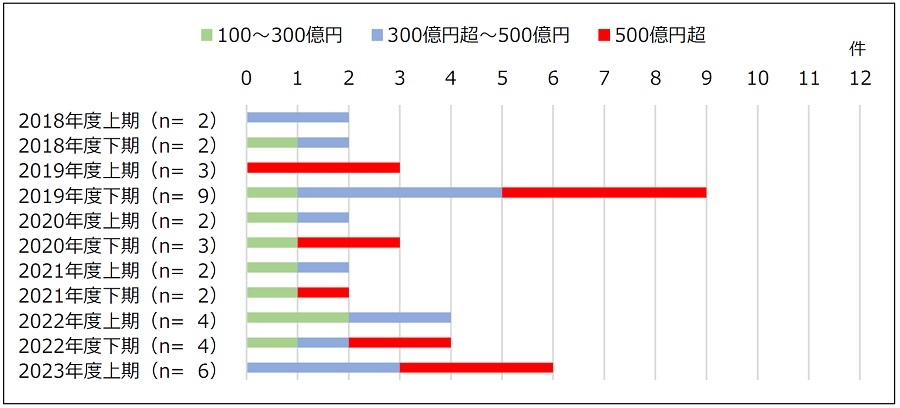

図表8と9は、100億円以上の大型案件数の推移を購入と売却から見たグラフです(バルク案件は1案件として扱い、金額判明分のみを対象とした)。

2023年度上期においても、100億円以上の購入案件数が6件確認され、中でも「500億円超」が5件である点が注目されます。全体としては投資抑制傾向が強まっていると見られる外資系不動産ファンドですが、やはり魅力的な案件については引き続き積極的な投資を行っている実態も窺える結果です。一方、2023年度上期における大型売却案件数も6件です。購入、売却ともに大型事例が例年並みの水準で推移していることがわかります。

図表10と11は、大型事例におけるファンド属性別(資産運用会社の本社拠点別)の割合の推移です。

2023年度上期における6件の大型購入案件のうち4件をアジア系ファンドが占めており、アジア系ファンド勢の投資意欲の旺盛さが注目されます。その一方、2023年度上期における売却案件は全て北米系ファンドが売り手となっている点も注目されます。

長期運用目線での投資を行う保険会社系列のプレーヤーが比較的多い欧州やアジア系に比べ、国内不動産に投資している北米系の主だった資産運用会社は、数年単位で物件の売買を行うオポチュニスティック型4のファンドを中心に運用している傾向にあるため、そもそも売買双方で当事者となる機会が多いという点は割り引いて考える必要がありますが、積極的な投資姿勢を保つアジア系とは対照的に、北米系ファンドは売却優先の方針と推察される結果と言えます。

4 不動産投資の方針の一つ。主なリターンの源泉を売却から得られる収入(キャピタルゲイン)とする方針を示す。一般に最もリターンが高いが、同時にリスクも高い投資方針。主な投資方針の中で最もリスクをとる投資方針。なお、これと対照的な投資方針は、主なリターンの源泉を不動産賃貸から生じる賃料収入(インカムゲイン)とする方針を示す「コア」で、長期安定運用を目標とするJ-REITや保険会社系列ファンド等で多く採用されている投資方針。

ⅳ.アセット別の割合推移

図表12と13は、アセット別の割合推移です(バルク案件は原則1案件としたが、一部、複数のアセットで構成されているバルク案件で且つ物件ごとのアセットが明確に判明しているものについては個別案件として集計した)。

2023年度上期の購入では、「オフィス」が大幅に減少した一方、「物流」と「ホテル」が大きく増加しています。過去からの推移を見ても、「オフィス」の取得件数は過去最低レベルで、本国でのオフィス市況の低迷が日本でも顕在化することを懸念する欧米系ファンド勢を中心に、投資抑制の傾向が鮮明です。一方、インバウンド需要復活がプラス材料として捉えられる「ホテル」への投資意欲は非常に高く、アセットタイプによる選別投資の傾向が明確に表れていると言えます。

一方、2023年度上期の売却を見ると、「オフィス」だけでなく、各アセットがバランス良く分散しています。「物流」や「ホテル」は、むしろ「今が売り時」と判断するプレーヤーも少なくないことが窺え、「オフィス」をはじめとして、各アセットに対するファンド間の「見立て」や「投資方針」の差が拡大している足元の状況を表している結果とも言えるのではないでしょうか。

ⅴ.エリア別の割合推移

(Ⅰ).オフィス

図表14と15は、オフィスの購入または売却案件に占めるエリア別傾向です(物件所在地が判明しており、集計可能な案件のみを対象とした)。

2023年度上期において把握できたオフィスの購入は2件にとどまり、いずれも東京都港区に所在するオフィスビルの購入事例です。オフィスへの投資姿勢はやや抑制気味ですが、投資する際のエリア戦略には大きな変化は見られません。

一方、売却も3件と少なく、東京都港区の物件が1件、その他2件はいずれも神奈川県川崎市の物件です。過去からの推移を見ても「東京都心5区」以外の物件が売却されるケースが比較的多く見られ、多くの外資系不動産ファンドにおけるオフィスのエリア戦略は都心集中型の傾向が強いと見られます。

購入と売却双方の件数が少ない点からは、オフィスの取引自体が停滞している実態も窺えます。国内のオフィス賃貸需要の先行きに対して判断しかねているプレーヤーも多いと見られ、引き続きオフィス賃貸市場の動向が注目されます。

(Ⅱ).住宅

図表16と17は、住宅の購入または売却案件に占めるエリア別傾向です(物件所在地が判明しており、集計可能な案件のみを対象とした)。

2023年度上期で把握できた住宅の購入案件は6件で、うち5件は東京23区内の物件です。「東京その他23区」の物件所在地も、品川区、文京区、豊島区といった利便性の高いエリアが占めており、足元における東京一極集中の再加速も背景とした、賃貸需要が旺盛に見込める東京都心部への投資に軸足を置いた姿勢が窺えます。

一方、2023年度上期で把握できた住宅の売却は1物件のみで、取引対象は東京都渋谷区の賃貸マンションです。売買ともに東京都心部の物件が大半を占める傾向に大きな変化は見られません。

ⅵ.オフィス竣工年別の割合推移

図表18と19は、オフィス竣工年別の割合推移です(竣工年が判明しており、集計可能な案件のみを対象とした)。

2023年度上期の購入2物件は、「2000年代」と「2010年代以降」に竣工したビルです。オフィス需要の先行きへの懸念を拭えない外資系不動産ファンドが比較的リスクが低いと見られる都心の築浅の中規模クラスのオフィスビルを投資対象としている傾向も垣間見えます。前期までは新耐震基準以降の1980~1990年代のビルが投資対象として好まれていたことがグラフの推移からも確認でき、投資姿勢や投資方針にはやや変化の兆しも垣間見えます。いずれにせよ、限られたサンプル数からの考察である点は否めないため、今後もこの傾向が続くか否かが注目されるところです。

一方、売却は、「1990年代」と「2010年代以降」のビルが半々となっています。売り手は主にオポチュニスティック型の投資を得意とする北米系ファンドであり、特にオフィスについては売却を優先させている傾向が確認されます。

Ⅳ.今後の見通し

ⅰ.金融市場の見通し

2023年10月の金融政策決定会合において、日銀は長短金利操作(イールドカーブ・コントロール、YCC)の修正を決めました。同年7月に続くYCCの再修正で、日本でも金融政策の正常化に向けた動きが活発化しています。さらに同会合で公表した「経済・物価情勢の展望(展望レポート)」では、2023~2025年度の物価上昇率の見通しをそれぞれ前回から上方修正していることから、市場では来年早々にもYCC撤廃やマイナス金利解除といった金融引き締めへと舵を切るのでは、との観測が日に日に高まっています。

米欧では、足元の金利水準がピークとの見方が大勢で、市場の関心は利下げ時期の予測に移っています。こうした動きは、国内市場の優位性が損なわれることにも繋がりかねず、潮目が変わりつつあることは否定できません。ただ一方で、米欧の利下げを通じた外国債券の利回り低下に伴って、相対的に投資妙味が増す日本の不動産を再評価する動きが出てくる可能性も指摘できます。また、早晩のリセッション(景気後退)入りも懸念されている米欧において株価下落が鮮明となれば、やはり同様に海外投資家の日本不動産への回帰を促すことに繋がる可能性もあります。

本稿執筆時点では、金利、為替ともに落ち着いた動きを示しており、専門家の間でも当面は日本の長期金利と円の急騰は避けられるとの予想が大勢ですが、不動産投資市場の動向を左右する日米欧の金融市場の動向には引き続き注意深い観測が必要です。

ⅱ.不動産市場の見通し

まず投資市場では、海外投資家による投資額の減少を国内およびアジア投資家が補う構造が鮮明ながら、国内不動産投資市場全体で見れば概ね堅調と言えます。少なくとも当面は、いわゆる「買い手不在」に陥るリスクは極めて低いと予想され、国内不動産市場の底堅さや流動性の高さを改めて評価する海外投資家も少なくないと聞かれます。

今後の最大の焦点は、やはり投資市場の動向を左右する賃貸市場の動向と言え、アセット別では、ホテルと物流がまず注目されます。ホテルは、インバウンド需要回復による市況改善が鮮明で、ホテルの人手不足等の課題は残るものの、需要の展望は明るいと予想されます。物流も、足元では大量供給に伴う一時的な空室率の上昇を余儀なくされているものの、中長期的な需要拡大を確実視する声は根強く、当面は旺盛な投資需要が期待できると考えます。

一方、オフィスは、未だ需要の先行きについての見方が分かれるところと言えそうです。オフィス需要の底堅さが確認される一方で、新築ビルのリーシングは軟調推移を余儀なくされており、東京では2025年にも大量供給が予測されています。足元では、都心5区内においてもエリア間格差が拡大しており、IT系企業からの需要が旺盛な渋谷区は好調である一方、新規供給が集中している港区では空室率が高止まりしています。こうした中、外資系有力ファンドが、その港区に保有する超大型ビルを近日中に売却する意向であるとの観測が広がっています。その売却先や売却金額とともに、国内外の投資家の都心のオフィスに対する「見立て」を推し量る試金石としても、その行方が注目されます。

こうした動きの一方で、別のアジア系有力ファンドは、TSMC(台湾積体電路製造)が進出した熊本県への投資を新たに検討していることを表明しており、やはり基本的にアジア系ファンドの対日投資意欲は依然として旺盛と言えます。

いずれにせよ、やや静観気味の欧米系も含めた外資系不動産ファンドの今後の対日投資意欲は、欧米における資産価格やリスク・リターンの他、オフィスを中心とした国内不動産賃貸市場の動向次第と見られます。加えて、世界レベルで高まる地政学リスクの行方や神経質な展開が予想される日米欧の金融市場の動向等、当面は各方面の動きについて注意深い観測が必要と考えます。

提供:法人営業本部 リサーチ・コンサルティング部

企業不動産に関するお悩み・ご相談はこちらから