住宅購入予算の目安として「年収の○倍」という考え方があります。よく耳にする年収の「5倍以内」、実は約25年前の水準で計算されたものなのです。2018年の住宅購入環境では、年収の何倍が適しているのでしょうか。

住宅ローンの借入額の目安の一つに「年収倍率」があります。かつては「税込み年収の5倍以内」といわれた時期もありました。

しかし、これだと購入できるマンションの選択肢は、かなり制限されてしまいそうです。

では、現状のマンションの価格水準は、どのくらいの年収倍率なのでしょうか。図1は、首都圏で売り出されたマンション価格と平均年収(内閣府「県民経済計算」による会社員の平均税込み年収)の関係を示したものです。

新築マンションは、首都圏平均で11倍近く、中古マンションでも、東京都では9倍を超えています。「年収の8~10倍もするのでは買えないよ!」と心配になりそうですね。

しかし、実際には「年収の7~8倍」のマンションを購入している人が少なくありません。仲介営業の現場感覚として、住宅ローン借入額の上限は「年収の7倍程度」、年収と同じくらいの頭金を加えれば、購入価格は約8倍です。それでも、それまで住んでいた賃貸住宅の家賃より返済額のほうが少なくなったという人も多いです。

また、このデータでは、東京都の新築マンション価格は「年収の11倍」を超えていますが、これは平均年収600万円台をベースに計算しているからです。実際に都内で7,000万円程度の新築マンションを購入しているのは、年収1,000万円を超える人が多く、年収7倍程度に収まっていると考えられます。

では、なぜ今も「買える家は年収5倍以内」といわれるのでしょうか。

「年収5倍論」が広まったきっかけは、1992年に遡ります。当時の宮澤喜一内閣が、政府の正式な経済計画として「生活大国5か年計画」を閣議決定しました。その目玉政策のひとつに「大都市圏の勤労者世帯が年収の5倍程度で良質な住宅を買えるようにする」ことを盛り込んだのです。

このころの新築マンション価格のピークは、首都圏平均が1990年の6,123万円、東京都区部は1991年の8,667万円でした。マンション価格自体は、当時の平均年収の10倍以上で、現在と近い水準です。ただ、当時は金利も、住宅購入のための「借り入れ環境」も現在とは大きく異なっていました。住宅ローンの主流は、旧・住宅金融公庫(現在の住宅金融支援機構)をはじめとする公的融資で、金利も今よりずっと高かったのです。そこに「年収5倍論」が生まれた背景があります。

公的融資は、公庫以外にも非常にバリエーションが多彩でした。対して、銀行ローンは、公的融資だけでは足りない場合に補う存在だったといえます。

当時のローン返済比率は、公庫が20%以内、銀行ローンは35~40%以内でした。ローン返済比率は、税込み年収に占める住宅ローンの年間返済額の割合です。融資限度額も、購入価格の8割以内が一般的でした。この基準をベースに、税込み年収600万円の人がいくらのマンションを購入できるかを試算したのが図2です。

金利は、公庫が5%台、A銀行の住宅ローン(変動型)は8%台と、今と比べるとかなり高いですね。それでも比較的低い公庫から優先して借り、残りを銀行の住宅ローンで賄う形で組んでいます。

その結果、借入可能額が2,880万円、頭金2割とした場合の購入可能額は3,600万円となり、年収の6倍です。公庫だけで借りると、借入可能額は1,860万円、購入可能額(頭金2割)は2,325万円で、年収の4倍以下となります。年収のレベルを変えても、だいたいこの4~6倍の範囲に収まります。これが「年収の5倍」の根拠ということになります。

2018年現在は、当時とは融資環境がまったく違います。

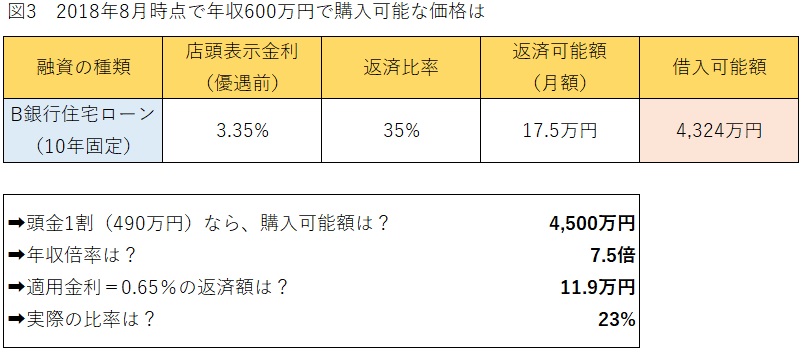

以上のような融資環境に基づいて、図2と同じ年収600万円の年収倍率を試算したのが図3です。銀行の住宅ローンの返済比率はバブル当時と変わっていません。

ただ、融資可能額の計算は、適用金利とは違う「審査金利」が使われます。審査金利は公表されていませんが、現在は3~4%といわれています。図3の試算では、銀行Bの10年固定の店頭表示金利を用いています。

図3のように、金利3.35%で計算した借入可能額は4,320万円です。頭金を1割とすると、購入可能額は4,500万円で、年収倍率は7.5倍となります。約25年前と同じ年収水準なのに、購入可能な金額が900万円以上も増えました。

しかも、適用金利0.65%で計算した毎月返済額は12万円弱です。25年前の毎月返済額は17.5万円ですから、5万円以上も負担が軽くなっています。

10年固定金利の場合、11年目以降は変動金利となりますので、市場金利が上がっていると返済額は増えますが、1~2%くらいまでの上昇であれば、審査金利の3%以下に収まるレベルです。

実は、融資環境以外にも、以前と比べて大きく変化した点が2つあります。

一つ目は、資金の内訳です。かつて、頭金は自力で貯蓄するのが一般的でした。しかし、現在では親からの資金援助(贈与)を受けるケースが増え、税金の優遇制度などがあります。その他に、親世代の金融資産が増えていること、子どもの数が減って1人にかけられる余裕が増えたことなど、いくつかの理由が考えられるでしょう。

FRK(不動産流通経営協会)の「不動産流通業に関する消費者動向調査<第22回(2017年度)>」によれば、住宅を購入した時に親から資金援助を受けた人の割合は、新築住宅で19.5%(平均766.4万円)、中古住宅は15.6%(平均723.1万円)でした。5~6人に1人は800万円近い援助を受けてマイホームを購入していることがわかります。

自前の預貯金に援助分を合わせると、頭金を購入価格の3~4割も入れられるケースが珍しくありません。その分、住宅ローンの借り入れ比率は下がり、返済負担も軽くなるわけです。

また、二つ目の変化として、中古マンションの売買が活発になり、以前に比べて格段に売りやすくなった点が挙げられます。仮に、住宅関連以外の出費が膨らんで住宅ローンの返済が苦しくなったら、比較的スムーズに売却することが可能です。

もちろん、それぞれの収入と支出の内訳、生活スタイルやライフステージを踏まえて「いくら返せるか」を基本に資金計画を組むことは大切です。

マンション価格が年収の7倍以上になっても、資金計画は決して悪化していないことがわかります。むしろ「年収5倍以内」時代よりも安全になったといえるかもしれません。いざというときはすぐに売却するという選択肢は、リスクヘッジとなります。

そういう意味では、もはや「年収の○倍」にこだわる時代ではない、「年収の○倍」という指標にとらわれて購入予算をガマンして抑える必要はない、といえるのではないでしょうか。

物件を買う

物件を売る

エリア情報