2022年に入り、急速かつ大幅な円安ドル高が進行している。その原因はアメリカの利上げに端を発した日米金利差の拡大にあるとされており、円安の弊害が表面化してくると、日本でも利上げ圧力が高まる可能性がある。今後、住宅ローン金利の上昇にもつながりかねない金融政策の転換はあるのか、現時点で得られる情報から考察していこう。

2022年1月には1ドル=105円前後だった為替レートは、わずか半年後の7月半ばには1ドル=140円に届きそうな水準に達するほど、急激な円安ドル高が進んでいる。約30年ぶりという水準まで円安が進んだ主因は、アメリカの利上げによる日米金利差の拡大とされるが、そもそもなぜそのような事態に陥ったのか、おさらいしておこう。

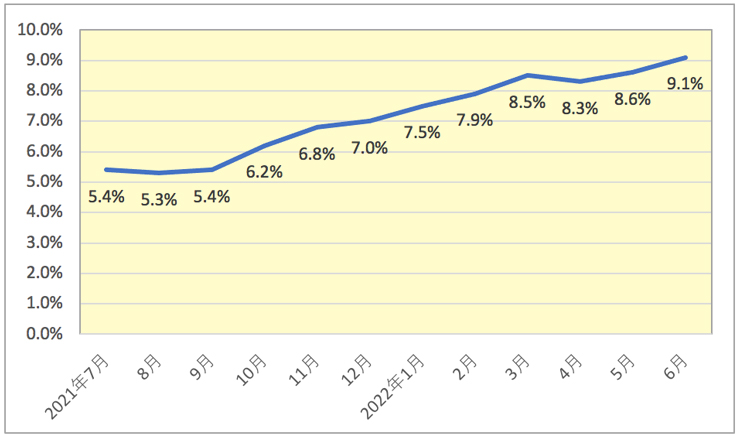

アメリカでは、コロナ禍の経済対策として日本円にして数百兆円規模の財政支出を行ったことで景気は早々に回復していた。ただ、同時にコロナ禍によって労働者不足が深刻化し、生産・物流機能の低下による物資不足や賃金上昇からインフレ率の上昇が続いたのだ(図1)。

この高インフレを抑えるため、アメリカの中央銀行であるFRB(連邦準備制度理事会)は今年に入って急ピッチで大幅な利上げ(3~7月で2.25%上昇)を断行しており、今後もさらなる利上げが予定されている。

一方、日本では日銀が従来通りマイナス金利政策を維持していることで、日米の金利差が拡大しており、その差はさらに拡大していくと見られている。円とドルの金利差が広がると機関投資家は金利が高いドルで運用したほうが効率がよいため、円が売られてドルが買われることになり、その結果、大きく円安方向に進んだとの見方が主流だ。

問題は、大幅な円安が日本経済にどのような影響を与えるかだ。単純に考えると、輸出産業は海外売上の円換算の業績が上がり、海外市場での競争力が増すプラス効果もある。しかし、輸入に頼るエネルギーの価格が上がることで、国内産業の生産コストや物流コストが上がり、それが小売価格に転嫁され始めると国民生活への影響が無視できないレベルに達する可能性は否定できない。

国民生活への悪影響が顕在化すれば、国内的に円安是正への圧力が高まる。円安を直接的に食い止める方法は、大きくは2つ考えられる。ひとつは円買いドル売りの為替介入だが、これは国際的な理解が得られないので難しいだろう。もうひとつは利上げである。利上げによって日米金利差を縮小することで円高ドル安方向に巻き戻そうというわけだ。

しかし、利上げには大きな懸念がある。利上げは景気に冷や水を浴びせるようなもので、現状の日本経済はアメリカと異なり、いまだコロナ禍からの回復途上にあることを考えると、利上げは景気回復を腰折れさせる悪手となりかねないからだ。そしてもちろん、利上げとなれば住宅ローン金利の上昇は免れないため、住宅購入検討者にとっても大きな逆風となってしまう。

ここ数年の住宅ローンの超低金利化は、実はマンション価格の上昇を支えてきた重要なファクターだ。住宅ローンの利息負担が軽減されることで価格上昇分の大部分が相殺され、実質的な負担は価格上昇前と比べてもそれほど増えずに購入することができた。だからこそマンションは売れ続け、売れ続けたからこそ事業者側も高値を追求してこられたわけだ。

しかし、ひとたび住宅ローン金利が上がれば流れが一気に変わっても不思議ではない。買い手の購入余力が縮小して売れ行きが急激に鈍化し、大幅に売れ残りが出るような状況になると、事業者側もこれまでのような強気の価格設定は難しくなるだろう。つまり利上げがマンション価格の上昇トレンドを転換させるトリガーになりうるのだ。

では、日銀が利上げに踏み切る可能性はどの程度あるのだろうか。現状、日銀は金融緩和政策の継続姿勢を崩していない。7月に行われた日銀金融政策決定会合を受けての黒田日銀総裁の会見では、現時点で円安対策として金利を上げる考えは全くないという趣旨の発言があった。その理由として、主に以下の2点が挙げられていた。

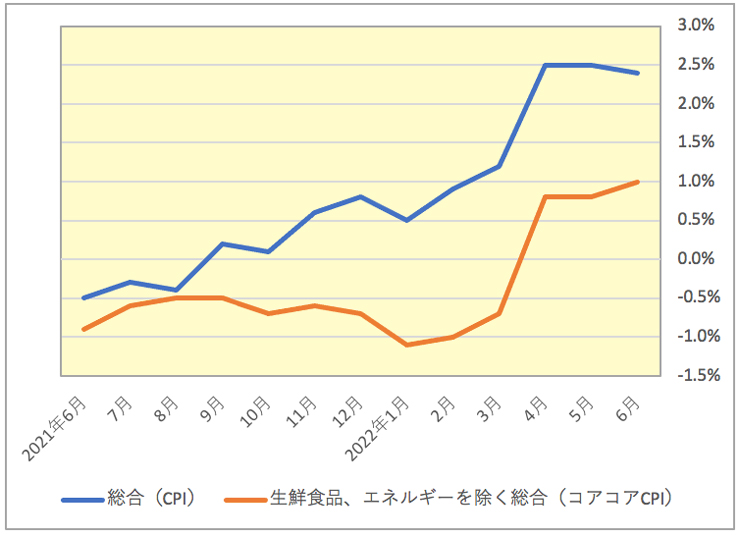

ひとつは国内の消費者物価指数(CPI)の変化率が、直近こそ上昇傾向が見られるものの、日銀が目標とする「2%程度の上昇率が安定的に維持される状態」には達していないことだ。

実際にデータ(図2)を見ると、総合CPIの上昇率は4月以降2%を超えてきているが、生鮮食品とエネルギーを除くコアコアCPIの上昇率は6月にようやく1%に達したばかりでしかない。インフレ率が2022年6月時点で9%を超えているアメリカとは状況が全く異なるのだ。

黒田総裁は、気候や外部要因に価格が左右される生鮮食品やエネルギーを除いたコアコアCPIを、国内経済の基調的なインフレ率と捉えているようで、その点で利上げできる経済環境にはいまだ不十分という説明だ。

また、国内の賃金上昇率にも触れて、賃金上昇率がインフレ率を上回らないと消費が伸びにくく、その点で現状の賃金上昇率は不十分であり、やはり利上げする状況にはない、との見方がなされていた。

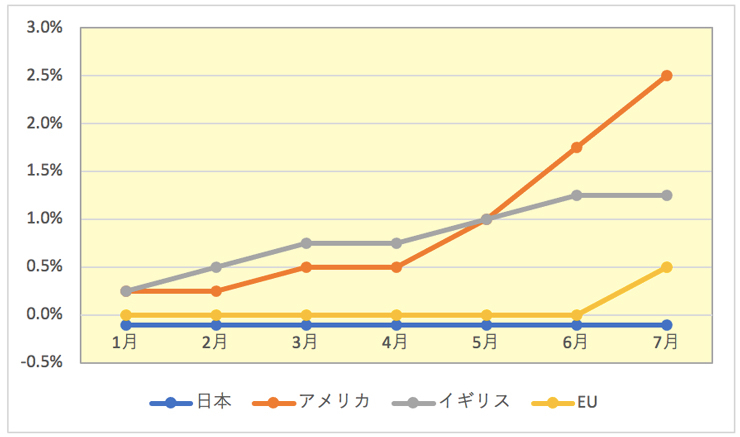

そしてもう1点、重要な指摘があった。それは現在の円安が日米金利差の拡大を主因とする見方への疑問だ。というのは、現在の為替市場は実際にはドルの独歩高であり、日本円だけでなく英ポンドも欧州ユーロも2022年に入って対ドルで15%~30%程度安くなっているのだ。

ところがイギリスはアメリカより早く利上げをスタートさせていて、日米間ほど金利差は大きくない。ゼロ金利を維持してきたユーロも7月に0.5%の利上げに踏み切り、一時ユーロ高に振れる場面はあったが、ユーロ安ドル高基調が解消されるほどの変化は今のところない。つまり、仮に日本が多少の利上げをしても、円安ドル高が確実に是正されるとは限らないのだ。

ここまで紹介したファクトを踏まえると、世間の円安騒ぎに影響されず、国内のインフレ率や賃金上昇率などを冷静かつ慎重に見極め、金融緩和政策を維持している日銀の判断はきわめて妥当だと筆者は考える。円安を放置してよいとは思わないが、経済環境が十分に整わないなかで円安是正のために利上げをして国内景気を悪化させては本末転倒である。

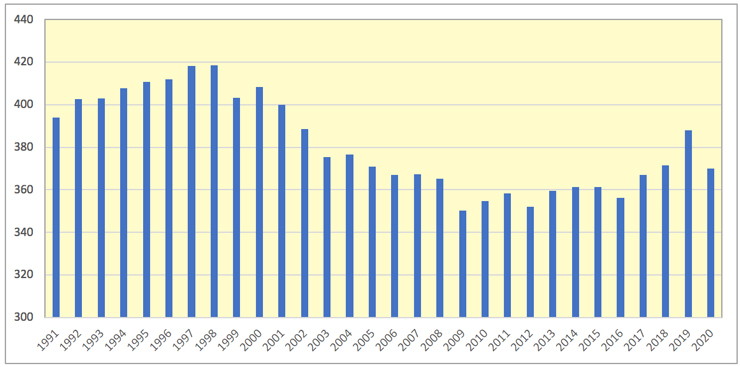

金融政策の運営にあたって黒田日銀が賃金上昇率を重視している以上、今後もそう簡単に利上げに転じることはないだろう。というのも、日本は1997年以降デフレに突入し、サラリーマンの平均給与は97年をピークに減り続け、現在も90年代より低水準のままだからだ。25年にもわたって賃金が伸びにくい社会構造が根付いてしまっているわけで、ましてやコロナ禍の終息も見えないなかで、賃金上昇のハードルは相当に高いだろう。

最後に、筆者が金利上昇の可能性について唯一気になっていることは、黒田総裁の任期が来年4月に迫っていることだ。黒田総裁より前の日銀は、2000年代に好調な外需に支えられて経済指標が好転したタイミングでゼロ金利政策の解除(=利上げ)を2度行った前例がある。

しかし、いずれも内需の伸びが不十分で、外需が腰折れした途端にゼロ金利政策に戻すことになった。つまり、天下の中央銀行も時の総裁を筆頭に金融政策決定会合審議委員の考え方次第で、拙速な利上げをしてしまう可能性があるのだ。

会見の発言内容や口調からは、黒田総裁の金融緩和政策へのコミットは揺るぎなく、来年4月の任期まではおそらく利上げはないと筆者は見ている。しかし、それ以降はわからない。どのような経済観、主義主張をもつ人物が後任の総裁に選ばれるかによって、金融緩和が継続するか方針転換するか、現時点では全くの未知数だ。

住宅ライター

1990年、京都大学工学部卒業、株式会社リクルート入社。2005年より住宅情報誌「スーモ新築マンション」「都心に住むbySUUMO」等の編集長を10年以上にわたり務め、2016年に独立。現在は住宅関連テーマの企画・執筆、セミナー講師などを中心に活動。財団法人住宅金融普及協会「住宅ローンアドバイザー」運営委員も務めた(2005年~2014年)。株式会社コトバリュー代表

物件を買う

物件を売る

エリア情報