ノムコム60→ > 相続・贈与 > 贈与税の知識 > 贈与税はどのくらいかかるか

贈与税の計算は、相続税の計算に比べると、きわめて簡単です(暦年課税のほかに相続時精算課税があります)。

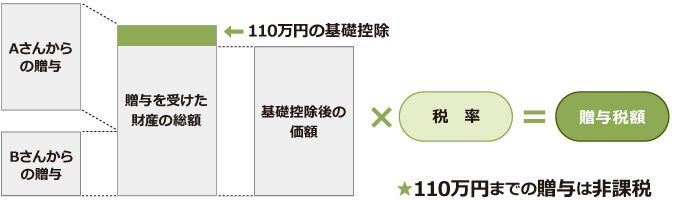

まず、贈与税は、暦年=毎年1月1日から12月31日までの期聞を一区切りとして、その1年間に贈与された財産の合計額に基づいて計算されます。従って、贈与税の課税価額は、1年間に受けた贈与財産の合計額となります。この課税価額から、年間110万円の基礎控除額を控除し、税率をかけて税額を算出します。一年に複数人から贈与を受けた場合、控除できる基礎控除は贈与者の人数に関わらず110万円となります。

なお、令和4年4月1日以後は、18歳以上の子や孫が直系尊属である父母や祖父母から贈与を受けた場合、それ以外の場合に比べ贈与税率が緩和されました。これにより世代間での財産の移転がより容易になることが期待されます。

贈与税額の計算をする上で、基礎控除後の価額に千円未満の端数があれば切り捨て。

計算された税額に百円未満の端教があれば切り捨てて、計算した税額が百円未満のときは、その全額が切り捨てられます。

贈与税額の計算をする上で、基礎控除後の価額に千円未満の端数があれば切り捨て。

計算された税額に百円未満の端教があれば切り捨てて、計算した税額が百円未満のときは、その全額が切り捨てられます。

贈与税の速算表

| 基礎控除後の価額 | 税率 | 税額控除額 |

|---|---|---|

| 200万円以下 | 10% | - |

| 400万円以下の金額 | 15% | 10万円 |

| 600万円以下の金額 | 20% | 30万円 |

| 1,000万円以下の金額 | 30% | 90万円 |

| 1,500万円以下の金額 | 40% | 190万円 |

| 3,000万円以下の金額 | 45% | 265万円 |

| 4,500万円以下の金額 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

| 基礎控除後の価額 | 税率 | 税額控除額 |

|---|---|---|

| 200万円以下 | 10% | - |

| 300万円以下の金額 | 15% | 10万円 |

| 400万円以下の金額 | 20% | 25万円 |

| 600万円以下の金額 | 30% | 65万円 |

| 1,000万円以下の金額 | 40% | 125万円 |

| 1,500万円以下の金額 | 45% | 175万円 |

| 3,000万円以下の金額 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

速算表の利用方法

[例-1] 200万円の贈与を受けた場合

(200万円-110万円)×10%=9万円

[例-2] 1,500万円の贈与を受けた場合

(1,500万円-110万円)×40%-190万円=366万円(特例税率を適用した場合)

(1,500万円-110万円)×45%-175万円=450.5万円(一般税率を適用した場合)

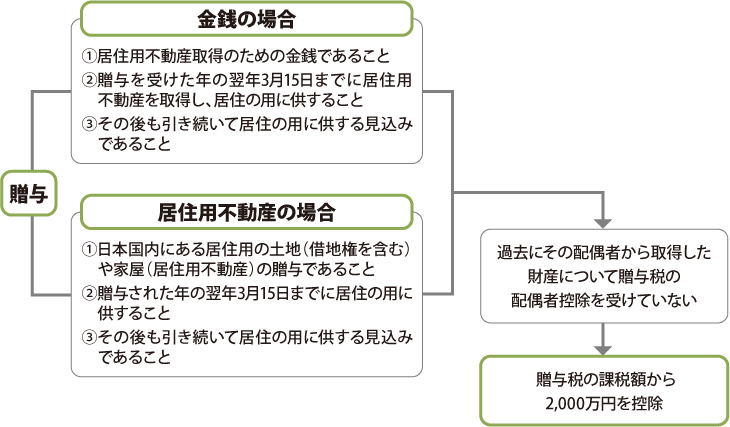

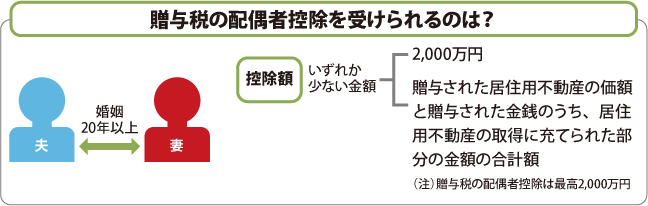

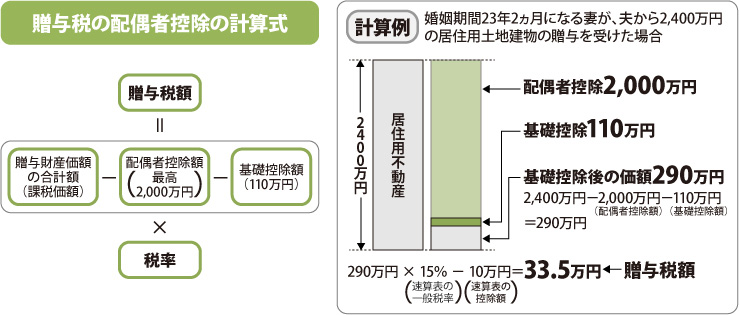

夫婦間で財産を移転した場合、相続税では配偶者に対する税額軽減という大幅な税額控除が設けられていますが、贈与税にも優遇措置が講じられています。

(注)配偶者控除は、同じ配偶者からの贈与については一生に一度しか適用を受けることができません。贈与税申告書に戸籍謄本や登記事項証明書等の一定の書類を添付する必要があります。

相続税を減らす生前の不動産対策コラム

<相続・贈与の内容について>

本コンテンツの内容は、2024年4月1日現在施行されている法令に基づき作成しました。

ご利用の際は、税理士・税務署等、適切な専門家にご確認のうえ判断いただくようお願いします。