相続税は、相続や遺贈あるいは死因贈与によって財産を取得した人に課税します。しかし、相続税のみでは、生前に財産を移転してしまえば課税をすることができなくなるという不都合が生じます。贈与税はこの不都合を補うために、生前贈与により財産を取得した人に課税する税金であり、相続税を補うための税金(補完税)といわれています。

従来からの贈与税の暦年課税

原則として、生前贈与に対しては贈与税が暦年を単位として課税されます。つまり、贈与税は、贈与を受けた人(受贈者)が1年間に贈与された財産の合計額から110万円を控除(基礎控除といいます) した残額に対して課税されます。

相続時精算課税制度による課税

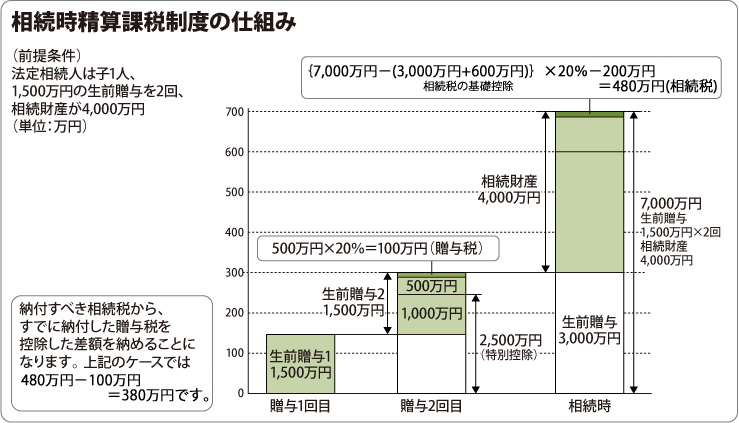

平成15(2003)年1月1日以後の贈与については、相続時精算課税制度が選択できるようになりました。この制度では、贈与時にいったん贈与税の課税がされますが、相続税の計算を行う際に、相続時の相続財産に当該制度を使用して行った過去の贈与財産を加算して相続税を計算し、過去に支払った贈与税を精算するものです。

つまり、生前贈与された財産を含め、相続時にトータルで課税するものです。生前贈与時の税負担を軽くし、親が元気なうちに子へ財産を移転しやすくするための制度です。

また、2023(令和5)年税制改正により、2024(令和6)年1月1日以後、相続時精算課税制度において年間110万円の基礎控除を受けることができるようになります。なお、その基礎控除の年間110万円までは生前贈与加算の対象とはなりません。

この制度は、暦年課税とのいずれかを選択することができます。選択は、受贈者である子や孫がそれぞれ、贈与者である父母または祖父母ごとにできます。

相続時精算課税制度とは

受贈者(子や孫)は、通常の暦年課税のほかに、相続時精算課税制度が選択できます。

この制度では、贈与時に2,500万円の特別控除が受けられ、その金額を上回る部分については贈与税を支払います。

特別控除(2,500万円)を上回る部分に対する税率は、一律20%です。特別控除は、合計2,500万円に達するまで何年にわたってもよく、実質的にその間の贈与税は非課税となります。

なお、相続時精算課税制度を選択した場合における令和6(2024)年1月1日以後に贈与により取得する財産については、上記「特別控除2,500万円」と併せて「基礎控除年間110万円」が適用されます。

ただし、将来、贈与者(父母または祖父母)が亡くなったときに、その贈与財産と相続財産とを合計した価額を基に相続税額を計算します。すでに支払った贈与税は、相続税額から控除します。ただし、次の点に留意して下さい。

- 贈与者は贈与した年の1月1日において60歳以上の父母または祖父母、受贈者は贈与を受けた年の1月1日において、18歳以上の子(養子を含む)又はや孫という年齢要件があります。

- 相続財産に加算される贈与財産の価格は、贈与を受けたときの相続税評価額によります。また、相続財産を取得していなくても相続税の計算をする必要があり、計算された相続税が既に納付した贈与税を下回る場合は、還付を受けることができ、上回る場合は差額を納付することとなります(下記4についても同じ)。

- 通常の贈与税課税(暦年課税)との選択制です。この制度を選択するとその選択に係る贈与者からの贈与を受ける財産については、その選択した年分以降全てこの制度が適用され、暦年課税へ変更することは出来なくなります。

- 養子により贈与者の子となったのち、離縁した場合であっても、その贈与者から贈与を受けた場合には相続時精算課税により課税されます。

- この特例は、受贈者である子や孫がそれぞれ、贈与者である父母または祖父母ごとに選択することができます。例えば、子Aが父と母から贈与を受ける場合、父からの贈与については暦年課税、母からの贈与は相続時精算課税と選択することが出来ます。

- 相続時精算課税制度を選択しようとする受贈者は、その選択に係る最初の贈与を受けた年の翌年2月1日から3月15日までの間に「相続時精算課税選択届出書」を受贈者の戸籍謄本等一定の書類と共に贈与税の申告書に添付して提出することとされています。なお、この届出書を提出期限までに提出しなかった場合は、暦年課税により贈与税を計算することとなります。

- この制度を選択する受贈者は、贈与を受けた年の翌年2月1日から3月15日までの間に一定の書類を添付した贈与税の申告書を提出する必要があります。

- 贈与財産の種類、金額、贈与回数に制限はなく、合計2,500万円を超えても一律20%の税率で贈与を行うことが出来ます。

相続時精算課税制度のメリット・デメリット

【メリット】

- 暦年贈与に比べると、多額の財産を一度に生前贈与することができます。令和6年1月1日以降の場合には、子や孫1人当たり2,610万円(特別控除2,500万円+基礎控除年間110万円)までは贈与税を支払うことなく生前贈与できるので、不動産や株等の大きな財産を贈与しやすくなっています。

- 生前贈与することで、遺産の分割に伴う相続争いを事前に防止する効果も期待できます。

- 相続時精算課税で贈与した財産について、相続財産と合算する贈与財産の価額は、贈与時の価額となります。そのため、将来、評価額が上がることが見込まれている財産について、贈与時点での価額で固定することが出来ます。

- 相続時精算課税は、大きな金額を一度に贈与することが可能となりますが、贈与時点では非課税枠が2,610万円(特別控除2,500万円+基礎控除年間110万円)と大きい為、納税資金を必要としなくても財産を移すことが出来ます。相続時までに納税資金の確保(例えば、相続財産を納税資金とすること等)が出来ればいいので、納税資金を長期的に考えることが出来るにもかかわらず、財産を早く贈与して使用することが出来ます。

- 2024(令和6)年1月1日以後、贈与を受けた財産のうち基礎控除の年間110万円までは、生前贈与加算の対象とはなりません。

【デメリット】

- 相続時精算課税を選択した受贈者は、同年度において、暦年課税による贈与者と相続時精算課税を選択した贈与者と2以上から贈与を受けた際には、それぞれ贈与財産を区別して、贈与税の計算を行うことになります。

- この制度によった贈与財産は、相続財産に加算されて相続税を計算することになるため、相続税の節税効果は低くなります。

相続時精算課税を選択するかどうかは、相続税の節税対策を早めにスタート出来るかどうかの開始時期やどのような財産を贈与したいかの財産の金額に応じて、暦年贈与を組み合わせることも含めて、開始時期について計画的に検討していくことが重要と考えられます。

住宅取得資金等の特例

相続時精算課税制度の特例として、自己居住用家屋の取得資金や増改築資金の贈与を受けた場合には、親の年齢制限はなくなります(2026(令和8)年12月31日まで)。つまり、60歳未満の親からの贈与についても適用できます。(受贈者の年齢については、贈与を受けた年の1月1日において18歳以上であることが要件となります。)

取得する住宅等の要件は次のとおりです。

- 取得する住宅の要件

(1)新築または取得の場合の要件

- ①取得する家屋の床面積は、40m2以上240m2以下で、かつ、床面積の2分の1以上が受贈者の居住の用に供されるものであること。

※床面積は、登記簿上表示される面積をいいます。

- ②取得した住宅が次のいずれかに該当すること。

- イ建築後使用されたことのない住宅用の家屋

- ロ建築後使用されたことのある住宅用の家屋で、昭和57年1月1日以後に建築されたもの

- ハ建築後使用されたことのある住宅用の家屋で、地震に対する安全性に係る基準適合するものであることにつき、一定の書類により証明されたもの

- ニ上記ロ及びハのいずれにも該当しない建築後使用されたことのある住宅用の家屋でその住宅用の家屋の取得の日までに同日以後その住宅用の家屋の耐震改修を行うことにつき、一定の申請書等に基づいて都道府県知事などに申請をし、かつ、贈与を受けた翌年の3月15日までにその耐震改修によりその住宅用の家屋が耐震基準に適合することとなったことにつき一定の証明書等により証明がされたもの。

- 増改築の要件

受贈者が所有する家屋について行う増築、改築、大規模の修繕、大規模の模様替えその他の工事で次の要件を満たすものをいいます。

- ①増改築等後の住宅用の家屋の床面積が40m2以上240m2以下で、かつ、その家屋の床面積の2分の1以上に相当する部分が受贈者の居住の用に供されるものであること。

※床面積は、登記簿上表示される面積をいいます。

- ②増改築の工事費用が100万円以上であること。また、増改築等の工事に要した費用の額の2分の1以上が、自己の居住の用に供される部分の工事に要したものであること。

- ③増改築等に係る工事が、自己が所有し、かつ、居住している家屋に対して行われたもので、一定の工事に該当することについて、「確認済証の写し」、「検査済証の写し」又は「増改築等工事証明書」などの書類により証明されたものであること

なお、住宅の新築等に先行して取得する土地等も適用対象となります。

直系尊属からの住宅取得資金贈与については、一定金額まで非課税とされる特例があります。

この特例により、省エネ等住宅の取得の為の資金贈与を受けた場合には、更に相続時精算課税制度であれば2,610万円(特別控除2,500万円+基礎控除年間110万円)と暦年課税であれば、基礎控除110万円を受けることも可能です。

<相続・贈与の内容について>

本コンテンツの内容は、2024年4月1日現在施行されている法令に基づき作成しました。

ご利用の際は、税理士・税務署等、適切な専門家にご確認のうえ判断いただくようお願いします。