いつ金利が上がるのか?物価上昇と住宅ローン金利の関係性

2014年07月02日

日銀黒田総裁は、2014年6月13日(金)の日銀の金融政策決定会合の後のインタビューで、「(消費者物価上昇率は)2%に向けて着実に物価上昇の道筋をたどっている」と述べ、インフレターゲットに強い自信を見せています。2014年1~3月までは前年同月比+1.3%、2014年4月は同+3.2%(いずれも生鮮食料品を除く総合)と、現実に物価上昇に着実な成果が見えているからでしょう。

ただ、いまだにインフレターゲットが成功しないと主張する識者やアナリストは少なくありません。彼らはおよそ2つのポイントで不成功だと訴えています。

2001年以降の金融緩和で、デフレ脱却には至らなかった

今回の物価上昇の主因が円安や株高だとしても、2001年以降の1%を超える物価上昇がほとんどありませんでしたが、今回は実際に物価が上昇しているので反論の根拠としては弱いでしょう。2001~2006年までの量的金融緩和との違いは、マネタリーベースの増加の規模が大きいことと、長期国債の購入で、これこそが黒田総裁をして「異次元」緩和と言わしめているのだと思います。

実態経済が本格的な回復をしていない(マネーが増えても融資に回っていない)

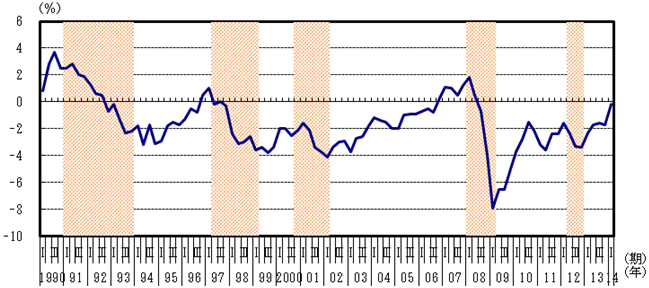

これまで景気回復をけん引してきた設備投資がどうなるかは、重要なポイントです。筆者が重視しているのは需給ギャップ(GDPギャップ)です。需給ギャップとは、実際の需要と供給力の差を示す数値であり、商品やサービスの総供給が需要を上回れば数値はマイナスとなり、デフレに陥りやすくなっている、というようにとらえます。現在の内閣府の発表の値をみれば、2014年1-3月期は▲0.2%でいまだデフレ状況ですが、グラフを見れば出口に近づいていることが確認できます。

デフレ期には積極的な設備投資はないでしょうが、インフレ期になれば期待ができます。

GDPギャップ(需給ギャップ)の推移

(備考)

1. 内閣府「国民経済計算」、「民間企業資本ストック」、経済産業省「鉱工業指数」等により作成。

2. 2011年Ⅰ~Ⅲ期においては、震災による供給制約を加味し潜在GDPを調整した。具体的には、潜在

GDPの推計においては、潜在稼働率を一定と仮定しているが、2011年の潜在GDPについては、震災

に伴うサプライチェーンの寸断等の影響を反映するため、潜在稼働率が一時的に低下したとみなし

た。

なお、東日本大震災による電力供給制約・サプライチェーンの寸断等による供給制約により、2011

年Ⅰ期は、実質年率換算4兆円程度(前期比年率▲2.9%程度)、Ⅱ期は、1兆円程度(前期比年率

▲1.0%程度)前期から減少したと試算される。また、供給制約が概ね解消したことにより、Ⅲ期

は、実質年率換算7兆円程度(前期比年率5.3%程度)、Ⅳ期は、1兆円程度(前期比年換算1.0%程

度)増加したと試算される。

3. シャドーは景気後退後退期。また、2012年第Ⅱ期~第Ⅳ期は暫定。

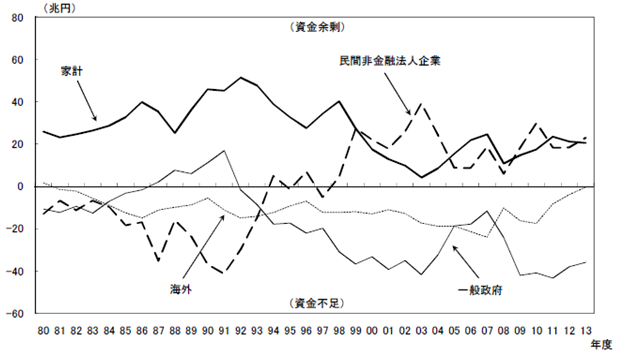

また、日本銀行が発表する資金循環統計を見れば、非金融法人企業(一般の事業会社)は資金余剰であり、設備投資はローンに頼らずに自己資金でできるのです。金融機関による融資が伸びていなくても設備投資が増える可能性は十分にあり、過去にそういう実績もあるため、融資が増えないからといって景気回復しない、とはいえないでしょう。

景気回復の兆しは、雇用、賃金、株式会社の収益水準など、あちこちに見受けられます。

部門別の資金過不足の推移

(注1)国鉄清算事業団・国有林野事業特別会計の債務承継要因の調整を実施(98年度)。

(注2)財政投融資特別会計・財政融資資金勘定(公的金融機関に分類)から中央政府部門への積立金繰

入れ要因の調整を実施(06年度は12.0兆円、08年度は11.3兆円、09年度は7.3兆円、10年度は

4.8兆円、11年度は1.1兆円、12年度は1.0兆円、13年度は0.7兆円)。

(注3)中央政府による日本郵政への出資金増加等要因の調整を実施(07年度)。

詳細は、本ページ参照

では、インレフターゲットが成功して物価が上昇するとすれば、長期金利は連動して上がるのでしょうか。

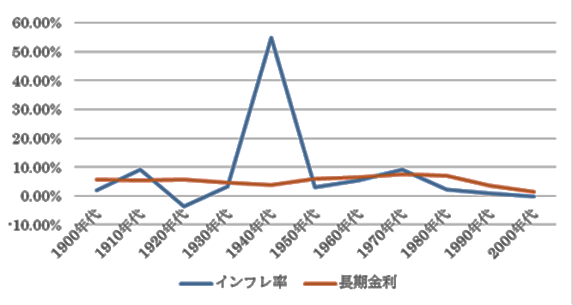

直近10年程度のデータ分析をし、長期金利と物価の連動性が低いと判断している人も散見されますが、それでは十分な分析とはいえません。できれば、50年以上のデータを分析することで、様々なシチュエーションにおける関係性をみることが必要だと考えます。

1900年から10年間置きに平均化した数値で比較してみると、①長期金利はインフレ率よりも高い傾向が強い、②インフレ率が「上昇」すると、少し遅れて長期金利が上昇する傾向がある、③1940年代はインフレ率が「暴騰」しても国債暴落はなかった、ということを確認することができます。

インフレと物価は、長期的にみれば連動性があるといえそうです。

日本(長期金利とインフレ率):10年平均

出所:平山賢一「2013年インフレ到来 プロが明かす資産防衛5つのポイント」から抜粋

つまり、物価上昇のトレンドが数年間続けば、金利が遅れて上昇するという可能性があるということです。よって、物価上昇が一時的なものではなく、継続的なものであるとわかれば、タイムラグはあるにせよ金利上昇の可能性がより高まるといえるでしょう。

今回、物価と金利の動きに違いがでているのは、日銀の「異次元緩和」に原因があるといえます。それは、マネタリーベースを増やして物価を上げつつ、長期国債を買い上げることで国債価格支持政策(金利を低位安定させるため)をとっていて、これらは連動性を断ち切る政策だといえるからです。

よって、この「異次元緩和」がいつ終わるのか、が住宅ローンを組む方にとっては、注目をしなければならない、最重要ポイントなのです。現在、金融緩和の方針は継続中ですが、まだ消費税10%増税という大きな山が控えているため、来年いっぱいまでは金融緩和の解除はないものと考えられます。

日銀は金融緩和の解除の条件を明示していませんが、米国におけるバーナンキ元FRB議長は、金融緩和解除の条件として、①物価目標+2%の±1%、②失業率+6.5%と目標を掲げていました。日本において、物価2%の目標が達成された後、おそらくいくつかの経済指標が景気回復を示すようになった時、出口が模索されることになるでしょう。

現在、長期国債の大部分を保有する金融機関は、日銀の国債価格支持策にのっかり安心して国債を買っていました。日銀が買わなくなるとすると、現在の異常ともいえる高値の国債の引き受けができなくなるのでしょう。そして日銀は膨れ上がった国債をどうやって市場に還流するのか、注目されることになります。一歩間違えれば昨年の5月みたいな国債暴落は必至なわけですから、ソフトランディングの具体的な方法の具体的な発表について目が離せない展開になるでしょう。

つまり、消費税10%増税後の2016年以降に、景気回復を示す指標が増えると、金利が急上昇するリスクが出てきたといえるのではないでしょうか。

このようなリスクシナリオは、これまで筆者は確率が低いと考えていましたが、最近の経済指標を見ていると、それが実現する可能性が徐々に高まっていることを感じます。

そこで、金利タイプ選びにどのように反映させるかを考えてみましょう。

ありがちな戦術は、金利上昇リスクが顕在化する可能性がある2016年までは変動金利にし、金利上昇傾向が見えたら長期の固定に乗り換えようというもの。これは実現性が低いと言わざるをえません。それは、長期金利が先に上昇する可能性が高いこと、変動金利よりも高い固定金利に本当に変更できる勇気を持てる人は少ないと考えるからです。

現実的と考えられるのは、金利上昇リスクの影響を、毎月返済額やトータルコストでどのようになるかを試算し、変動金利の組み入れ比率をコントロールする方法ではないでしょうか。いわゆる固定金利と変動金利のミックスプランです。この方法は、完済までの期間が20年以上になる場合には、必ず検討すべきと考えます。

変動金利から5年固定くらいまでの住宅ローン金利の最優遇金利の中では0.35%という金利もあり、コスト引き下げには大きく貢献をするでしょう。また、長期固定は、やや上昇傾向にあるものの、まだまだ低いレベルにあるため、家計のリスク許容度にあわせて、組み合わせ比率を計算すれば、急な金利上昇にも安心することができるでしょう。

そうそう、安易な固定金利と変動金利を半分ずつというような大雑把な組み合わせは、家計の状態によってはリスク回避が全くできないこともあるので、検討は慎重にしましょう。

ホームローンドクター株式会社代表取締役。

住宅ローンアドバイザー。銀行、外資系証券会社を経て、1997年に住宅ローン専業のコンサルティング会社の同社を設立。家を購入するための資金計画づくりと住宅ローンの選択について、金融知識と実務経験を活かし、将来の生活にゆとりを築くための設計をするサポートしている。住宅ローンの著書5冊、日経電子版コラムの執筆など。

連載バックナンバー知っておきたい!住宅ローンの最新動向

- 2015/06/24

- 2015/05/25

- 2015/05/07

- 2015/03/09

- 2015/02/16

本コラムは、執筆者の知識や経験に基づいた解説を中心に、分かりやすい情報を提供するよう努めております。掲載内容については執筆時点の税制や法律に基づいて記載しているもので、弊社が保証するものではございません。

住宅ローン新着コラム

-

毎月の返済額、返済総額、借り換え、賃貸とマイホームの比較、

繰上げ返済額をシミュレート。

住宅ローンの知識

提供:イー・ローン

2025年05月02日 現在

提供:イー・ローン

投資用・事業用不動産サイト ノムコム・プロ

投資用・事業用不動産サイト ノムコム・プロ