2015年の金利見通しは?

2015年01月19日

年初にあたり、2015年の金利の見通しをしてみたいと思います。

金利への5つの影響要因

今年は、昨年に続き「官製相場」の年になり、長期金利・短期金利ともに低いままになるというのが私の予想です。

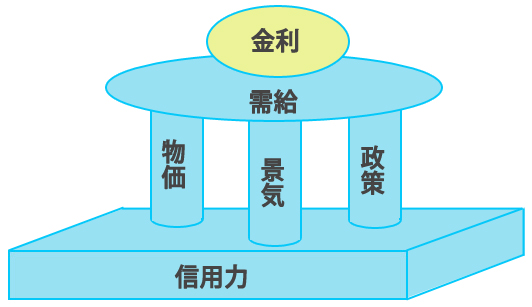

金利の要因として、物価や景気動向、需給、政策、信用力などがあげられますが、これを視覚化すると次のような図になります。

金利は景気によって動くとは言われていますが、それだけで動く訳ではないのはご存知の通りです。主に日本銀行は、政策的に物価並びに金利をコントロールしようとしていますが、必ずしも政策が物価をコントロールできる訳でもなく、物価も金利と完全に連動している訳ではありません。なお、図ではこの3つがそれぞれ独立した柱のように描いてはありますが、現実では独立の関係にはなく、密接な関連性があります。それらの上に、需給というものが乗っています。

金利は、市場参加者により物価、景気、政策などを総合的に判断して決められます。また、金利は、必ずしも物価、景気、政策に連動して動く訳ではなく、時には反対に動くこともあります。そういった、上記3つの要因からダイレクトに金利が決まらないような部分を、すべての要素を考慮してから金利が決まるという変換器のような存在として需給を表現しています。

一番下には信用力を置いています。信用力が安定していれば、これまでの4つの要因で金利は決定されることになるのですが、国に対する信用が毀損すると前述の金利の決定システムは機能しなくなり管理不能となるので、金利決定を支える土台として表現してみました。

では、ブロックごとの大まかな方向性をみていきましょう。

「景気」はやや好転へ

国内景気が良くなれば当然金利は上昇します。

昨年は、日本の景気については、消費税増税が実質賃金の低下を通じて個人消費に与える影響について、筆者を含め過小評価されていたのではないかと考えます。その証拠に、実質GDPの伸び率は前年比0.89%にとどまってしまいました。

今年は、引き続きアベノミクス第3の矢である「成長戦略」の成否がカギとなるのですが、規制緩和や新市場の創出などで設備投資が伸びることはもちろん、実質賃金が値上がりし、個人消費が伸びるような政策が具体化するかどうかが重要だと考えます。実際には、首相官邸のホームページに色々と記載されているのですが、どの程度経済効果があったか、またこれからあるのかは、まだよくわからないという印象です。

消費税増税が2017年4月に延期されたこともあり、今年の経済成長率は増税による影響がない分だけ、安定的な経済運営が行われれば2014年以上の成長は期待できるかもしれません。ただし、期待される経済成長率も1%以下となっていて、今のところ金利上昇を促すほどの成長ではないようです。

また、景気とは国内のそれだけでなく、海外の動向(為替や海外の金利)の影響も受けます。 米国においては、ある程度景気回復基調が確認されていることから、好調であると見られているようです。それに伴い、米国において夏以降に利上げ、円安の進行との観測もあり、日本の金利は上昇圧力がかかる可能性があります。

欧州については、景気回復といえる状態ではないと言われていますが、追加の金融緩和や財政政策が安定的に行われる可能性があり、小康状態を保つかもしれません。従って、日本の金利対して特段の影響はないと考えてもよさそうです。

「物価」は緩やかな上昇

日銀のホームページには、「日本銀行はわが国の中央銀行として、物価の安定のために、金融政策の決定と実行に当たっています。」と書かれています。現在では、2013年1月に、「物価安定の目標」を消費者物価の前年比上昇率2%と定め、これをできるだけ早期に実現するという約束をしています。しかしながら、2014年10月31日公表の政策委員の見通しでは、物価上昇率を2014年度+1.2%、2015年度+1.7%、2016年度は+2.1%(消費税率引き上げの影響を除く)となっていて、現時点では2年以内に達成されるのは難しいと考えられているようです。

個人的には円安誘導という効果がそれまでとは異なり、十分な成果を上げたのですが、2014年は後半にかけての原油価格の大幅下落で、物価上昇効果が減殺されてしまっている可能性が高いのではないか、と考えています。

ただ、過去の推移から見ると、物価は緩やかながら上昇傾向にあることは間違いなく、この2年以内はあまり影響がないかもしれませんが、長期的には金利の押し上げ要因となり得るでしょう。

「政策」は金融緩和を継続

現時点では、前述のインフレターゲットが明示され、異次元緩和の真っ最中です。

これまでの日銀の金融調節は主に短期金融市場に対して行うものでしたが、今回の異次元緩和とも評される金融緩和は、長期国債や上場投資信託(ETF)、不動産投資信託(REIT)を購入し、長期金利や株価に対しても影響力を行使している点に特徴があると考えます。

また、日銀黒田総裁は、2014年10月に追加緩和策を行った際に、「経済はデフレ脱却に向けてまさに正念場。物価目標を実現するため、できることは何でもやる」と宣言していることから、物価2%上昇に向けた金融緩和策が当面続くものと考えられます。

従って、このスタンスでいる限りは、金利上昇は起こらない可能性が高いと考えますし、仮にその兆しがあったとしても、追加緩和等によりそのような事態を回避することでしょう。

「需給」の状況

これらの事情を踏まえ、債券市場(長期金利)はこれまでにないことが起こっています。

2015年1月に、10年国債(長期金利)は0.2%台という、信じられない低い水準をつけました。これは、日銀の長期国債を買い入れるという大規模な金融緩和が背景にあることが最大の要因だと考えます。

史上空前の金利下落は、原油安、ギリシャ危機、株安などの影響もありますが、いずれにせよ、日銀が国債を買い入れるという安心感があるからだと考えます。2014年9月時点で日銀の国債保有額はすでに277兆円と過去最高を更新していますが、これは公的債務残高の1/4に相当します。毎月発行額のほぼ全額を日銀が買い付けるという異常事態ですが、この異常が当たり前になり、他の市場参加者は安心して国債を購入しているのです。

「信用力」のポイント

現時点において、政府債務残高が最高額を更新するような状態であっても、日本国の信用力に疑念を挟む人は少ないようです。2014年12月にムーディーズ・インベスターズ・サービスは、日本国債の格付けを「Aa3」から「A1」に1段階引き下げました。そして安倍政権の消費税再増税の先送りを受けて、「日本の財政赤字は依然として高水準で財政再建は時間の経過とともに難しくなる」と指摘しましたが、これを受けての日本国債への売りは、これまでと同様に限定的であったようです。

では、このような事態はずっと続くのでしょうか。ポイントは2つあります。

物価が順調に2%上昇したら、金融緩和が解除になるかもしれません。その時点でどのように長期国債を売却するのでしょうか。場合によっては、市場に大混乱が起こるかもしれません。

また、デフレ脱却ができずに、景気後退が起こり、政府債務が更に急増したとしても、日銀が長期国債を引き受ける限界がいずれ来てしまいます。このような際には、国に対する信用が一気にゆらぐ可能性もあります。

まとめ

さて、これまで説明してきましたが、日本国という日本政府に対する信頼は2015年においても大きく揺らぐことはないと考えています。上記金利の決定要因の中では「政策」がもっとも影響すると思われ、異次元緩和が演出する超低金利の状態は、2015年中も継続すると予想しています。

ただし、日銀の国債買い入れという手法は、将来的には物価と金利を大きく上昇させる可能性が高いと考えています。それがいつになるかは、全くわかりませんし、それが原因で直ちにハイパーインフレが起こるとも考えていません。ただ、金利が上昇するとすれば、ギリシャ危機のときのイタリアやスペイン並に、長期国債が4~5%程度まで上昇する可能性があると考えています。

この金利水準は、20世紀の金融市場ではごく普通の水準ではありますが、住宅ローン利用者にとっては、借入金額や金利タイプの選択によっては、見過ごせないくらい大きな影響となるでしょう。

ホームローンドクター株式会社代表取締役。

住宅ローンアドバイザー。銀行、外資系証券会社を経て、1997年に住宅ローン専業のコンサルティング会社の同社を設立。家を購入するための資金計画づくりと住宅ローンの選択について、金融知識と実務経験を活かし、将来の生活にゆとりを築くための設計をするサポートしている。住宅ローンの著書5冊、日経電子版コラムの執筆など。

連載バックナンバー知っておきたい!住宅ローンの最新動向

- 2015/06/24

- 2015/05/25

- 2015/05/07

- 2015/03/09

- 2015/02/16

本コラムは、執筆者の知識や経験に基づいた解説を中心に、分かりやすい情報を提供するよう努めております。掲載内容については執筆時点の税制や法律に基づいて記載しているもので、弊社が保証するものではございません。

住宅ローン新着コラム

-

毎月の返済額、返済総額、借り換え、賃貸とマイホームの比較、

繰上げ返済額をシミュレート。

住宅ローンの知識

提供:イー・ローン

2025年05月02日 現在

提供:イー・ローン

投資用・事業用不動産サイト ノムコム・プロ

投資用・事業用不動産サイト ノムコム・プロ