マンションの購入を検討するとき、多くの人は住宅ローンの利用を検討するだろう。住宅ローンの申し込みのときはもちろん、物件を探すときにも「自分が一体いくらまで借りられるのか」がわかっていなければ、どれくらいの価格の物件を購入できるのかも目処が立たない。

「いくらまで住宅ローンを借りていいのか」を考えるには、さまざまな視点があるが、ここでは将来的に必要になる費用もふまえた考え方を紹介したい。

マンション価格の価格は徐々に上昇しているようだ。不動産価格指数をみてみると、マンションは2010年を100とすると2022年には180を超える驚異的な値上がりとなっているし、実際の販売されているマンションを見てみると、1億円超のものも決して珍しくない。

それに対し、日本人の年収は30年間ほぼほぼ横ばいだったというのは、よくご存じのことだろう。年収が上昇していないので、住宅購入のための自己資金を、マンション価格の上昇並みに増やすことなどは、到底無理な話であろう。つまり、住宅ローンの負担額は物件価格が高くなるにつれ、どんどん増えていると予想されるのだ。

借入金額の目安として、ネットなどでは、「借入金額は年収の5倍まで」とか「返済負担率(年収に対する住宅ローン返済額の割合)は25%まで」などとしているようだ。こうやって借入金額を決めると問題が起きにくくなるだろうが、とてもじゃないが現実的とはいえない。

というのは、この基準を満たす物件を見つけるのが難しいからだ。

厚生労働省「令和3年(2021年)賃金構造基本統計調査」によると、東京都の一般労働者の平均年収は約584万円で、年収の5倍は2,924万円となる。ところが2022年国土交通省「令和3年度(2021年度)住宅市場動向調査」によると、マンション価格の新規購入価格の平均は4,929万円であり、「年収の5倍」を2,000万円以上、上回っている。その差額をすべて自己資金でまかなえる人は多くはない。

前出の平均年収584万円の返済負担率25%とは、毎月返済額でいえば約13万円で、この条件を満たす借入金額は約3,870万円(金利1.66%、期間35年)となる。先程の年収の5倍よりは多く借りられるのだが、物件の平均価格の方が1,000万円以上高い。

前出のマンション価格はあくまでも平均値であり、それより1,000~2,000万円少ない借入金額で買える物件がほとんどないことは容易に想像できるだろう

前述の目安を超過した金額で借りたら問題なのだろうか。現実問題、前述の目安を超えた借入を行っている人が大半であると推測されるが、大きな問題は起こっていないようだ。

住宅ローンの返済ができなくなった比率を示すデフォルト率は公表されていないが、日本銀行のレビュー(2008年)では、それは歴史的に0.2%程度としている。この0.2%は言い換えれば500人に1人の割合であるから「かなり低い」と言ってよく、住宅ローン利用者は、これまでであれば破綻することを気にする必要性がほとんどなかったといってよいだろう。

では、デフォルト率が低いから問題がないかといえば、そうではない。

2019年に金融庁のワーキンググループが、老後に1,300~2,000万円の資金不足になると報告し、当時の麻生副総理がそれを否定していた「老後資金2,000万円問題」を覚えているだろうか。 実際に老後に必要となる資金は、人により異なるため、一概には言えない。ただ、間違いなく1,300万円以上の資金が必要となり、さらに現在では緩やかなインフレの影響も考えられるため、2000万円でも資金不足となる恐れがあるだろう。

もし、住宅ローンを借り過ぎると、これらの資金準備ができなくなることが問題となるのだ。

この問題は、将来のための資金を準備すれば簡単に解決できる。具体的には、住宅ローンを借りたら毎月返済を行うが、返済後の毎月の余剰金であるFCF(フリーキャッシュフローという)を積み上げ、将来の老後資金等へ備えればよいのだ。

FCF=毎月の収入-毎月の支出(含む住宅ローン)

FCFは、5~10%を確保することができれば、老後資金等の将来の支出に備えることができるだろう。ここでは、目安となるFCFを計算してみよう。以下が年収別に見たFCFとなる。

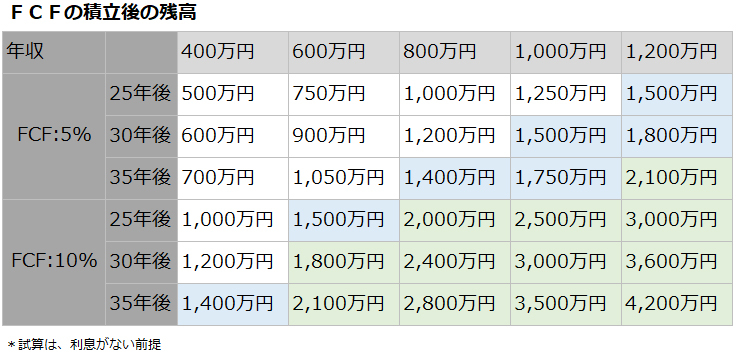

上記FCFを積み立てることで老後資金等への備えとするが、継続的に積み立てし、使わずにいれば、以下のように積み上がる。

FCF5%であっても、年収800万円未満であれば、35年間お金を取り崩さずに積み立てても、1,300万円を準備することはできないようだ。FCF10%であれば、年収400万円以上なら、1,300万円を貯められるようだ。

ただ、2,000万円以上貯めようとすると、FCF10%で、年収600万円以上ないと厳しいことがわかる。もちろん、これから収入が増えたり、退職金を受け取ったりする人もいるだろうから、すべての人が2,000万円以上の積み立てをしなければいけないわけではない。だが、FCFの積み立てなくして明るい未来はないことがわかるだろう。

では、FCFを5~10%確保するためにはどうしたらよいだろうか。

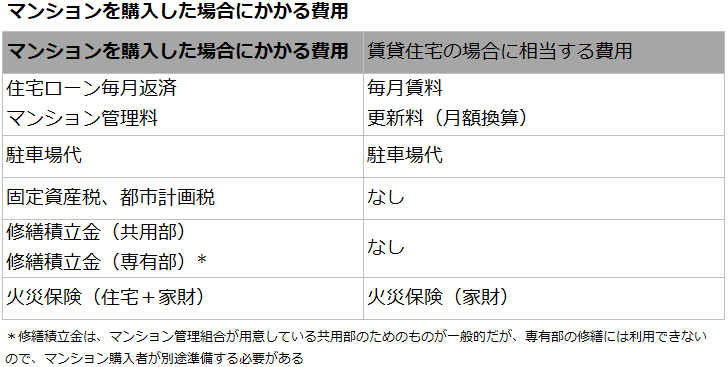

まずは、FCFを計算してみることから始めよう。具体的には、現在の家計をベースに、住宅購入することによる変化を考慮しつつ、月次FCFがいくらになるのか計算しよう。住宅購入することによる変化について、賃貸住宅に住んでいる人がマンション購入することになった場合の費用の変化を確認しておく。

これらを考慮して算出されたFCFが、将来の支出に対して十分な水準を確保できればよいのだ。 経験上、FCFは最低でも5%は確保しておきたい。もし、確保できないのであれば、収入を増やしたり、支出を削減したりすることで、5%を確保しなければならない。

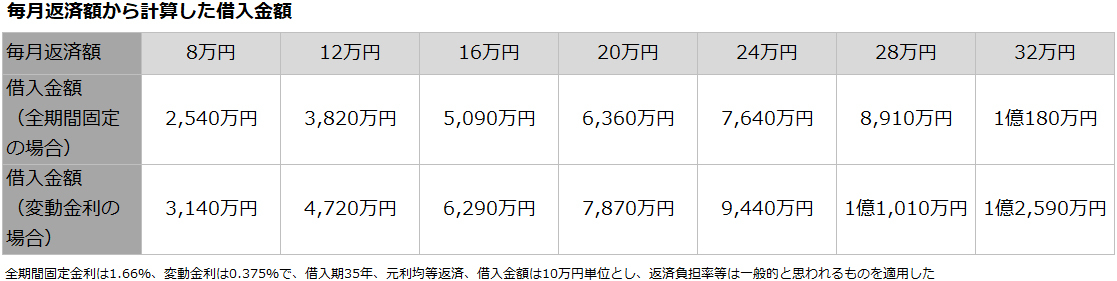

次に、このFCFを積み立てたら、どれくらいの規模になるのかを見てみよう。上記FCFを実現する毎月返済額が決まれば、逆算して借入金額を計算することができる。以下、毎月返済額に応じた借入可能額を試算してみた。

金利タイプの違いにより借入金額は異なってくるが、借入金額の計算をする場合に、外してはいけないポイントがある。それは、住宅ローンの毎月返済額は、全期間固定金利で借りることを前提に計算すべき、ということだ。例えば、毎月返済額20万円となった場合には、6,360万円まで借りてよい、ということだ。

全期間固定金利の場合の借入金額を選択しているのは、金利が確定しているため、返済額が決まっていて、FCFを計画通りに積み立てられる可能性が高いからだ。変動金利の場合だと7,870万円とかなり多く借りることができるが、金利が上昇した場合にFCFの積み立ての計画が大きく狂ってしまう可能性があるからだ。

ただ、これは「借入可能金額の算出するための金利を全期間固定金利にする」という意図だけである。実際に借りる金利タイプを全期間固定金利にしなければならないということではない。

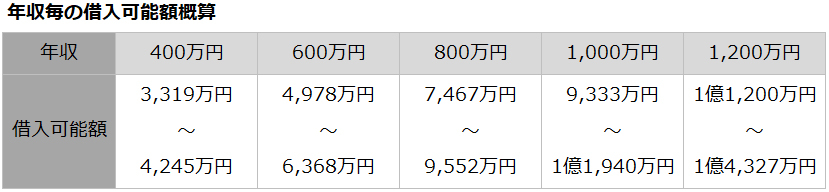

住宅ローンを6,360万円まで借りても、将来の老後資金等を準備できることがわかったからといって、その金額がそのまま借りられるとは限られない。なぜなら、銀行が借り手の収入と借入金のバランスから借入金額を制限するからだ。この制限は、銀行ごとにルールが異なるため一概にはいえないが、以下の通り目安を示しておく。

例えば、毎月20万円の返済が可能であっても、年収が600万円以下であれば、満額借りられない可能性があることがわかる。そこで、借入可能額を正確に知りたければ、希望する銀行に審査を申し込まなければならない。

また、他に借入金がない前提で試算しているため、他に借入金があれば、当然にして借入可能額は減額される。

変動金利で借りたい人という人は、この金額で本当に問題がないかを検証する必要がある。なぜなら、全期間固定金利に比較して金利リスクがあるため、金利上昇によりFCFが減額され、FCFの積み立てが計画通りにいかない可能性があるからだ。

これまでは、歴史的な超低金利が長期間継続していたため、金利リスクを低く評価している人が多く、また、金利上昇時への対応について不慣れな人が少なくないため、十分な時間をかけて検討すべきだろう。

金利予測の精度を上げるための努力や、専門家の意見を確認するのは無駄だと考えている。それは、住宅ローンの金利がいつ、どれくらい上昇するのか、正確に予測することができないからだ。予測に時間をかけるよりは、万が一の場合のダメージを検証し、対策を検討する方が、効率的だと考える。

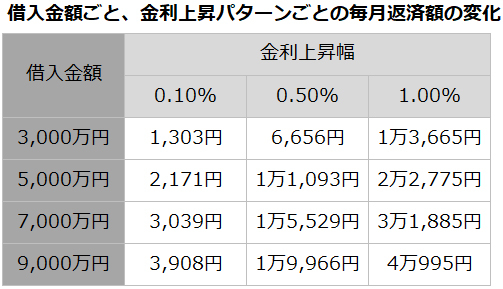

金利が4カ月後に上昇するとし、金利上昇幅は0.1、0.5、1.0%の3つのパターンを想定し、借入金額ごとに毎月返済額の変化を試算してみた。

金利上昇幅が0.1%程度であれば、毎月の返済額の変化は4,000円以内に収まるため、借入金額の如何にかかわらずそれほど問題とはならないだろう。しかし、0.5%の上昇となると、借入金額5,000万円では1万円以上、借入金額9,000万円であれば2万円弱が、家計にダメージとなる。また、1.0%の上昇であれば、3,000万円超で1万円を超えるダメージが出始める。

金利上昇が1%までいくかどうかは、判断が難しいところだが、金融緩和政策を正常化したとすると、0.5~1%の上昇はあると見ていて、マイナス金利解除だけであれば、0.1%程度の上昇と見込んでいる。これら可能性を考慮し、FCFの積み上がりに支障がでるかどうかを確認するのがよい。

毎月返済額はいくら増えると、FCFに致命的な影響がでるのかは、人によって異なるため、これもまた一概にはいえない。しかし、一定の金利水準の上昇を見込んだ場合、FCFへの影響が無視できないと考えられれば、借入金額を影響が気にならない程度まで減額するか、金利タイプを変更した方がよいだろう。

ホームローンドクター株式会社代表取締役。

住宅ローンアドバイザー。銀行、外資系証券会社を経て、1997年に住宅ローン専業のコンサルティング会社の同社を設立。家を購入するための資金計画づくりと住宅ローンの選択について、金融知識と実務経験を活かし、将来の生活にゆとりを築くための設計をするサポートしている。住宅ローンの著書5冊、日経電子版コラムの執筆など。

物件を買う

物件を売る

エリア情報