新型コロナ禍による緊急事態宣言が解除され、マンション市場もようやく再始動となった。ただ、約2カ月にわたる経済活動自粛の影響が今後どう出るか不透明な中、今後のマンション市場を予測するのは困難だ。

最新の4月度マンション市況データには大きな変化が見られるが、多くの販売現場が正常な状態ではなかったことを考えれば当然で、今後の市場を見立てるには販売再開後の6月以降のデータを待たなければならない。

そこで今回は、先が見通せない今だからこそ、改めて考えたい住まい選びの視点をお伝えしたい。

新築/中古マンションそれぞれの4月度データ(表1)を振り返ると、新築/中古とも共通して発売/成約戸数が半分以下に激減している。これは販売現場の多くが休止または営業縮小していたのだから当然だろう。価格については、新築は+5.4%の上昇、逆に中古は-5.8%の下落と逆の動きに見えるが、これは新築と中古の価格決定の構造的な違いによるものと推測される。

新築の場合、事業主が一度決めた価格は簡単には変わらないので、新型コロナ禍前に計画された価格がそのまま反映されていると考えられる。一方、中古は個人売主の物件が多く、価格を売主の意思で柔軟に変えられる。したがって、新型コロナ禍の渦中であっても売主の事情から売り急ぎたい物件で瞬発的な値下げが行われ、平均価格を押し下げたのではないだろうか。

要は、新築と中古の価格にはタイムラグがあるだけで、今後の売れ行き状況に応じて、時間をかけて同じ傾向に収斂していくと筆者は考えている。

新型コロナ禍の影響は、販売現場の休止や営業縮小だけでなく、購入検討者の意識や行動にも及んでいるはずだ。多くの企業でテレワークやオンライン会議が導入され、今後普及が進む可能性から、自宅に求める条件が変化した人。あるいは、所得が減ったり、今後減りそうな事態にさらされ、資金計画を見直さなければならなかったり、マイホーム購入計画自体をいったん休止せざるをえなかったりする人。さまざまな影響が考えられる。

それでなくても、住宅は金額の大きな買い物なので、マーケットの先が見通せない現状は、特に「損得勘定」を気にする人は身動きがとりにくいはずだ。しかし、こんな時だからこそ、改めて住まい選びの大切な視点について考えてみることをお勧めしたい。

まず、損得勘定という視点で賃貸と購入を比較するなら、「同水準の生活品質を得られる住宅」に住むという前提では、現在は買ったほうが金銭的には得する可能性が高い。その理由は、今は住宅ローンを超低金利で借りられるからだ。

購入しても賃貸を借りても「同水準の生活品質を得られる住宅」という観点から、賃貸物件として分譲賃貸(分譲マンションの住戸が賃貸に出された物件)を選ぶケースで考えてみよう。

一般に分譲賃貸の家賃は、エリアにもよるが年利回り4%前後に設定されることが多い。実際に中古物件の売り出しと、賃貸の募集が両方出ている分譲マンションで、それぞれ1m2あたりの価格と年間家賃を計算すると、概ね年利回り4%前後に設定されている。家賃の利回りが4%として、たとえば売買価格が5,000万円相当の住戸なら、年間家賃は5,000万円×4%=200万円程度になる。

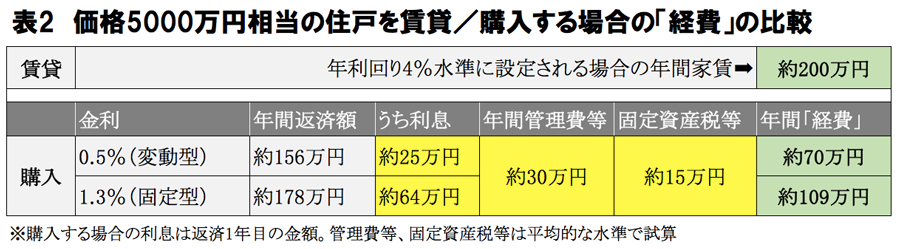

一方、5,000万円の住戸を購入する場合、全額を住宅ローンで借り入れるとして、年間にかかる「経費」は、返済1年目で70万円~109万円程度と賃貸の35~55%程度に収まる(表2)。ここで言う「経費」というのは、住宅ローン返済利息と管理費・修繕積立金や固定資産税等(表2黄色部分)の合計で、要は自分には一銭も残らない「払いきり」の費用を指す。

住宅ローン返済のうち元金返済に回る分は、住まいを売却すれば換金できる資産になるので、全額「払いきり」の家賃との比較では、元金返済分を除いて考えるほうが妥当なのだ。

ちなみに、購入すると将来的に修繕積立金が増額される可能性は高いが、逆に住宅ローンの利息は年々減っていく。また、住宅ローン減税による税還付も受けられるので、実質的なトータル経費が上記試算より大きく膨らむことはないだろう。

住宅ローン金利の水準と家賃の利回り水準の差が大きい現在は、購入する場合の「経費」が賃貸の「経費」より少なく済む市場構造と言える。

新型コロナ禍による経済減速によって超低金利のさらなる長期化は必至なだけに、購入したほうが得しやすい状況は当面続くだろう。もちろん、広さや築年数など、生活品質に関わる条件を妥協して低家賃の賃貸住宅を選ぶなら、話は違ってくるわけだが。

また、住まい選びの損得を左右する要素として、「住みかえ」の回数も忘れてならない。賃貸ならば仲介手数料や礼金など、購入ならば登記費用や住宅ローン関連の手数料や保証料など、いずれにしても住みかえるたびに少なくないコストがかかる。

住まい選びの損得を長期的にとらえるなら、賃貸でも購入でも、住みかえ回数は少ないほうが、金銭ロスを抑えられることは覚えておきたい。

ここまで述べた事実から、一定の生活品質を維持しながら住宅コストを抑えるには、最初に低金利で購入した家に住み続けることが最も効率的な選択となる。ただし、どんな人、世帯でも時間軸を10年単位で考えると、ライフスタイルは変化するものだ。転職や転勤で通勤先が変わったり、子どもが増えたり、成長して進学したり。

ライフスタイルが変われば、その時々に好適なエリアや住環境も変わり、最初に選んだ住まいが日々ストレスをもたらす状況になることも十分にありうる。そこで大切にしたいのが、住まい選びで「生活品質」を向上させるという視点だ。

人生の長い年月を前提に考えると、住まい選びにおける「損得勘定」と「生活品質」は、トレードオフの関係にある。それはどちらがいい、悪いという話ではなく、自身や家族にとって住宅をどう位置付けるか、という価値観の問題である。

人生の住宅コストを減らすことを重視するなら、低金利で買った家に多少の不便が生じても我慢して、できるかぎり住みかえを回避するほうが、自身のコンセプトにかなう。対して、人生を通じて生活の品質を高めることを重視するなら、賃貸/購入を問わず、時々のライフスタイルに合ったエリアや住宅に住みかえていくほうが合理的だ。そのためにかかるコストは、自身が望む生き方に必要な経費ととらえるほかない。

これら住まい選びの2つの視点は、いずれも極論である。現実の住まい選びでは、どちらか一方に振り切るのでなく、自身の経済力と希望するライフスタイルの間でバランスをとる人が大半だろう。

現実的なアドバイスをするなら、現在の生活品質改善だけでなく最低でも10年先くらいまでのライフスタイルを想像して、想定される変化に対応しやすい立地や間取りを選んでおくといいだろう。

また、ひとつ覚えておきたいのは、人生を通じた住まい選びの「損得勘定」は最終的な答えが出ないという事実だ。自身が選択した住まいとは別の選択をした人生は存在しないので、自身の選択がどれだけの損得につながったのか結果を比べようがないわけだ。

損得勘定は重要ではないとは思わないが、人生はやり直しがきかないので、できる範囲で暮らしの変化に住まいを合わせていくほうが結果的にいい人生が送れるのではないか、というのが筆者の考えだ。

ただし、それはあくまで経済的に無理をしないことが前提となる。生活に無理がかかりさえしなければ、すでに払い終えているコストについて後からとやかく考える人は少ないだろう。そして、家計さえ問題なければ、最終的に「いい暮らし」ができたという実感を得られさえすれば、自身の住まい選びは正解だったと思える気がするのだ。

住宅ライター

1990年、京都大学工学部卒業、株式会社リクルート入社。2005年より住宅情報誌「スーモ新築マンション」「都心に住むbySUUMO」等の編集長を10年以上にわたり務め、2016年に独立。現在は住宅関連テーマの企画・執筆、セミナー講師などを中心に活動。財団法人住宅金融普及協会「住宅ローンアドバイザー」運営委員も務めた(2005年~2014年)。株式会社コトバリュー代表

物件を買う

物件を売る

エリア情報