トレンド

ヘルスケア不動産をとりまく環境と取引動向

高齢者人口が大きく増加し続ける国内においては、ヘルスケア不動産へのニーズが高まっています。中でも自立した高齢者を対象とした高齢者住宅等の需要は高く、国・行政等による後押しもあることから、これらの不動産は特に増加すると考えられます。

本レポートでは、ヘルスケア不動産をとりまく環境や、取引動向等について確認します。

【サマリー】

- ヘルスケア不動産とは、主に医療・介護サービスを提供するための施設等のことで、医療関連施設(病院、クリニックモール等)および高齢者関連施設(有料老人ホーム、サービス付き高齢者住宅等)を指します。ヘルスケアに特化した投資法人の資産種別をみると、有料老人ホーム等高齢者向け施設が約75%、医療関連施設等が2%程度と、高齢者向け施設が大半を占めています。

- 高齢者数の増加にともない、高齢者向け施設や住まいを利用する人数も増えており、2020年に200万人を超えました。特に、「有料老人ホーム(介護付き、住宅型)」および2011年から制度化された「サービス付き高齢者住宅」における増加が目立ちます。

- 「住生活基本計画(全国計画)」では、高齢者人口に対する高齢者住宅 の割合を2030年までに4%へ引き上げるとしています。全国平均は2022年時点では2.8%(住宅不足数約45万戸)ですが、都道府県別にみると既に目標を達成している府県もあります。一方、2030年以降の高齢者人口は地域によって増減差があるため、そのエリアの需給動向をしっかりとみる必要があります。

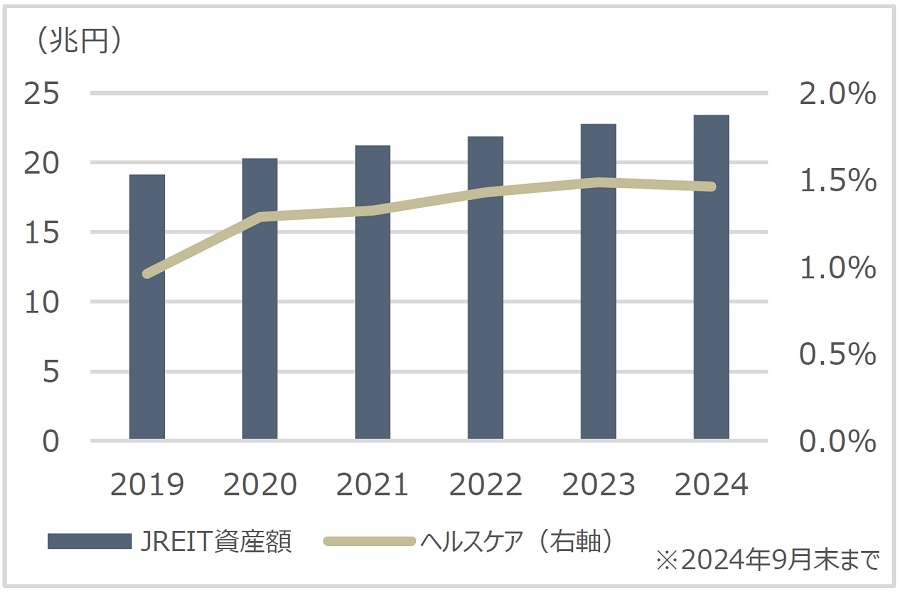

- J-REITの保有資産総額は約23兆円(2024年9月末時点)ですが、そのうちヘルスケア不動産は1.5%(約3500億円)と、徐々に増加しています。また、当社におけるヘルスケア不動産の取引数も、2019年度からみると2023年度は2倍を超えました。一般事業法人や資産管理会社による購入も増えており、安定した資産として注目されていることがうかがえます。

Ⅰ.ヘルスケア不動産の種類と収益構造

ⅰ.ヘルスケア不動産とは

ヘルスケア不動産とは、主に医療や介護サービスを提供するための施設や建物を指します。例えば、病院やクリニック、介護施設等です。ヘルスケア不動産は、地域社会の健康と福祉を支える重要な役割を負う傍ら、昨今の超高齢化社会において長期にわたり安定した需要が見込めることもあり、投資対象としても関心度の高い類型といえます。

ヘルスケアに特化した投資法人の資産種別をみると、有料老人ホーム等高齢者向け施設が約75%、医療関連施設等が2%程度と、高齢者向け施設が大半を占めています。

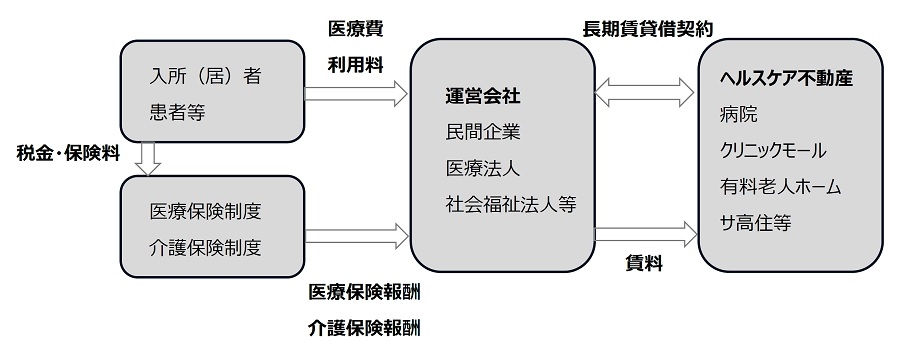

ヘルスケア不動産投資では、その土地建物を運営会社1へ一括賃貸し、その賃料を収益とする運営形態が一般的です。ヘルスケア施設における土地建物賃貸借契約は、その施設が長期に渡り安定して地域に医療・介護を提供できるよう、長期間にわたる、かつ確実なものであることが必要です。また、特に病院の場合は、賃料が収入の一定割合であったり、相場からみて著しく高額であったりする場合は、医療法等に抵触する恐れがあるため、注意が必要です。

なお、ヘルスケア不動産投資は、長期にわたり安定した収入が見込める一方、物価上昇局面においては賃料改定が他アセットより行いづらいという観点もあります。

1民間企業、医療法人、社会福祉法人等

ⅱ.収益構造

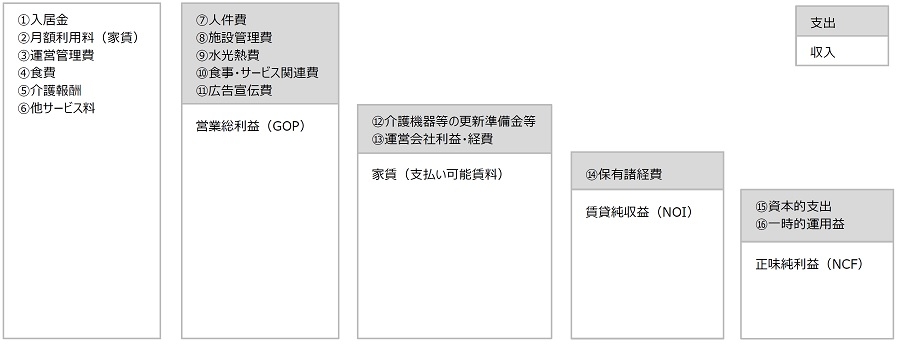

ヘルスケア不動産のうち、代表的な有料老人ホームについて、その収益構造を確認します。

合計収入(①~⑥)から運営費用(⑦~⑪)を差し引いた金額が営業総利益(GOP)となります。そこから、⑫⑬を差し引いた金額が、運営会社から土地建物所有者へ支払い可能な賃料の上限となります。

ヘルスケア不動産の収益の柱である医療・介護報酬は、医療・介護保険制度の改定により減額されてきました。今後も生産年齢人口の減少から、医療・介護保険料の改定が行われる可能性が高いことを想定しておく必要があるといえます。

Ⅱ.ヘルスケア不動産をとりまく環境

ⅰ.超高齢化社会の急速な進行

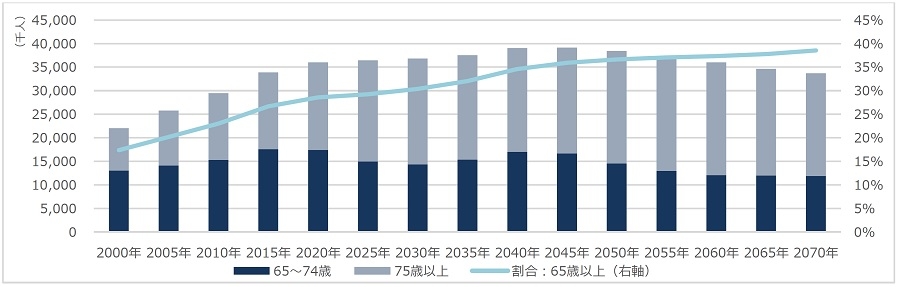

国内では高齢化が急速に進んでいます。高齢者人口は2020年国勢調査において約3600万人を超え、人口の約3割となりました。2025年には、約800万人いるとされる団塊の世代が後期高齢者となり、国民の3人に1人が65歳以上、6人に1人が75歳以上となります。高齢者人口は、団塊ジュニア世代が65歳を迎える2040年頃ピークとなる予想で、その頃には65歳以上が約4000万人(全体の約35%)に達するとの試算です。

出所:総務省「国勢調査」、国立社会保障・人口問題研究所「日本の将来推計人口」より野村不動産ソリューションズ作成

出所:総務省「国勢調査」、国立社会保障・人口問題研究所「日本の将来推計人口」より野村不動産ソリューションズ作成介護の認定を受ける高齢者の割合は、65~69歳では約3%ですが、80歳~84歳は27%、85歳~89歳は49%と大きく増加します。また、認知症高齢者の割合も2040年には15%にのぼるとの推計もあります。高齢者人口の増加とともに、高齢者向け施設の必要性が増していきます。

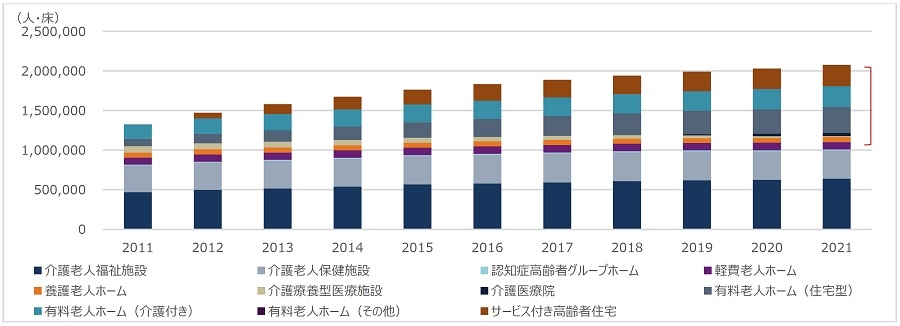

ⅱ.高齢者向け施設の動向

高齢者人口の増加にともない、高齢者向け施設や住まいを利用する人数も増えています。2011年は約130万人超でしたが、2020年に200万人を超えました。特に、「有料老人ホーム(介護付き、住宅型)」および2011年から制度化された「サービス付き高齢者住宅」における増加が目立ちます。

この両施設は、介護度が比較的低い、自立した生活を送ることができる高齢者も入居が可能となっています。本格的な介護が必要となる前に入居し、見守りサービスの活用や入居者同士で交流を図る生活を送りつつ、介護が必要となった際は、提携の外部サービスを利用できるといったメリットがあります。これらの施設は、特別養護老人ホームへの入居待機者の受け皿ともなっています。

出所:厚生労働省「特定施設入居者生活介護・地域密着型特定施設入居者生活介護」より野村不動産ソリューションズ作成

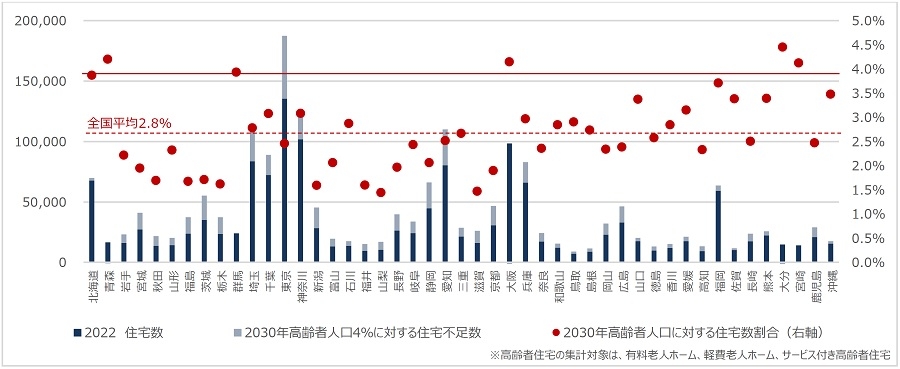

出所:厚生労働省「特定施設入居者生活介護・地域密着型特定施設入居者生活介護」より野村不動産ソリューションズ作成増加する高齢者人口に対し、2021年3月に閣議決定された「住生活基本計画(全国計画)」では、高齢者人口に対する高齢者住宅2の割合を2030年までに4%へ引き上げるとしています。全国平均は2022年時点では2.8%(住宅不足数約45万戸)ですが、都道府県別にみると既に目標を達成している府県もあります(青森県、大阪府、大分県、宮崎県)。

出所:厚生労働省「社会福祉施設等調査」、国立社会保障・人口問題研究所「日本の地域別将来人口(令和5(2023)年推計」、

出所:厚生労働省「社会福祉施設等調査」、国立社会保障・人口問題研究所「日本の地域別将来人口(令和5(2023)年推計」、一般社団法人高齢者住宅協会「サービス付き高齢者住宅登録状況」より野村不動産ソリューションズ作成

高齢者人口の推移は都道府県によって差異があります。2030年から2040年における65歳以上の人口増減をみると、大都市圏を中心に増加する一方、28県で減少しています。大阪府は、2022時点ではすでに高齢者住宅の目標を達成していますが、2040年に向けてさらに高齢者が増加するため、引き続き対策が行われると考えられます。

出所:国立社会保障・人口問題研究所「日本の地域別将来人口(令和5(2023)年推計」より野村不動産ソリューションズ作成

出所:国立社会保障・人口問題研究所「日本の地域別将来人口(令和5(2023)年推計」より野村不動産ソリューションズ作成また、2050年にかけては、9都県(一都三県、宮城県、愛知県、滋賀県、福岡県、沖縄県)において高齢者人口が引き続き増加します。2040年以降でみると、一都三県で約43万人増える予定です。一方、減少が最も大きいのは北海道で約8.5万人、続いて兵庫県の約4.5万人です。大都市圏の中でも、特に関西圏は他都市圏と異なり高齢者人口が減少しています。地域ごとによって状況が異なるため、個別に需給動向をみる必要があります。

2有料老人ホーム、軽費老人ホーム、シルバーハウジング、サービス付き高齢者住宅、高齢者向け優良賃貸住宅等

ⅲ.介護人材不足の影響

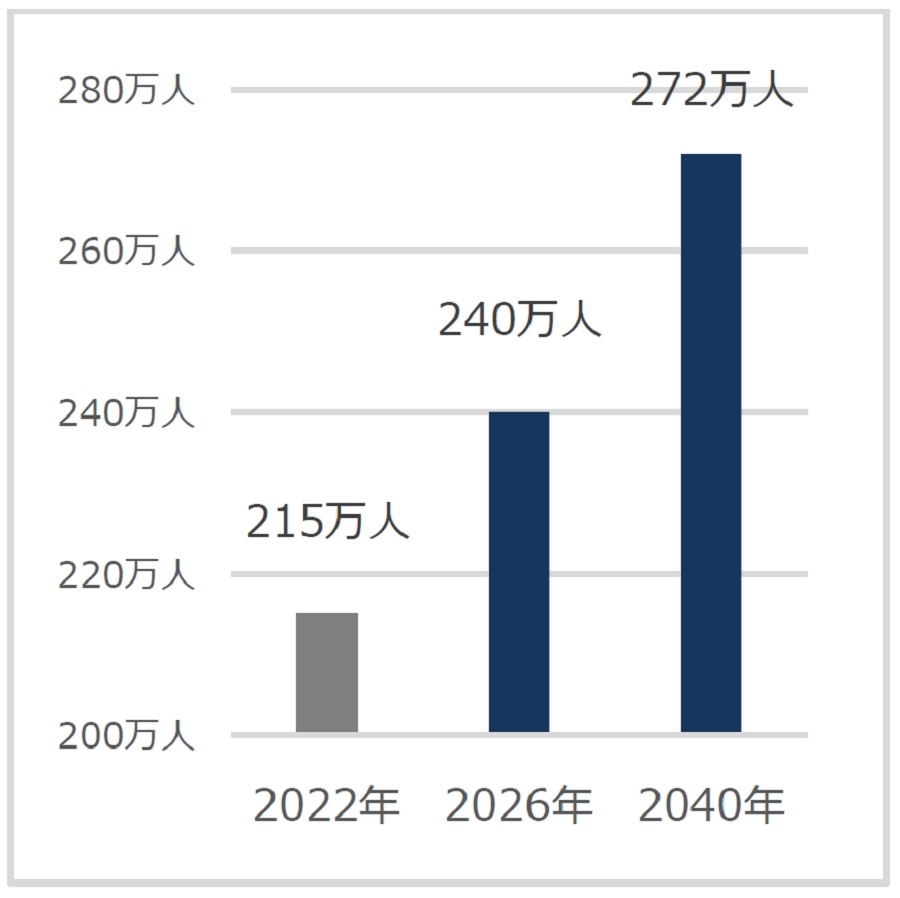

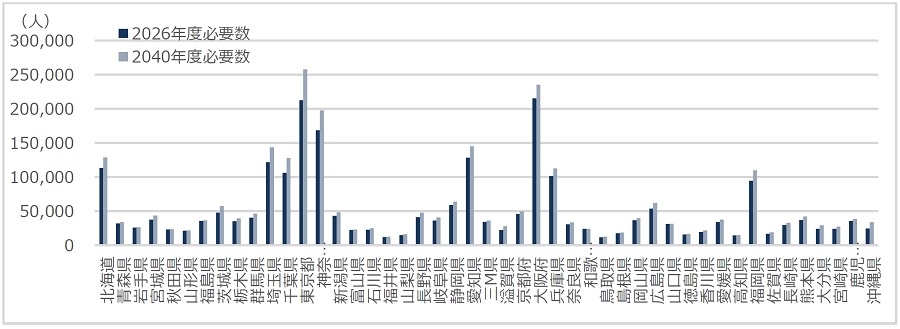

介護業界では人手不足も顕著です。介護人材の有効求人倍率は2017年頃以降、4倍前後にて推移していましたが、直近2024年8月は4.68倍となりました。高齢者の増加にともない、2026年には約240万人、また2040年には約272万の介護職員が必要と推計されています3。都道府県別にみると、特に高齢者人口が増加する大都市圏を中心に、介護職員不足が目立ちます。

出所:厚生労働省「第9期介護保険事業計画に基づく介護職員の必要数について」より抜粋

出所:厚生労働省「第9期介護保険事業計画に基づく介護職員の必要数について」より抜粋高齢者施設では、2022年の利用率・在所率平均が約90%4となりました。人手不足により利用率を抑えざるを得ない施設もありそうです。国においては、介護職員の処遇改善や離職防止、定着促進、生産性向上、外国人材の受け入れ環境整備等に取り組むとしています。

3厚生労働省「第9期介護保険事業計画」(2024年7月発表)に基づく

4厚生労働省「社会福祉施設等調査」「介護サービス施設・事業所調査」より、介護老人福祉施設・介護老人保健施設・介護医療院・介護療養型医療施設・老人福祉施設・有料老人ホーム(サービス付き高齢者向け住宅以外)の利用率・在所率から算出

Ⅲ.ヘルスケア不動産の取引動向

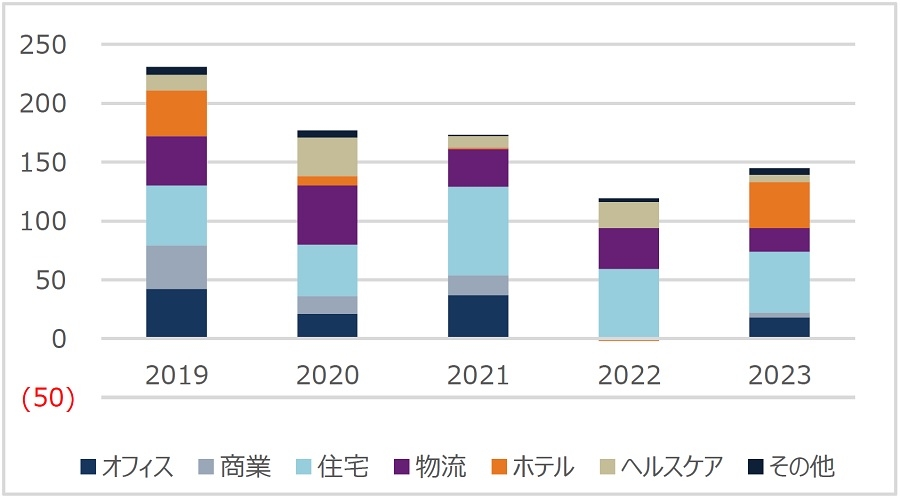

ⅰ.J-REITにおける取引動向

J-REITの保有資産総額は2024年9月末時点で約23兆円、そのうちヘルスケア不動産は1.5%(約3500億円)を占め、徐々に増加しています。また、J-REITにおけるヘルスケア不動産の増減数(取得件数―譲渡件数)をみると、コロナ禍中の2020年に大きく増加しました。他アセットが緊急事態宣言や外出自粛等による影響を大きく受ける中、安定した収益が見込めるヘルスケア不動産の存在感が高まったといえます。

出所:一般社団法人不動産証券化協会「ARES J-REIT Databook」より野村不動産ソリューションズ作成

出所:一般社団法人不動産証券化協会「ARES J-REIT Databook」より野村不動産ソリューションズ作成取得件数は安定して増加傾向にある一方、2023年は譲渡件数が8件(2022年1件、2021年2件)と増加しました。買手は主に生命保険会社が出資するSPCや外資系ファンドでした。

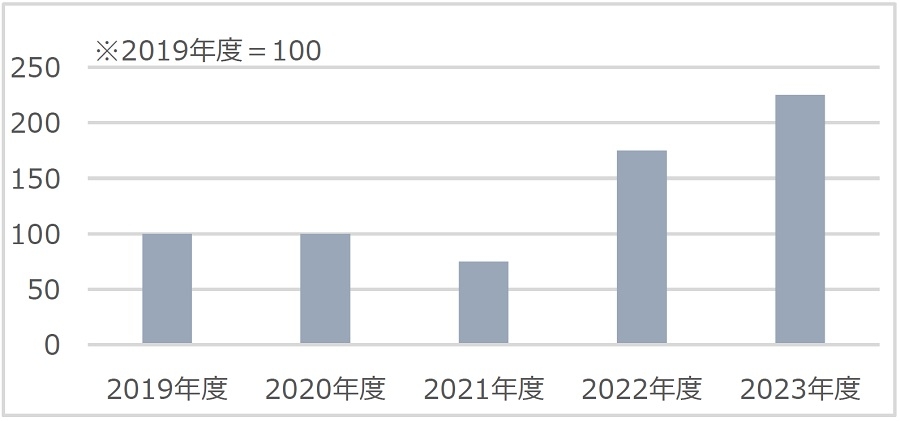

ⅱ.当社における取引動向

当社法人営業本部におけるヘルスケア不動産の取引動向をみると、2021年度以降取引数は増加しており、2023年度は2019年度からみると約2倍を超える取引数となりました。エリア別でみると、一都三県は安定して取引がありますが、直近では大阪府等の近畿圏においても取引が増えています。

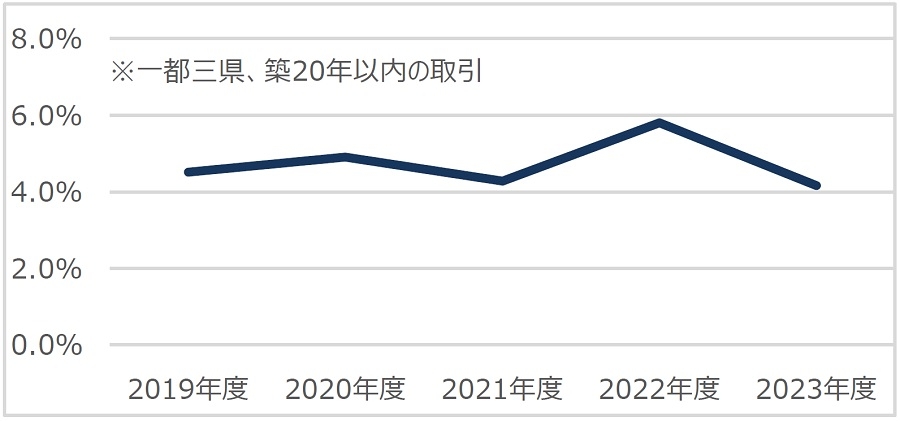

また、一都三県・築20年以内の物件における取引利回りをみると、2019年度以降4%中盤にて推移しています。

2022年度は、23区内における取引がなかったことから、他年度よりも上昇したと考えられます。

買手はファンド等のプロが中心ですが、一般事業法人や資産管理会社、個人も比較的多い状況です。特に2023年度は倉庫・運輸業の一般事業法人による購入がありました。長期的な本業補完目的のほか、将来的な閉所後は本業の拠点として利用ができる点が購入に至った要因として考えられます。

Ⅳ.まとめ

以上、ヘルスケア不動産とそれらを取り巻く環境、取引動向について確認しました。

高齢化が急速に進む今、ヘルスケア不動産への需要は高く、また今後の人口動態を見ても長期に渡り安定したニーズが見込むことが可能です。一方、高齢化は全国一律で進行するのではなく、地域によって差異があるため、先々の人口動態等も見ながら需給バランスを検証することが大切になるほか、収益基盤に公的支出等(税、医療・介護保険)が含まれるため、これらの見直しが発生する可能性が高いことに留意する必要があります。

しかしながら、ヘルスケア不動産への投資は高齢化等の社会問題を解決するためのインフラ投資としてとらえることもでき、ESGの観点でも社会的意義が高いといえます。J-REITや当社におけるヘルスケア不動産の取引数も増加傾向にあり、今後も注目される分野であることは間違いありません。

提供:法人営業本部 リサーチ・コンサルティング部

本記事はご参考のために野村不動産ソリューションズ株式会社が独自に作成したものです。本記事に関する事項について貴社が意思決定を行う場合には、事前に貴社の弁護士、会計士、税理士等にご確認いただきますようお願い申し上げます。また推定値も入っており、今後変更になる可能性がありますのでご了承いただきますようお願い申し上げます。なお、本記事のいかなる部分も一切の権利は野村不動産ソリューションズ株式会社に属しており、電子的または機械的な方法を問わず、いかなる目的であれ、無断で複製または転送等を行わないようお願いいたします。

企業不動産に関するお悩み・ご相談はこちらから