住宅ローン減税を受ける準備

2016年02月03日

マイホームを住宅ローンで購入した人は、一定の条件を満たすと「住宅ローン減税」を受けることができます。昨年購入した人の場合、この機会に初めて確定申告を行う人もいるでしょう。初めての確定申告を行う手順と、それによって受けられる住宅ローン減税の恩恵をおさらいしてみましょう。

最大400万円の減税を受けられる

会社員が住宅ローン減税を受ける場合、マイホームを購入した翌年に確定申告を行います。2年目以降は年末にローンの残高証明書等を会社に提出することで、年末調整で減税を受けることができます。

住宅ローン減税では年末のローン残高の一定割合に関して、一定の年数、所得税や住民税から減税を受けることができます。

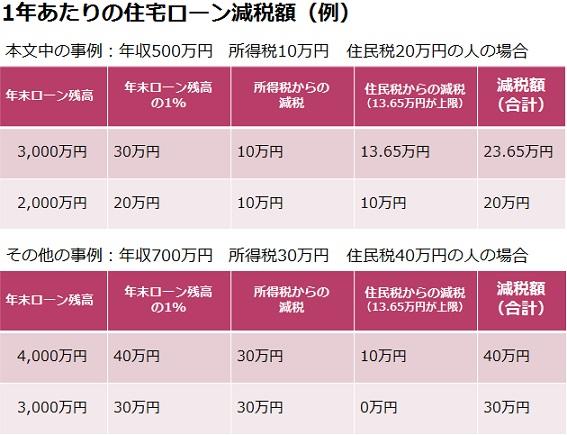

2015年中に購入して入居(2019年6月まで同条件)した場合、年末ローン残高4,000万円まで控除率1%、控除期間10年間で、最大400万円が減税されます。年末のローン残高の1%なので年間では最大40万円の減税ですが、ローン残高が3,000万円の場合は30万円、2,000万円の場合は20万円となります。まず所得税から減税を受けられ、控除しきれなかった部分を住民税から13.65万円を上限に減額されます。

自分が納税する所得税や住民税が減税の対象のため、納税額以上に減税されることはありません。

例えば年収500万円で所得税が10万円、住民税が20万円の人の場合、どれだけローン残高が多くても所得税10万円と住民税13.65万円の合計23.65万円が、年間で減税される最大の金額になります。年末ローン残高が2365万円以下(23.65万円を1%で割り戻した金額)の場合にはローン残高に応じて1%相当額が減税されます。

確定申告をすると、所得税の減額分については指定した銀行口座などに一括で還付されます。住民税分については6月以降の納税額から減税が受けられる形になります。会社員の場合、住民税は12回に分割して納税していて、会社で源泉徴収されているため、減税の効果を感じづらいという注意点があります。

収入や扶養家族などが一緒の場合「6月からなんとなく手取が増えた」という感覚で減税を受けることになるため、住宅ローン減税で負担が軽くなった金額を、貯蓄や固定資産税の支払用によけておきたい場合は、意識をしておく必要があります。

確定申告と聞くと苦手だなと感じる人も多いですが、仮に申告手続きが1時間で済んだ場合、1時間で40万円分の減税効果が得られれば、時給40万円の作業に相当します。税務署に出向くと親切に教えてもらえ、作成も一緒にできるため、きちんと手続きを行うのが良いでしょう。

日曜日に開署する税務署や書類準備

医療費控除の申請などで確定申告の経験があり、1人で書類作成ができる方は、国税庁のホームページにある「確定申告書等作成コーナー」を利用し書類を作成すれば、下記のどちらかの方法で税務署まで足を運ばなくても手続きを完了させることができます。

住基カード等を使って、e-Taxによる電子申請

作成書類を印刷して郵送提出

確定申告が初めての人や、医療費控除よりも複雑なので難しいと感じる人は、必要書類を揃えて税務署へ相談に行くのもおすすめです。税務署によっては、署内だけでなく特別会場を設置して、居住エリアを問わず相談を受け付けるところもあります。勤務先の近くで会場があれば相談に行くことも良いでしょう。

また、例年、確定申告シーズンには一部の税務署では平日以外でも相談を受け付けています。2016年は2月21日(日)と28日(日)が対象になっています。管轄の税務署の対応をチェックすると都合が合う日程があるかもしれません。

確定申告を行うに当たっては、下記のような書類が必要になります。

□住民票の写し 物件購入後6ヶ月以内に入居し、継続して住んでいることの証明

※市区町村役場で取得

□住宅取得資金に係る借入金の年末残高等証明書

※10~12月頃、金融機関から郵送で届く

□家屋の登記事項証明書/請負契約書の写し/売買契約書の写し など

※新築又は取得の年月日、取得対価の額、床面積が50m2以上であることなどを証明

□源泉徴収票

※会社で発行。原本提出

会社に発行してもらう源泉徴収票は数日かかるケースもあるため、早めに依頼しておくと焦らずにすみます。金融機関から届いた残高証明書なども、わかる場所に保管できていると安心です。もし年末年始に失くしてしまった場合などは、手数料がかかる場合もありますが、金融機関に再発行を依頼するなどして対応することになります。

認定長期優良住宅など、その他の特例を受ける場合はその証明書も必要です。あらかじめ管轄の税務署に電話などで確認をしておくと準備しやすいでしょう。

税務署に出向く場合は「認印」も忘れずに持っていくことで当日書類を作成して、そのまま提出することもできます。

通常、会社員の場合は初年度のみ確定申告を行い、2年目以降は年末調整で減税を受けることができます。転職をしている場合などは会社の年末調整で代行できないケースもあるため、その年は確定申告が必要になります。自営業をしている方などでは毎年確定申告をする必要があります。

普段、確定申告をしていない人が住宅ローン減税に関する初年度の確定申告を忘れてしまった場合、5年以内であれば遡って減税を受けることができます。他の要件で確定申告をしている場合では、更正の手続きをとるため管轄の税務署に相談することになります。

慣れない手続きは大変に感じますが、手続きしやすいようにインターネットでの書類作成サイトや日曜日の開署などがあります。少しでも自分の負担が軽くなるよう上手に利用できると良いですね。

ファイナンシャルプランナー

26歳・独身のとき、貯金80万円でマンションを衝動買いしたことをきっかけにお金の勉強と貯金を始める。現在は自宅を含め夫婦で4つの物件を保有し賃料収入を得ている。テレビ番組のレギュラー出演など、各種メディアにてお金に関する情報を精力的に発信している。1級ファイナンシャル・プランニング技能士、宅地建物取引士。

連載バックナンバーお役立ちマネー講座

- 2016/04/06

- 2016/03/02

- 2016/02/03

- 2016/01/08

- 2015/12/08

本コラムは、執筆者の知識や経験に基づいた解説を中心に、分かりやすい情報を提供するよう努めております。掲載内容については執筆時点の税制や法律に基づいて記載しているもので、弊社が保証するものではございません。

住宅ローン新着コラム

-

毎月の返済額、返済総額、借り換え、賃貸とマイホームの比較、

繰上げ返済額をシミュレート。

住宅ローンの知識

提供:イー・ローン

2025年05月02日 現在

提供:イー・ローン

投資用・事業用不動産サイト ノムコム・プロ

投資用・事業用不動産サイト ノムコム・プロ