減価償却費は不動産投資においては切っても切れない知識です。減価償却費をうまく使いこなせると節税の幅が広がったり、今後の不動産投資のプランニングに非常に役立ちますので、ぜひマスターしてください。

そもそも減価償却費とは?

減価償却費とは、建物等の劣化に応じて、その一部を徐々に経費にしていくというものです。通常、何か物を購入して支出すれば、そのときに経費として計上することができます。つまり、「支出」と「経費計上」のタイミングが一致することになります。

しかし、不動産においては、購入したときに購入金額全額を経費に計上することはできません。例えば、1億円の建物を10年間にわたって減価償却する場合、支出は第1期に1億円となりますが、経費は第1期から第10期に渡って毎年1,000万円ずつ計上することになります。つまり、支出と経費計上のタイミングが一致しません。

では、なぜそのような計算をするのでしょうか?それは、会計の根本的な考え方にあります。会計の世界では、"費用は収益が上がったタイミングで計上する"という考え方があります。つまり、不動産投資は収益が長期間にわたって発生するので、その期間に応じて費用を計上する必要があるのです。これを「費用収益対応の原則」と呼びます。

余談ですが、日本では地震や台風といった自然災害が多いこともあり、「建物はいつか壊れる」という考えに基づいて減価償却をしますが、海外では建物は「永久に壊れない」という考え方から、減価償却を行わない国もあります。

減価償却は建物の劣化に応じて経費化していくということを覚えておいてください。

減価償却費の制度

減価償却費という制度は、「お金は出ていかないけど経費計上できる」という認識からか、節税手法として取り上げられることが多く、政府も景気を良くするために税制改正を頻繁に行っています。そのため、若干複雑な制度になってしまっているのです。

平成19年3月31日以前 取得

・旧定額法

・旧定率法

平成19年4月1日以後、平成24年3月31日以前 取得

・新定額法

・新定率法(250%償却)

平成24年4月1日以後 取得

・新定額法

・新定率法(200%償却)

というように制度が並行して採用されています。そのため、昔から不動産を保有されている方は、いろいろな償却方法が入り混じり、それに対応しなければなりません。

減価償却費の制度を覚えるだけでも大変ですが、問題はここからです。第1回のコラムでも触れましたが、減価償却費の金額は法人であれば「任意償却」になります。減価償却費の複雑な計算で算定された金額はあくまでも「限度額」となり、毎年計上する減価償却費の金額は決算のときに調整できるのです。うまくコントロールできる不動産投資家さんにとっては使い勝手のいい制度なのですが、そうでない人にとっては混乱を招きやすい制度なのです。

例えば、税理士にこんなことを言われて安心されていませんか?

「今年の減価償却費の限度額は○○円ありますが、利益がそれほど出ていないので、税金の心配はいりません。一部だけ計上し、残りの減価償却費は翌年以降に置いておきましょう」

こんなふうに言われると、「減価償却費は本来ならもっと計上できるけど、翌年にも繰り越しているからしばらく税金の心配はいらないな」と思われるでしょう。

しかし、減価償却費というのは、いろいろな方法で前倒して計上することができます。これを利用して、限度額を通常よりも増やしているならば、「限度額>計上する減価償却費」というだけで安心していていいものなのでしょうか。

減価償却費のワナ

減価償却費は「お金は出ていかないけど経費計上できる」という認識なので、減価償却費を多く計上できればできるほど利益を圧縮し、納税額が少なくなるので有利と考えられています。つまり、減価償却費を早めて、手元資金を多くする。そして、また違う投資を行い、お金を増やしていく。こういう考え方に基づけば、間違いなく減価償却費を早く計上した方がいいでしょう。

ただし、一方で注意点もあります。減価償却費は建物金額を、徐々に経費化していくので、早目に多く計上しても、ゆっくり計上しても、トータルで経費計上できる金額は同じ。つまり、減価償却費を早く計上すると、後々減価償却費が少なくなるため、利益が出て税金が多額に発生することになります。

しっかりお金を管理できる人は、納税資金を準備していたり(もしくは、運用して増やしたり)するのですが、お金の管理が苦手な人は、納税資金が確保できずに、資金繰りに苦労することになります。

不動産投資では、年々キャッシュフローが減るのが通常です。修繕費等の経費は多くなりますし、賃料は基本的には下がっていきます。また、借入金を元利均等で返済している場合は、キャッシュアウトの金額は毎年一定ですが、そのうち経費計上できる支払利息部分が減っていきます。そのため、知らず知らずのうちにキャッシュフローは減っていくのに、利益はどんどん上がっていきます。

私のお客様からも時々耳にする、「お金は残っているけど、税金はほとんど払ったことがないよ」というフレーズですが、これはどういう仕組みでしょうか。

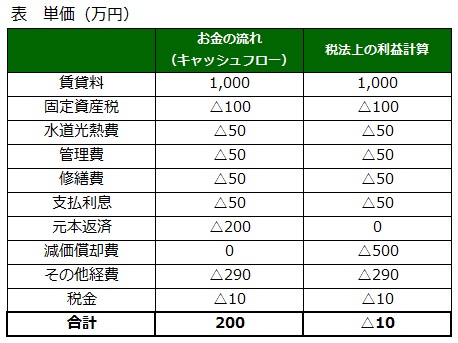

そんなことあり得るのか。と思いますが、実際にあり得ます。下記の表をご覧ください。

お金は200万円残っていますが、利益はマイナスになっており、税金をほとんど支払っていません。これも結局は「減価償却費」が原因です。「減価償却費>元本返済」となっているため、このような現象が起こるのです。

ただし、この状態は長くは続きません。なぜなら、「減価償却費のトータル金額=建物等の金額」です。一方、「元本返済額のトータル金額=借入金額」です。つまり、土地の金額も含めて借入されている場合には、必ずどこかで「減価償却費<元本返済」となるわけです。

現在のように融資を受けやすい状況ですと、フルローンや自己資金1割などで借入されているケースが多いので、その場合には、必ず「減価償却費<元本返済」という状況がきます。納税資金の準備をしておいてください。

次回は、減価償却費を計上する際の目安についてお教えします。ご期待ください。