アパート経営を成功させるには、利回りの理解が必須です。利回りには想定利回りや実質利回りなどの種類があるので、それぞれの意味内容を把握しておきましょう。

この記事ではアパート経営の利回りや利回りを意識した物件の選び方などをご紹介しますので、アパート経営に関心のある方はぜひ参考にしてみてください。

目次

アパート経営の利回りとは

アパート経営の利回りとは、アパートへの投資額に対してどの程度の利益を得られるか、リターンを割合的に示した数字です。

たとえば不動産会社の広告には「満室時の想定利回り○%」などと書かれているケースが多々ありますが、想定利回りも「利回り」の一種です。

もっとも単純な計算では、「物件価格」と「得られる家賃収入」のみから利回りを算定します。

計算方法を詳しく見ていきましょう。

アパート経営の利回りの種類と計算方法

アパート経営の利回りは、コストを勘定するかしないかで、表面利回りと実質利回りの2種類に大別されますが、細かくみると4種類あります。それぞれの計算方法の違いをしっかり抑えておきましょう。

1.想定表面利回り

想定表面利回りは、満室時の年間の家賃収入額を物件価格で割り算した数値です。

単純計算による表面的な利回りであり、固定資産税や修繕費の負担などは考慮されません。

〈計算式〉

想定表面利回り=満室時の年間家賃収入額÷物件価格

満室時の収入を想定し、かつコストを意識しないので、実際に得られる利回りより高い数字になるのが通常です。不動産会社の広告などで、表面利回りや想定利回りと記載されている場合はこちらを指すことが多いです。

たとえば1年間満室だった場合の家賃収入が300万円、物件価格が5000万円のアパートの場合、想定表面利回りは6%となります。

2.現況表面利回り

現況表面利回りは、現況の年間の家賃収入額を物件価格で割り算した数値です。

想定表面利回りとの違いは、計算のベースとなる収入が満室の場合の収入か、現況の収入かという点であり、コストが考慮されない点は同じです。

〈計算式〉

現況表面利回り=現況の年間家賃収入額÷物件価格

コストは勘定しませんが、現況収入をベースにしている分、想定表面利回りと比べて現実に即した利回りになります。

3.想定実質利回り

想定実質利回りは、コストを勘案した利回りです。

単純に年間の家賃収入を物件価格で割り算するのではなく、家賃収入から固定資産税、管理費用などのコストを差し引いて利回りを計算します。

〈計算式〉

想定実質利回り=(満室時の年間家賃収入額-年間コスト)÷物件価格

実質利回りを計算するには、かかるコストの種類や金額を把握しておく必要があります。不動産会社に問い合わせて確認しましょう。

4.現況実質利回り

現況実質利回りは、家賃収入からコストを差し引く点は想定実質利回りと同様ですが、ベースとなる家賃収入は現況の家賃収入である点が異なります。

〈計算式〉

現況実質利回り=(現況の年間家賃収入額-年間コスト)÷物件価格

現況の収入をベースにし、かつコストを引いて算出するため、もっとも現実的な利回りといえます。

アパート経営の利回りの相場

アパート経営の利回りの相場は、立地や築年数、間取り(シングル向けかファミリー向けか)などの条件によってかなりの幅があります。ただし、一定数の売却物件や取引があるエリアであれば、相場が形成されているはずです。逆に、あまり売却物件がない、取引事例もないといったエリアでは、相場がわかりにくく、適正価格の判断が困難になる可能性があります。

利回りの詳細については自己判断せず、不動産情報サイトで調べたり、不動産会社に聞いてみたりして、相場を把握しましょう。そうすることで、相場よりも高く買ってしまったといった失敗を防ぐことができます。

利回りをみるときの注意点

アパート経営に際して利回りをみるときには、以下の点に注意してください。

1.表面利回りだけを重視するのは危険

まず表面利回りのみを重視する物件選びは危険です。

一見表面利回りが高くても、実際は空室が複数あった、コストを考慮した実質利回りは低かった、というケースはたくさんあります。表面利回りだけで物件の良し悪しの判断をすべきではありません。必ず入居率やコストを確認し、実質利回りを計算して比較検討しましょう。

2.同じ条件で比較する

先ほど説明しましたように、一口に利回りといっても4種類あります。A物件は想定表面利回り、B物件は現況表面利回りで比較してしまっては正しい比較はできません。必ず同じ種類の利回りで比較しましょう。

また、実質利回りで比較する場合、コストをどこまで織り込んでいるかも重要です。C物件は固定資産税と建物管理費をコストとして引いていたが、D物件は修繕費もコストに含めて計算していた、ということはよくあります。できる限り同じ条件で計算して比較する、ということは忘れないようにしましょう。

3.利回りが高くても赤字経営のリスクを勘案しシミュレーションする

例え実質利回りが高くても、空室リスクが高い物件や購入後に多額の修繕費が必要になってしまうと、赤字経営となってしまうリスクがあります。利回りだけで判断せず、空室が出たり、修繕が必要になったりしても収支は問題ないのか、しっかりとシミュレーションすることが重要です。

また次の項目で説明するように「新築の方が(利回りは低くても)出口戦略を立てやすい」メリットもあります。こういった他の要素も検討してから物件を選定しましょう。

4.利回りだけじゃない!物件購入のポイント

アパート経営に参入する際には「築年数と融資の関係」にも注目すべきです。アパートを一括で購入できる方は少数であり、多くは不動産投資ローン(アパートローン)を利用するでしょう。融資を受けられなければアパートの購入や建築を諦めざるを得ないケースもよくあります。

不動産投資で極めて重要な「融資の条件」として、アパートの築年数が関係してくるのです。

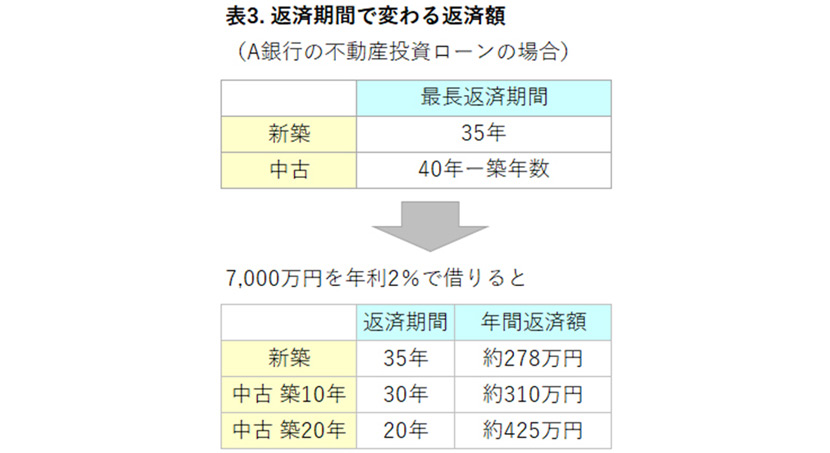

たとえば、A銀行の場合、木造アパートの最長返済期間は、新築が35年以内、中古は「40年-築年数」で計算した年数となります。

表3の通り、借入金額と金利が同じでも、築年数が古くなるほど返済期間は短くなり、1年間の返済額は高くなります。

金融機関によって細かい条件は違いますが、「中古より新築の返済期間が長い」というのはどこも同じです。中古なら築年数が新しいほうが有利です。なかには、築15~20年を超える物件には融資をしない金融機関もあります。

築年数が古い物件は融資条件がよくないということは、将来の売却にも不利になることを意味します。例えば、築12年の物件を購入して5年後に売るとすると、売却時点では築17年になります。融資が厳しくなって買い手が付きにくくなるおそれがあるわけです。

不動産投資は数年後に売却することを考えておくに越したことはありません。「投資の出口」を想定しておくというのも、物件選びの大事なポイントです。

詳しくは下記記事をご参考ください。

新築か中古か、アパート経営で有利なのはどっち?

まとめ

アパート経営を行う際に利回りは重要な指標です。種類や計算方法をしっかり把握したうえで、表面利回りや想定利回りではなく実質利回りを重視しましょう。さらに空室リスクなどを織り込んだシミュレーションができれば、アパート経営に失敗するリスクを低減できます。

アパート経営への参入に不安がある場合には、信頼できる不動産会社へ相談してみてください。