不動産投資にあたり、投資対象の利回りを重視される方もいらっしゃるのではないでしょうか。実際、物件選びにおいて「利回りの最低ラインを把握したい」というニーズは高いです。

結論から言うと、不動産投資における利回りの最低ラインは投資対象となる不動産が持つさまざまな要素によって変化するため、明確な数字を示すことはできません。

また、利回りの最低ラインだけを重視して物件を選定しようとすると、期待していた投資効果を得られにくくなる点にも注意が必要です。

そこで本記事では、利回りの最低ラインについての考え方と利回りに影響を与える3つの要素、利回りを改善するためのポイントについてお伝えします。

不動産投資における利回りの最低ラインの考え方を今すぐ知りたい方は、「不動産投資における利回りの最低ラインとは?」の項目をご覧ください。

目次

【前提】不動産投資には2種類の利回りがある!計算式も紹介

不動産投資では主に下記2種類の利回りが存在しますが、その違いを理解していないと期待通りの収益を得られないことがあります。

1. 表面利回り(グロス利回り)

2. 実質利回り(ネット利回り)

不動産投資における利回りの最低ラインを理解する前に、まずは利回りの種類と計算方法、注意すべき点について確認しておきましょう。

種類1.表面利回り

表面利回り(グロス利回り)とは、不動産の大まかな収益性を把握する指標のことで、不動産広告などで最もよく目にする利回りです。

この利回りは、「年間収益(家賃収入)÷物件価格×100」で算出します。

例えば、年間の家賃収入が100万円、物件価格が3,000万円だった場合の表面利回りは、次のように計算できます。

| 【年間の家賃収入が100万円、物件価格が3,000万円だった場合の表面利回り】 100万円÷3,000万円×100=3.33% |

|---|

不動産の表面的な利回りを計算しているため、あくまでも参考値として捉える指標です。

表面利回りの注意点

表面利回りは経費を考慮していないため、実際の収益性を正確に反映しているものではありません。たとえ表面利回りが高い物件でも、経費がかさんだり入居者が見つからなかったりすると、期待していたリターンを得られない場合があります。そのため、不動産投資を行う際には表面利回りだけでなく、下記のようなさまざまな要素を含めて考慮する必要があります。

● 実質利回り

● 物件の立地

● 築年数(物件の劣化状況)

● 物件の構造

● 投資の目的 など

なお、このような要素がどのように影響するのかについては、記事内の「不動産投資の利回りに影響する3つの要素」で詳しく説明しますのでぜひご覧ください。

また、利回りの計算は入居者がつき、家賃収入が発生していることを前提に計算されます。そのため、空室期間がある場合、実際の収益は利回りから計算したシミュレーションよりも低下することを押さえておきましょう。

次の記事では利回りの捉え方をプロの視点で解説していますので、併せてご確認ください。

Q1不動産投資の「利回り」は、本当にあんなに高いんですか?|ノムコム・プロ

種類2.実質利回り

実質利回り(ネット利回り)とは、不動産の購入に関わる費用や保有にともなう経費を含めて算出した利回りです。表面利回りで関心を持った不動産について、より具体的な収益性の目安を把握したい場合に下記のような計算式で算出します。

「(年間の家賃収入−年間の経費)÷(物件価格+購入時の経費)×100」

例えば、年間の家賃収入が100万円で年間の経費が30万円、物件価格が3,000万円で購入時の経費が200万円だった場合の実質利回りは、次のとおりです。

| 【年間の家賃収入が100万円で年間の経費が30万円、物件価格が3,000万円だった場合の実質利回り】 (100万円 - 30万円)÷(3,000万円 + 200万円)× 100 = 2.19% |

|---|

この条件下で表面利回りを計算すると3.33%と算出されますが、さまざまな経費を考慮して算出する実質利回りでは2.19%となり、表面利回りよりも低くなることがわかります。このように、必要経費を含めて計算する実質利回りは、表面利回りよりも具体的な収益性の指標として現実的な判断材料になります。

ここで、不動産投資の際にかかる年間コストや購入時のコストの例を確認してみましょう。

【不動産投資にかかるコストの例】

● 各種の税金(不動産取得税や登録免許税など)

● 各種手数料(仲介手数料やローン手数料など)

● 各種保険料(火災保険や地震保険)

● 管理費(修繕積立金などの維持にかかるものなど)

このように、さまざまなコストが必要であることがわかりますが、上の例は一部に過ぎず、物件や取引相手によって必要なコストは異なります。物件の真の収益性を把握するためには、必要な経費を適切に見積もり、実質利回りを計算することが重要です。

実質利回りの注意点

実質利回りを計算できたとしても、必ずしもその通りの収益が得られるとは限りません。例えば、実質利回りから収益が得られると判断しても、物件に空室期間があればその間の収益は得られません。入居者が見つからない状況が長期化すれば、実際の収益とシミュレーションの差分は大きくなっていきます。

また、社会情勢によっては年間の経費が予想を上回る場合もあり、当初計算した実質利回りと異なることも考えられます。不動産投資には予想できない要素もあるため、実質利回りについてもあくまで表面利回りよりも具体性の高い目安として捉え、比較の検討材料の一つとして活用するのが賢明です。

なお、下記の記事ではアパート経営の利回り計算方法についてまとめていますので、アパートへの投資をご検討されている方は、ぜひご覧ください。

アパート経営の利回り計算方法!正しい物件の選び方や利回りの見方を解説! |ノムコム・プロ

さらに、次の記事では不動産投資のリスクと回避術についてお伝えしていますので、併せてチェックしてみてください。

不動産投資の7つのリスクと7つの回避術 |ノムコム・プロ

不動産投資の利回りの最低ラインとは?

前述したとおり、「不動産投資における利回りの最低ラインはこうだ!」と、明確な数字を断言することはできません。その理由を含め、本章では下記の内容を解説します。

● 不動産投資における利回りの最低ラインは明言できない

● 不動産投資でよく聞く「利回り10%」とは

さっそく、見ていきましょう。

不動産投資における利回りの最低ラインは明言できない

不動産投資における利回りの最低ラインは、投資対象となる物件の特性や周辺環境など、さまざまな要因によって左右されるため、明確な数値を示すことは困難です。不動産投資の種類によっても利回りの捉え方は異なるため、物件によっては、利回りが低くても優良物件であるケースも存在します。

例えば、新築の一棟マンションの場合は購入費用が高いことが多いので、中古の一棟マンションと比較すると利回りは低くなりがちです。しかし、地域のニーズにマッチしているなど、条件のよい物件では空室リスクが低くなるため、安定した収益を期待できます。

このように、利回りの最低ラインを追求しても、予想通りにならないこともあります。そのため、最低ラインだけを気にするのではなく、投資予定の物件と類似した物件の平均利回りを目安に物件を探すのがおすすめです。

例えば、新築の区分マンションへの投資を検討している場合であれば、類似した条件をいくつか探し、それらの不動産の利回りの平均値を把握してみましょう。もし、投資したい物件の利回りが平均よりも低い場合は、本当に投資に値する物件なのかどうかを慎重に検討しなければなりません。

一方で、平均よりも高い利回りの物件についても、何らかのリスクを含んでいるおそれがあるため、なぜ利回りが高くなっているのかを十分に理解したうえで、購入の是非を判断しましょう。

なお、不動産投資の種類やそれぞれの投資メリット・デメリットについて確認しておきたい方は、次の記事をご覧ください。

不動産投資の代表的な10種類!自分にあった選び方も解説 |ノムコム・プロ

不動産投資における「利回り10%」とは

不動産投資に関する情報を集めていると、「利回りの最低ラインは10%」というフレーズを見聞きすることがあります。しかし、不動産投資では次のような要素によって利回りの捉え方も変わるため、最低ラインを明言することはできません。

利回りに影響する要素】

1. 物件の立地

2. 物件の築年数

3. 物件の構造

また、「利回り10%」という数字は表面利回りを指していることがあり、経費や空室リスクを考慮していない場合があります。そのため、たとえ表面利回りが10%でも、実質利回りに換算すると10%を下回るケースも珍しくありません。

さらに物件の特性によっては、表面利回りが10%を超えていても実質的な収益性が低い場合もあります。したがって「利回りの最低ラインは10%」という考えを鵜呑みにするのではなく、投資予定の物件の状況を詳しく調査し、類似した条件の物件の平均利回りを参考にしながら投資を検討するのが賢明です。

利回り8%以上の物件を探す

利回り10%以上の物件を探す

利回り12%以上の物件を探す

なお、多くの不動産サイトには物件検索の際に条件を詳しく指定できる機能が備わっており、投資予定の物件と同じ地域や築年数などの利回り相場を把握しやすくなっています。

※引用:ノムコム・プロ

「ノムコム・プロ」では、上記の条件以外にも次のような検索が可能です。

【検索可能な条件】

● 延べ床面積/専有面積

● 土地面積

● 土地権利

● 駅徒歩

● 用途地域

● 現況

● こだわり条件

こだわり条件では、満室稼働中の物件の検索や「ノムコム・プロ」に登録された方のみ会員限定の物件情報を閲覧できる機能もご用意しております。さらに、会員登録すると新着物件のメール配信サービスなども利用できるため、より幅広い選択肢の中から投資物件を探すことが可能です。

会員登録すると便利な4つの特典を受け取れるため、ぜひこの機会に登録してみてください。

不動産投資の利回りに影響する3つの要素

不動産投資の利回りには、主に下記3つの要素が影響します。

それぞれの項目について、詳しく見ていきましょう。

要素1.物件の立地

不動産投資における利回りは、物件の立地に大きな影響を受けます。一般的に都心部は利回りが低く、地方(※東京・大阪・名古屋を除いた地域)は高くなる傾向があります。

※参考:総合政策:用途・圏域等の用語の定義 |国土交通省

ここで、一棟マンションを例に「都心と地方の利回りの差」について解説します。不動産投資サイトなどに掲載されている利回りは、多くの場合、表面利回りを指しており、次の計算式で求められるとお伝えしました。

「年間収益(家賃収入)÷物件価格×100=表面利回り」

| 【年間の家賃収入が100万円で物件価格が3,000万円だった場合の表面利回り】 100万円÷3,000万円×100=3.33% |

|---|

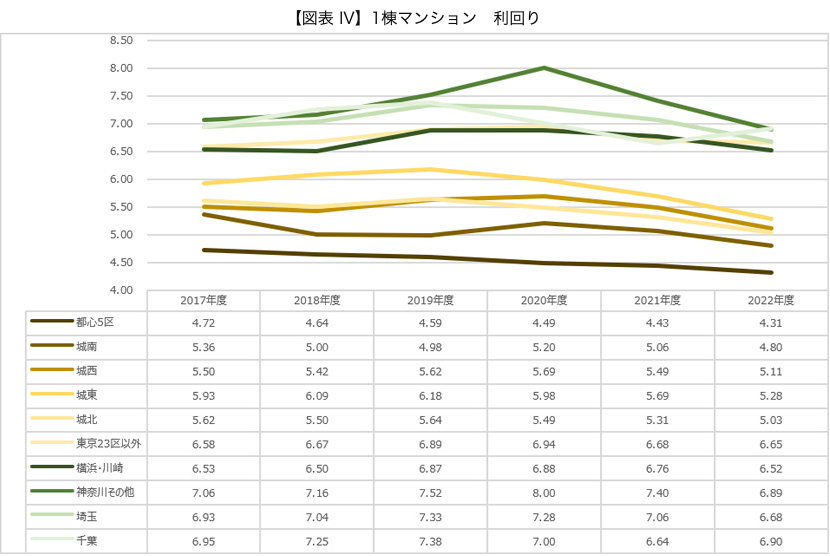

下の表は、1棟マンションの表面利回りを年度別にまとめたものです。どの年度においても、都心部の利回りは地方と比較して低くなっているのがわかります。

※引用:首都圏における収益不動産の動向 1棟マンション ~当社取り扱い物件より~ |ノムコム・プロ

都心部は多くの企業が集中する経済の中心であり、利便性も高い地域です。そのため、自然と需要が高まり物件価格が上昇するため、利回りが低くなると考えられます。

ただし、利回りが低いからといって、必ずしも収益性が低いわけではありません。都心部は人口が多く賃貸需要が高いため、空室リスクが低いと考えられています。そのため、物件によっては利回りが低くても、安定した収入を得られる可能性が高くなります。

このように、物件の立地が利回りに影響を与えるため、利回りの最低ラインだけに囚われるのではなく、総合的な判断が必要です。

要素2.物件の築年数

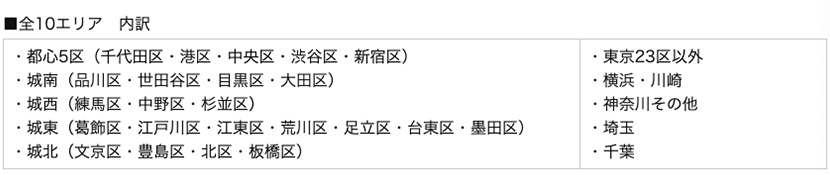

物件の築年数によっても利回りは変化します。例えば、新築物件は建物の状態が良く設備も最新のものが揃っているので、物件価格が高くなります。そのため、中古物件と比べると利回りが低くなりやすいです。

その一方で、中古物件は一般的に築年数が経つほど物件価格が下がりやすくなるため、利回りが高くなります。

※引用:中古住宅流通、リフォーム 市場の現状|国土交通省

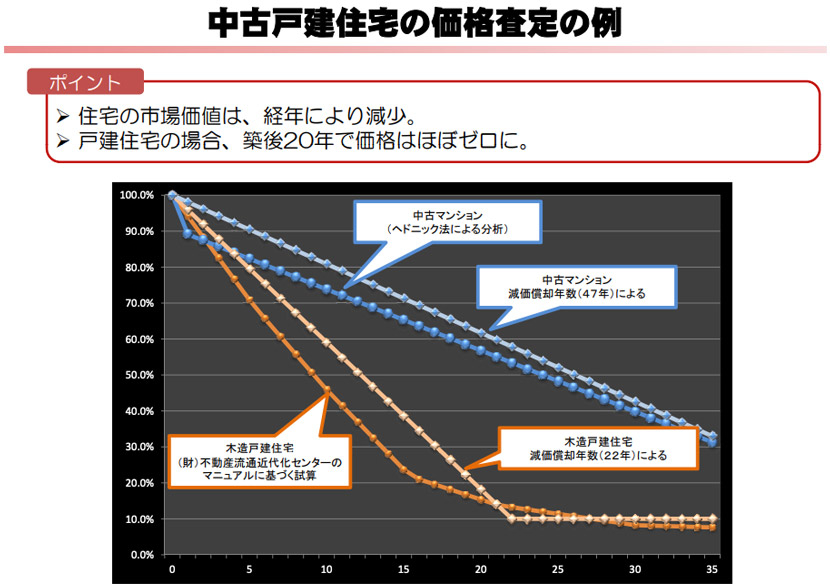

※引用:中古住宅流通、リフォーム 市場の現状|国土交通省次の表は、中古区分マンションの利回りの一例です。築年数が経過するにつれて、利回りも高くなっているのがわかります。

※引用:首都圏における収益不動産の動向 中古区分マンション ~当社取り扱い物件より~ |ノムコム・プロ

利回りが高くなりやすい中古物件ですが、建物の老朽化に伴う修繕費用が必要になったり、設備が古いため入居者を集めにくく空室リスクが高くなったりと、特有のデメリットがあるのも事実です。

このように、築年数によって利回りが高くなる場合もありますが、物件の持つさまざまな要因によって収益性が変わるため、物件の状態や将来の修繕費用、入居者の需要などを総合的に考えて投資すべきか判断することが大切です。

要素3.物件の構造

物件の構造も、利回りに影響を与える要素の一つです。一般的に、物件の構造は「木造」「鉄骨造」「RC造」の順で利回りが低くなります。この傾向が生まれる理由の一つに、建築費用の違いがあります。木造物件は、鉄骨造やRC造の物件と比べて建築費用を安く抑えられるため、同じ賃料でも利回りが高くなりやすいのです。

ただし、木造物件の多くは戸建てやアパートであり、鉄骨造やRC造の物件は大型のマンションなどが多いという特徴があります。そのため、利回りの最低ラインだけを基準にして木造物件と鉄骨造、RC造の物件を単純に比較しようとしても、そもそも物件の区分が異なるため適切な比較ができないことがあります。

不動産投資の利回りを良くする4つの改善ポイント

すでに不動産を所有している人で、利回りが相場の平均よりも低いと感じている場合は、次のような改善ポイントを確認してみてください。

【利回りを良くする改善ポイント】

1. 物件が地域のニーズに合っているか

2. 毎月かかる経費は高すぎないか

3. ローンを利用している場合、利息は多すぎないか

4. 毎月の家賃は低すぎないか

まずは、物件の立地や設備がその地域の入居者ニーズに合っているかをチェックします。もし、ニーズと合っていない場合は入居者のニーズを聞き取り、物件に反映できる点がないかを確認しましょう。

次に、毎月かかる経費を見直しましょう。経費が高すぎる場合、サービスの内容を精査してコストの最適化を図ることが重要です。毎月かかるコストには下記のようなものがありますので、高すぎないかチェックしてみてください。

● 管理費

● 修繕費

● 共有部分の水道光熱費

● 点検清掃費 など

また、ローンの金利が高い場合、利回りに大きな影響を与えます。金利の見直しや、繰り上げ返済などで金利負担を軽減できないかも検討してみてください。

さらに、家賃が周辺相場と比べて低すぎないかも重要なチェックポイントです。必要であれば、適正な家賃への改定を検討してみましょう。ただし、急激な家賃の引き上げは入居者の反発を招くおそれがあるので、慎重に行うことが大切です。

利回りの改善は一朝一夕では難しいため、長期的な視点を持って取り組むことが重要です。

利回りの重要度は投資の目的によっても異なる

投資の際にどのように収益を得るかによって、利回りの捉え方が変わってくる場合があります。不動産の投資で得られる収益は、次の2つです。

1. 不動産を売却した際の利益を得る(キャピタルゲイン)

2. 家賃収入を得る(インカムゲイン)

キャピタルゲインを狙う場合、物件の価値上昇に重点を置きます。そのため、物件価値が維持されやすい不動産を選ぶ傾向にありますが、このような物件は資産価値が落ちにくい反面、利回りが低くなる場合があります。このように、投資目的の違いによっても利回りの考え方は変わってくるため、利回りの最低ラインだけではなく自身の投資目的に合わせて物件を選ぶことが大切です。

また、節税目的で不動産投資を行う場合、本業の所得の黒字を不動産投資の赤字で打ち消す損益通算を狙うことがあります。しかし、この場合、利回りが低すぎてキャッシュフローが回らない物件を購入してしまうと、節税どころか本業の収入を圧迫してしまいかねません。

節税目的の投資であっても、物件の収益性をしっかりと見極め、自身の財務状況に無理のない範囲で投資を行うことが重要です。

不動産投資で節税する仕組みや税金のシミュレーションについて、下記の記事でまとめましたので併せてご覧ください。

不動産投資でサラリーマンは節税可能?仕組み&税金シミュレーション |ノムコム・プロ

まとめ:不動産投資の利回りの最低ラインは参考値

不動産投資における利回りの最低ラインは、物件の条件や社会情勢によって変化するものです。利回りに影響を与える要素には、次のようなものがあります。

【利回りに影響する要素】

1. 物件の立地

2. 物件の築年数

3. 物件の構造

不動産投資を進める際は、これらの要素について理解し、利回りやその他の判断材料なども総合的に判断して、自身の投資目的や資金状況に合わせた適切な物件を選ぶことが重要です。

不動産投資の方法や物件選びの際は迷うことも多くありますが、その場合は気軽に専門家に相談してみるのがおすすめです。経験豊富なプロの目線からのアドバイスによって、自分に合う物件と出会える確率が高まります。

当サイトを運営する野村不動産ソリューションズでは、投資用物件のご紹介をはじめ、資金調達や税務のご相談など不動産の購入または売却に幅広く対応しております。

「多様な情報ルート」と「経験豊富なスタッフ」を持つ野村不動産ソリューションズへは、下記のフォームからお気軽にご相談ください。