ノムコム60→ > 相続・贈与 > 相続税の知識 > 相続税はどのくらいかかるか

気になる相続税額は、いったいいくらぐらいになるのでしょうか。相続税の計算の仕組みについて見ていくことにしましょう。

遺産総額は、相続(遺贈を含む)及び相続時精算課税の適用を受けている人ごとに、被相続人から相続(遺贈を含む)したすべての財産を金銭で評価し、これを合計して求めます。なお、この時、非課税財産がある場合には、これを除きます。

非課税財産とは?

非課税財産とは以下のことを指します。

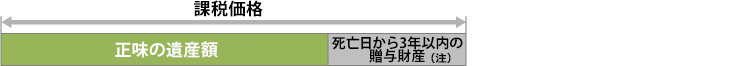

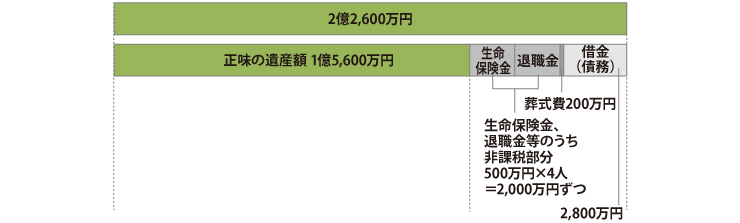

各人の遺産総額からその者が取得又は負担する被相続人の債務、葬式費用の額を差し引き、各人の正味の遺産額を算出します(赤字の場合は0となります)。

各人の正味の遺産額に、相続開始前3年内に被相続人から取得した贈与財産がある場合にその財産の価額を加え、各人の課税価格を計算します。

(注)2024(令和6)年1月1日以降は相続開始7年以内に贈与された財産が対象。1~3年以内になされた生前贈与についてはその財産の価額の合計額が、4~7年前になされた生前贈与についてはその財産の価額の合計額から100万円を控除した価額

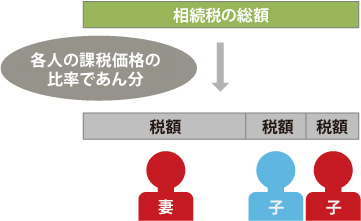

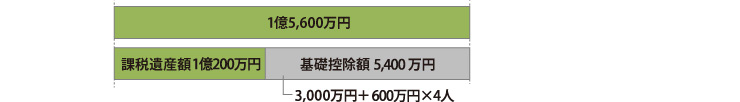

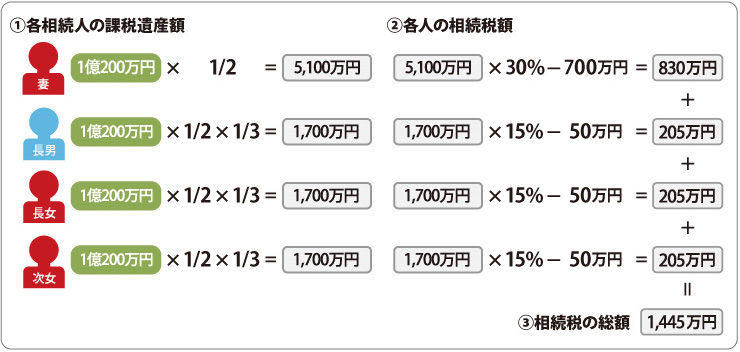

各人の課税標準を合計し、その合計額から基礎控除額を控除した残額(課税遺産総額)を、法定相続人が法定相続分に従って取得したものと仮定した場合における、各法定相続人の取得金額を算出し、これに対応する速算表の税率を乗じ計算した金額の合計額が、相続税の総額となります。

【基礎控除について】

3,000万円+600万円×法定相続人の数

※『法定相続人数」には相続放棄した人も含まれます。

妻と子供2人の場合

相続税の速算表

| 各相続人の課税遺産額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | ー |

| 1,000万円超~3,000万円以下 | 15% | 50万円 |

| 3,000万円超~5,000万円以下 | 20% | 200万円 |

| 5,000万円超~1億円以下 | 30% | 700万円 |

| 1億円超~2億円以下 | 40% | 1,700万円 |

| 2億円超~3億円以下 | 45% | 2,700万円 |

| 3億円超~6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

たとえば、3,000万円に対する税額は、

3,000万円×15%-50万円=400万円

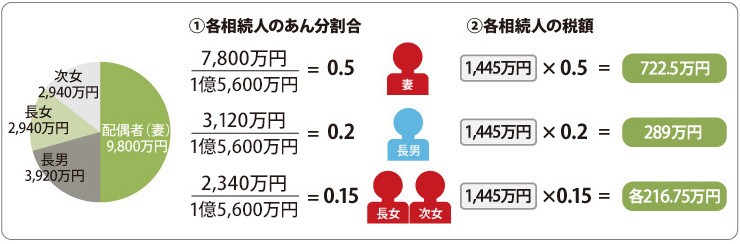

相続税の総額を各相続人が実際に取得した財産の課税価格の比率であん分して、各相続人の税額を算出します。

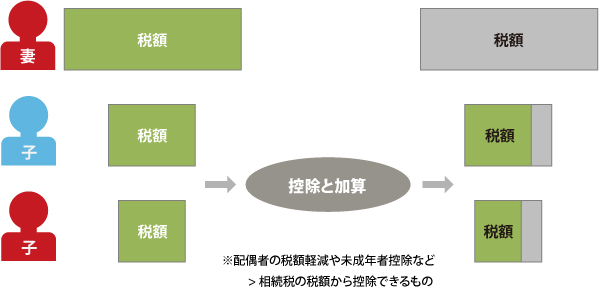

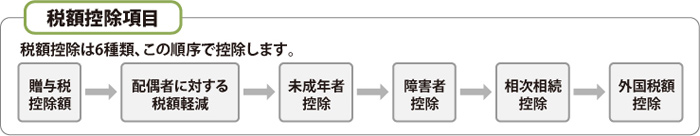

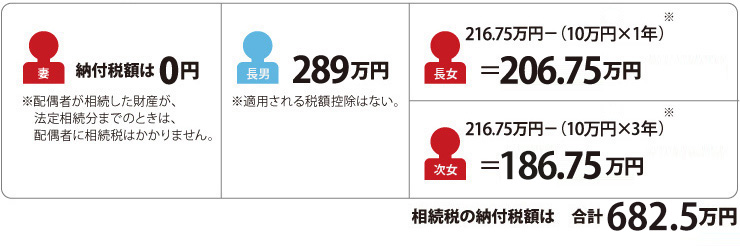

各相続人の税額から控除や加算を行って、実際に納付する税額を算出します。

被相続人の1親等の血族(父母、子、代襲相続人となった孫)又は配偶者以外の者が財産を取得した場合には、各相続人等の税額の20%を乗じ計算された金額を加算します。

主な対象者は祖父母、曾祖父母、兄弟姉妹、姻族、既に子が存命の場合における孫養子(この孫は代襲相続人に該当しないため)、友人など

相続開始の日前3年以内(2024(令和6)年1月1日以降は相続開始の日前7年以内)に、被相続人から贈与された財産は相続財産に加算されて、相続税の対象になりますが、すでに納付した贈与税額のうち、一定の金額が相続税額から控除されます。

下のa、bの算式で求められる金額のうち、少ない方の金額が税額から差し引かれます。

財産を取得した人が、法定相続人でかつ未成年者である場合には、その人が18歳に達するまでの年数(1年未満の端数があるときは1年)に10万円を乗じ計算した金額を税額から控除します。なお、既に控除された金額がある場合はその金額を控除した残額を控除します。

財産を取得した人が、法定相続人でかつ日本国内に住所のある障害者であるときは、85歳に達するまでの年数(1年未満の端数があるときは1年)に10万円(特別障害者は20万円)を乗じ計算した金額を税額から控除します。なお、既に控除された金額がある場合はその金額を控除した残額を控除します。

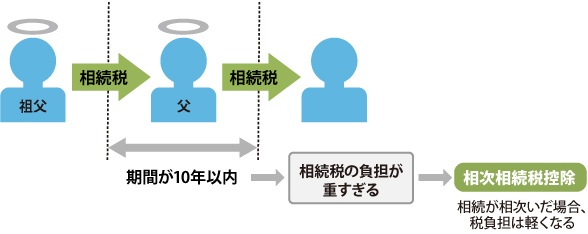

被相続人の相続開始前10年以内にその被相続人が相続により財産を取得し、相続税を支払っているような場合には、同一財産について相続税が二重にかかることになるので、相続税の一部を控除してもらえることになっています

外国にある財産を相続したような場合には、外国で支払った相続税は一定部分の金額が控除されます。

被相続人から贈与された相続時精算課税が適用される財産につき課せられた贈与税額がある場合には、その課せられた贈与税額を相続税額から控除し、控除しきれない金額がある場合には、還付を受けることができます。

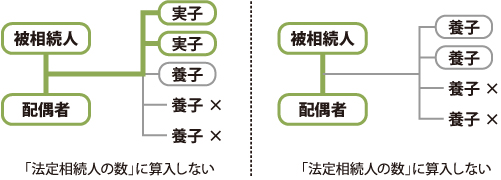

養子には人数制限があります

養子も民法上の法定相続人ですから、その数が多ければ多いほど、基礎控除、生命保険金や死亡退職金の非課税限度、相続税の総額を計算する場合に有利となります。しかし、養子については、次のように「法定相続人の数」が制限されていますので注意しなければなりません。

なお、民法に規定する特別養子縁組による養子となった者、被相続人の配偶者の実子で被相続人の養子となった者、代襲相続人は実子とみなされます。

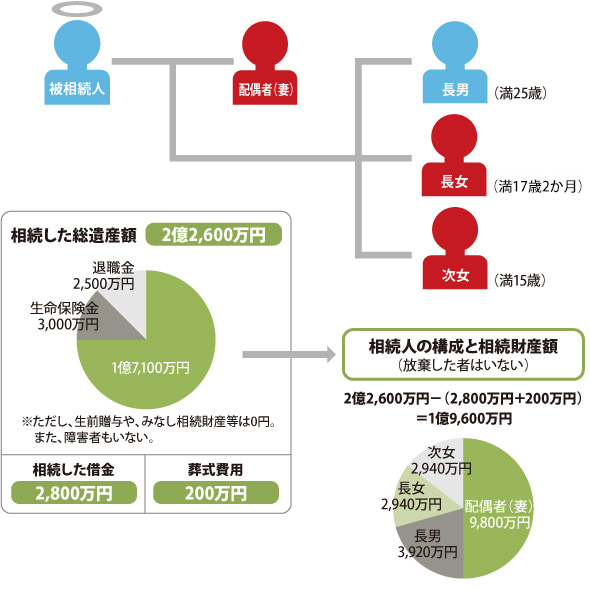

相続人の協議による場合の事例で実際に相続税の計算をしてみましょう!

前提:遺産分割協議より、妻は50%、長男は20%、長女次女はそれぞれ15%づつ取得することが決定した。

※本事例では、生命保険金、退職金の非課税部分は各相続人が取得する割合を使用しています。

実際の申告に当たっては、税理士にご相談されることをお勧めいたします。

これにより、被相続人が有していた本来財産1億7,100万円については、妻が8,550万円、長男が3,420万円、長女次女がそれぞれ2,565万円分を取得した。

生命保険料などのみなし財産5,500万円については、妻が2,750万円、長男が1,100万円、長女次女がそれぞれ825万円で取得し、これに係る非課税金額4,000万円について、妻は2,000万円、長男は800万円、長女次女はそれぞれ600万円とした。

被相続人が有していた債務や葬式費用3,000万円については、妻が1,500万円、長男が600万円、長女次女はそれぞれ450万円をそれぞれ負担した。

本事例においては、生前贈与がないため、課税価格は1億5,600万円となります。

相続税(総額)の早見表

| 遺産額 | 相続人 | ||||

|---|---|---|---|---|---|

| 配偶者だけ | 配偶者と 子供1人 |

配偶者と 子供2人 |

配偶者と 子供3人 |

配偶者と 子供4人 |

|

| 2億円 | 0 | 16,700 | 13,500 | 12,175 | 11,250 |

| 3億円 | 0 | 34,600 | 28,600 | 25,400 | 23,500 |

| 4億円 | 0 | 54,600 | 46,100 | 41,550 | 38,500 |

| 5億円 | 0 | 76,050 | 65,550 | 59,625 | 55,000 |

| 6億円 | 0 | 98,550 | 86,800 | 78,375 | 73,750 |

| 7億円 | 0 | 122,500 | 108,700 | 98,850 | 93,000 |

| 10億円 | 0 | 197,500 | 178,100 | 166,350 | 156,500 |

| 15億円 | 0 | 328,950 | 303,150 | 285,000 | 272,000 |

| 20億円 | 0 | 466,450 | 434,400 | 411,825 | 395,000 |

(単位千円)

※1:遺産額は基礎控除前の金額である

2:子供はいずれも成人に達しているものとした。

3:配偶者は、法定相続分を相続するものとした。

4:配偶者の税額からは、配偶者の税額軽減額が控除されている。

相続税を減らす生前の不動産対策コラム

<相続・贈与の内容について>

本コンテンツの内容は、2024年4月1日現在施行されている法令に基づき作成しました。

ご利用の際は、税理士・税務署等、適切な専門家にご確認のうえ判断いただくようお願いします。