ノムコム60→ > 相続・贈与 > 相続税の知識 > 資産の運用による方法

相続が発生して相続税の課説があれば、その税額を相続人が相続財産の中から負担することになります。「納税資金対策も賢い節税策」の1つといえるでしょう。あらかじめ、資産の運用を開始しておけば、相続税の納税資金源とすることもできます。

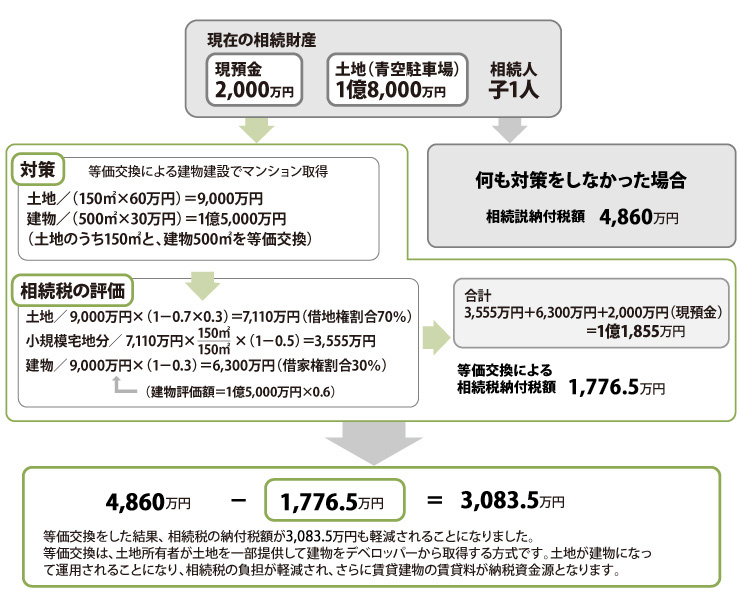

資産の運用方法によっては、財産の評価額を引き下げることも可能です。たとえば、マンションを未利用地の上に建てれば、貸家建付地等の評価滅特例を受けるとともに、その家賃収入が納税資金として利用できます。

生命保険へ加入

納税資金対策として考えておきたいのが、生命保険です。生命保険に加入することは、納税資金面以外にもメリットがあります。まず、保険料は金銭で支払われるため、払い込んだ保険料相当分だけ相続財産が減少し、相続税が少なくなります。もちろん、死亡後に支払われる保険金は相続財産に加えられますが、これは一定の金額までは相続税が非課税とされます。従って、生命保険契約には、納税資金の準備のほか、相続財産の減少、さらに非課税財産を利用した節税策にもなるというわけです。

生命保険料贈与

子への生命保険料贈与という方法もあります。その仕組は、父親が子供に現金を贈与し、子供はもらったお金で父親に保険をかけるというもの。そのメリットは大きく、子供の財産が合法的に増える一方で、父親の金融資産がその分だけ減り、しかも、死亡保険金は「みなし相続財産」に組み込まれないことが大きな長所となっています。

この場合に死亡保険金を受け取った場合の課税関係は、子の所得税の一時所得となります。父親の相続財産が減少し、子の所得税の計算では特別控除50万円や課税所得の1/2が使用できるため、トータルの税負担は軽減されることとなります。

また、子はもらったお金を保険料に充当することになるので、贈与した金銭を他に使用することがなく、無駄遣いの心配がないところもメリットと考えられます。

死亡保険金=「みなし相続財産」にならない

※この場合、父親は、子供が支払った保険料まで所得から控除しないように気をつけてください。贈与が認められなくなります。

相続税を減らす生前の不動産対策コラム

<相続・贈与の内容について>

本コンテンツの内容は、2024年4月1日現在施行されている法令に基づき作成しました。

ご利用の際は、税理士・税務署等、適切な専門家にご確認のうえ判断いただくようお願いします。