ここが変わる!住宅ローン減税改正のポイント(2022年度)

2022年03月02日

政府与党が「令和4年度税制改正大綱」を決定し、2022年から住宅ローン減税の控除率が引き下げられる見通しとなりました。従来の控除率は1%でしたが、金利低下が進んで1%を下回る住宅ローンが増えたため、最近では住宅ローン減税による控除額が支払った利息を上回るケースが生じていました。

このように減税どころか住宅ローンを借りることによって実質的に利益が生じる「逆ザヤ」の状態になっていたことが今回の改正の背景にあると言われています。

具体的に制度がどのように変わるのか、そしてそれによってどのような影響が生じるのかについて解説します。

そもそも住宅ローン減税とは

住宅ローン減税とは、住宅ローンによる金利負担を軽減するために、年末の住宅ローン残高の1%を所得税(一部、翌年の住民税)から、最大10年間(消費税が10%に引き上げられたことによる負担増を軽減するために一定条件に該当する場合は13年間)にわたって控除する制度です。

住宅ローン減税が受けられるのは年間所得が3,000万円以下の人で、控除対象となる住宅ローン残高にも上限があり、新築住宅や消費税率10%が適用される住宅の場合は4,000万円(認定住宅の場合は1,000万円上乗せ)、売主が個人の中古住宅については2,000万円が上限です。

たとえば新築住宅を購入して年末の住宅ローン残高が4,000万円以上ある場合、上限額である4,000万円の1%にあたる40万円が税額控除で還付されます。控除期間は原則10年ですから、最大控除額は400万円(40万円×10年間)です。なお、消費税10%が適用される場合は控除期間が13年になりますが、11~13年目の控除額は3年間の総額で最大80万円です。

一方で最近では変動金利だと0.4%台の住宅ローンも珍しくありません。4,000万円の0.4%は16万円なので、40万円の控除を受けると実質的に利益が生じることになってしまいます。これが前述した「逆ザヤ」問題で、今回の改正の要因とされています。

なお、住宅ローン減税を受けるためには1年目は確定申告をする必要がありますが、2年目以降は年末調整で控除を受けることが可能です。

図表1)従来の住宅ローン減税(2021年末まで)

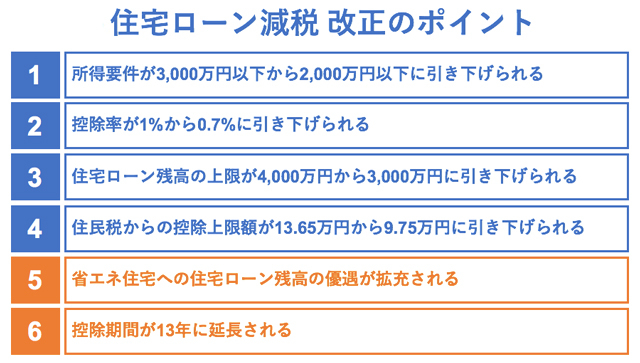

住宅ローン減税改正のポイント

それでは今回の改正によって住宅ローン減税はどのように変わるのでしょうか。主な改正のポイントは次のとおりです。

図表2)住宅ローン減税 改正のポイント

(1)所得要件が3,000万円以下から2,000万円以下に引き下げられる

今回の改正で所得制限が3,000万円から2,000万円に引き下げられるため、年収から給与所得控除や特定支出控除等を差し引いた所得金額が2,000万円を超える場合は住宅ローン減税が受けられなくなります。

(2)控除率が1%から0.7%に引き下げられる

前述のとおり、金利低下により住宅ローン減税による「逆ザヤ」が生じていたため、控除率が1%から0.7%に引き下げられることになりました。年末の住宅ローン残高が3,000万円の場合、改正前の控除率1%であれば30万円の還付が受けられますが、0.7%になると21万円しか控除されないことになります。

(3)住宅ローン残高の上限が4,000万円から3,000万円に引き下げられる

これまで4,000万円とされていた控除の対象となる住宅ローン残高の上限が、2022年・2023年に居住開始した場合は3,000万円に、2024年・2025年に居住開始した場合は2,000万円に引き下げられます(新築住宅の場合)。

(2)の控除率の引き下げと合わせて考えると、年間の最大控除額は4,000万円×1%=40万円から3,000万円×0.7%=21万円に下がることになります。高額な住宅ローンを組む人にとってはそれなりに大きなインパクトがありますが、一方で下記(5)のとおり省エネ住宅への優遇が拡充されます。なお、一般中古住宅の限度額は2,000万円です。

(4)住民税からの控除上限額が13.65万円から9.75万円に引き下げられる

所得税から控除しきれない場合、翌年の住民税からも控除を受けることができますが、その上限が前年課税所得の7%(最大13.65万円)から前年課税所得の5%(最大9.75万円)に引き下げられます。

(5)省エネ住宅への住宅ローン残高の優遇が拡充される

前述のとおり控除対象となる住宅ローン残高の限度額は引き下げられますが、一方で一定の「省エネ住宅」への優遇は拡充されます。「認定住宅」であれば最大5,000万円、「ZEH水準省エネ住宅」は最大4,500万円、「省エネ基準適合住宅」は最大4,000万円まで、控除の対象となります。

国土交通省の資料によると2019年度の新築住宅の省エネ基準適合率は81%なので、新築住宅の多くは優遇の対象になると考えられます。なお、中古住宅で認定住宅等の場合の限度額は3,000万円です。

(6)控除期間が13年に延長される

従来の控除期間は原則10年で、消費税10%の緩和措置として一定条件のもと3年延長が認められていましたが、改正後は認定住宅等もしくは新築で2022年・2023年に居住開始する場合は控除期間が13年に延長されます。

以上をまとめると次の表のようになります。

図表3)2022年度 税制改正大綱の改正内容

住宅ローン減税の改正による影響を確認

まず最も影響があるのは所得要件の引き下げの対象になる所得金額2,000万円超3,000万円以下の人です。従来なら住宅ローン減税が受けられたはずなのに、今回の改正によって対象から外れるため、最大で455万円(認定住宅5,000万円×0.7%×13年間)の機会損失になります。

次に3,000万円を超える住宅ローンを組む人は控除対象となる借入限度額の引き下げによる影響を受けることになります。従来の限度額は4,000万円だったので、その差は1,000万円。0.7%の控除率を当てはめると1年当たり最大7万円のマイナスになります。ただし、その一方で省エネ住宅への優遇が拡充されるため、実際にデメリットが生じる人はそれほど多くはないかもしれません。

さらに今回の改正でポイントとなるのは、2022年・2023年と2024年・2025年で、控除対象となる住宅ローン残高や控除期間が変わることです。新築の認定住宅等の場合、2022年・2023年の借入限度額は4,000万円~5,000万円ですが、2024年・2025年は3,000万円~4,500万円に下がります。またそれ以外の住宅は2022年・2023年は3,000万円、2024年・2025年は2,000万円となり、控除期間も2022年・2023年は13年ですが、2024年・2025年になると10年に短縮されます。

そのため「家を買うなら2023年までに買った方がよい」と考える人も出てくると思います。確かに間違ってはいませんが、ぎりぎりのタイミングになって住宅ローン減税のために焦って購入を急ぐとあとになって後悔することになりかねません。住宅購入を今年以降に考えている人は物件探しや住宅ローンの検討は余裕をもって早めに始めておいた方がよいかもしれません。

住宅ローン減税の改正はデメリットばかりとは限らない

住宅ローン減税はその人が支払うべき所得税および一部住民税から控除される制度です。税額が低くて控除しきれなかったとしても、そのぶんお金をもらえるわけではありません。したがって所得がそれほど高くない人はそもそも控除枠を最大限活用していない場合もあり、控除率が1%から0.7%に引き下げられてもその影響は小さい可能性があります。

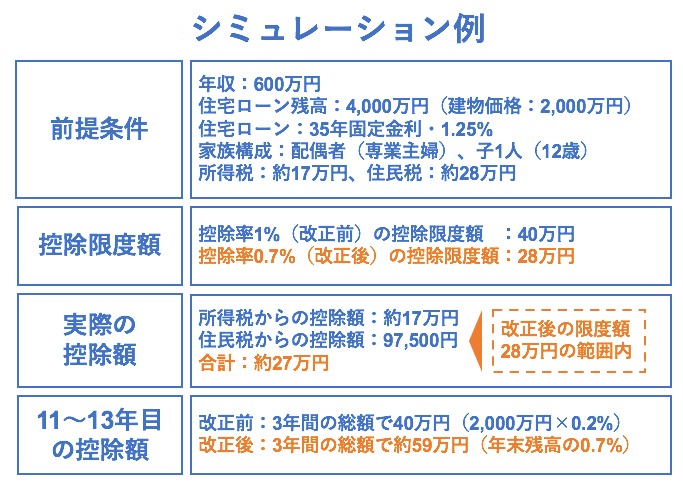

たとえば年収600万円、家族構成は専業主婦の配偶者と子1人(12歳)のケースで試算すると、所得税は約17万円、住民税は約28万円です。この人が省エネ基準適合住宅を新築して年末の住宅ローン残高が4,000万円以上あった場合、控除率が1%であれば控除額は40万円ですが、0.7%になると28万円になってしまいます。

ところがこの人の所得税はそもそも17万円です。所得税から控除しきれない場合は翌年の住民税から控除を受けることができますが、改正後に住民税から控除できるのは最大97,500円です。したがって実際に受けられる控除額は約27万円で、改正後の控除額28万円の範囲内のため、改正前後の控除額に変化はないのです。

一方で控除期間は13年に延長されます。従来の住宅ローン減税では11年目から13年目の控除額はよほど住宅ローン残高が少なくなっていない限り、3年間の総額で建物取得価格の2%(上限80万円)でした。仮に4,000万円の住宅ローンでそのうち建物価格が2,000万円であれば、11年目から13年目の控除額は3年間の総額で40万円(2,000万円×2%)です。

しかし改正後は年末の住宅ローン残高の0.7%が3年間控除されます。たとえば35年固定金利1.25%で4,000万円の住宅ローンを借り入れた場合、11年目の残高は約2,900万円、12年目は約2,800万円、13年目は約2,700万円なので、控除額はそれぞれ20.3万円、19.6万円、18.9万円となり、合計は約59万円と従来よりも控除額は大きくなります。このように高所得層以外ではトータルで見ると必ずしもデメリットばかりとは限りません。

図表4)改正前後のシミュレーション例

※ここでの試算はあくまで参考例です。実際の税額は家族構成や適用される控除によって異なりますので、個々のケースにおける具体的な金額については個別にご確認ください。

まとめ

ここまで確認してきたように、住宅ローン減税の改正による影響は所得や住宅ローンの借入額、取得する物件の省エネ性能や取得のタイミングなどによって違ってきます。

ただし、住宅ローン減税はあくまで税金の優遇制度に過ぎず、住宅ローン減税のために家を購入するわけではありません。何より大切なことは無理なく、理想の住まいを見つけることであることは忘れないようにしたいところです。

ファイナンシャルプランナー(AFP認定者)、企業年金管理士(確定拠出年金)

1977年広島県生まれ。大学卒業後、医療機器メーカー・エアライン系商社で海外営業として勤務した後、ファイナンシャルプランナーに転身。

生活に関わるお金の不安を解消し、未来に希望をもって暮らしていくためのお手伝いをする「生活設計のコンシェルジュ」として相談業務や執筆業務に従事。

企業や学校での講演・セミナーにも年間100回以上登壇しており、これまでの延べ聴講者数は2万人を超え、わかりやすい説明が好評を得ている。

連載バックナンバー生活設計コンシェルジュ 長尾真一がやさしく解説!今、押さえたい住宅ローン活用術

- 2024/04/17

- 2024/03/13

- 2024/02/07

- 2024/01/10

- 2023/12/06

本コラムは、執筆者の知識や経験に基づいた解説を中心に、分かりやすい情報を提供するよう努めております。掲載内容については執筆時点の税制や法律に基づいて記載しているもので、弊社が保証するものではございません。

住宅ローン新着コラム

-

毎月の返済額、返済総額、借り換え、賃貸とマイホームの比較、

繰上げ返済額をシミュレート。

住宅ローンの知識

提供:イー・ローン

2025年05月02日 現在

提供:イー・ローン

投資用・事業用不動産サイト ノムコム・プロ

投資用・事業用不動産サイト ノムコム・プロ