人生100年時代、ライフステージ別(年代別)に考える住宅購入プラン

2021年10月11日

住宅を購入するタイミングは人によってさまざまですが、いつがベストのタイミングなのか悩む人も少なくありません。しかしながらこれには正解はなく、若いうちに早く購入した方がいいとも、40代になってからでは遅すぎるとも言えません。

とはいえ人生100年時代と言われる今、長い人生を見据えて将来起こりうる変化やリスクを見据えておくことが大事であることは変わりないでしょう。そこでライフステージ別(年代別)に住宅購入におけるメリットや注意点などを整理してみたいと思います。

20代の住宅購入

若いうちに住宅を購入するメリットとしては住宅ローン返済期間に余裕があることと、団信(団体信用生命保険)に加入しやすいことが挙げられます。

たとえば25歳で住宅ローンを借り入れると、35年ローンを組んでも完済するのは60歳で、退職までに住宅ローンを完済することができます。退職後に住宅ローンを残さないことは、ライフプランを考える上で安心できる要素になります。また一般的に病気などのリスクは年齢とともに上昇するので、若いうちは健康状態が良好な可能性が高く、団信にも問題なく加入できる場合が多いのです。

一方でデメリットとしては年収がまだそれほど高くなく、その分借りられる金額が限定的になることがあります。もちろん夫婦共働きの場合は収入合算すれば若くても借入可能額は大きくなりますが、その場合は後述するようにその後の働き方や価値観の変化に注意が必要です。

特にDINKsの場合に注意したい点

第一子が生まれていない共働き夫婦(DINKs)の場合は若くても生活に余裕があるため、借入額も大きくなりがちです。また仕事が中心の生活をしていると職場に近い都心の高層マンションなどに目が行く傾向があります。

しかしながら子どもが生まれると休職をしたり、働き方に変化が生じたりして収入が減る可能性もあります。また仕事中心から子ども中心に価値観が一変することも少なくありません。

そうすると子育て環境や子どもの教育(学区や地域の安全性など)が最優先になり、結果的に早くに住宅を購入したことを後悔するケースもあります。若いということはそれだけ生活に変化が生じる可能性が高いということも念頭に置いておく必要があります。

30代の住宅購入

30代になると20代の頃に比べて年収も上がりますし、キャリア観やライフプランもある程度定まってきて、将来への見通しも立てやすくなるので、20代よりも安心して住宅ローンを組むことができるようになるでしょう。

35歳で35年ローンを組めば完済するのは70歳になりますが、繰り上げ返済を計画的に進めていけば65歳で完済することも可能でしょうし、無理をして高額な物件に手を出さなければ当初から25年、30年の住宅ローンを組んで65歳までに完済することもできます。そういう意味で、30代は収入と返済期間のバランスが一番いいタイミングと言えるかもしれません。

ただし、30代で安心して住宅ローンを組むためには、20代のうちから計画的に頭金などを準備しておくことが大切です。頭金なしのフルローンや、諸費用も含めた「物件価格を上回る借入」をすることもできますが、その場合はローン残高が住宅の資産価値を上回るオーバーローンになりやすいので注意が必要です。また最近は30代ぐらいで転職したり、起業したりする人も増えていますが、転職や独立の直後は住宅ローンの審査において不利になる場合があることも心に留めておく必要があります。

40代以降の住宅購入

40代以降に住宅を購入する場合、住宅ローンを完済する年齢には注意が必要です。住宅金融支援機構が取り扱っている長期固定型住宅ローンのフラット35の場合、完済時の年齢は80歳まで設定することができるので、40代前半であれば35年ローンを組むことが可能です。

住宅ローンの期間を長くした方が月々の返済額は少なくなるので、とりあえず目先の返済額を抑えようとしてできるだけ長期の住宅ローンを組む人も少なくありません。しかし住宅ローンが組めたとしても、本当に退職後も返済していけるのか、あるいは繰り上げ返済で返済期間を短縮することが現実的に可能かどうか、よく考えておく必要があります。

もちろん、若い頃から計画的に貯蓄をして頭金を多く用意すれば、45歳でも20年ローンで退職時までに完済することもできます。準備さえできていれば年齢は必ずしもデメリットにはなりません。40代になれば30代よりもさらに収入が増えている人も多いですし、キャリアや子どもの教育など将来予測も立てやすくなる点はメリットにもなります。また40代で新築住宅を購入する場合、20代で購入する場合に比べるとリタイヤ時点での築年数が浅くなり(例:65歳定年時、25歳で購入した家は築40年になっているが、45歳で購入した家なら築20年)、老後に掛かる修繕費用などが少なくて済む可能性も高くなります。

ただし、40代ぐらいになると持病を持つ人も増えてきます。健康状態や病歴によっては団信に加入できず、住宅ローンが組めない可能性があります。その場合には、一般の団信より加入条件が緩和されたワイド団信であれば加入できる場合もありますが、その分金利が上乗せされます。

またフラット35であれば団信加入は任意なので団信に加入せず住宅ローンを組むことができますが、団信に加入しないということは万一のときにも債務がなくならず、遺族が返済義務を負うようになることには注意が必要です。

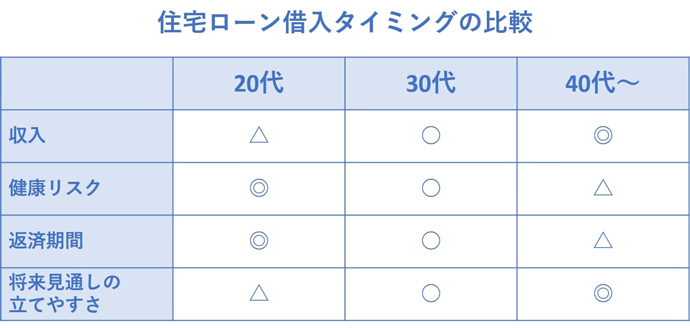

以上、年代別に住宅購入のタイミングを比較すると図表1のようになります。

図表1) 住宅ローン借入タイミングの比較

住宅は一生に一度の買い物とは限らない

人生100年時代と言われる今、住宅は一生に一度の買い物とは限りません。仮に20代で購入した場合は100歳まで70年以上ありますが、70年間同じ家に住むことが想像できるでしょうか。

また歳をとると若い頃とは住宅に対するニーズが変化することもあります。都会に住む人の中には退職を機に田舎に移住して新しい生活を始める人もいますし、逆に郊外の広い一軒家から生活に便利な駅前のマンションに引っ越す人もいます。

長い人生で生活にどんな変化が起こるか分かりません。もしかしたら住宅を買いかえたり、あるいは持ち家から賃貸に住みかえたりする可能性があることも想定しておいた方がよいのかもしれません。

そう考えるのであれば、退職後も住宅ローンを支払い続けないといけなくなったり、退職金を住宅ローンの返済で使い果たしてしまったりすることは避けたいところです。

老後はリバースモーゲージという選択肢も

老後の生活を考える上で「リバースモーゲージ」という選択肢もあります。リバースモーゲージとは自宅を担保に金融機関からお金を借り入れ、生存中は利息のみを支払って、死亡後に担保の自宅を売却することによって借入金を返済する融資制度です(図表2)。

生存中は自宅に住み続けて借り入れたお金は生活費として使うこともできますし、住みかえ資金に充てることもできます。人生100年時代において老後資金を確保する手段として注目されています。

図表2)リバースモーゲージとは

ただし、注意すべき点もあります。何より注意したいのは担保価値には定期的に見直しがあるため、自宅の評価額が下がれば融資限度額が引き下げられて、借入残高のうち限度額を上回る部分を繰り上げ返済しないとけなくなる可能性があることです。

そうなることを避けるためには融資限度額ぎりぎりではなく、限度額より少なめに借りておいた方がよいでしょう。また変動金利であるため、金利が上昇すれば毎月の利息支払額が上がってしまう可能性があることと、長生きをすれば融資額を使い切ってしまう可能性があることにも注意が必要です。

まとめ

生き方が多様化した現在は、キャリアアップやキャリアチェンジのために転職を複数回する人も珍しくありませんし、結婚や出産のタイミングも人や家庭によってさまざまです。したがって住宅購入も皆が同じである必要はありません。

家は人生の中でも長い時間を過ごす場所であり、くつろぎや家族の思い出を作る大切な場所であるからこそ、長い人生を見据えながら、自分に合ったタイミングで、自分に合った住宅を手に入れることが一番です。今回のコラムもその参考にしていただければ幸いです。

ファイナンシャルプランナー(AFP認定者)、企業年金管理士(確定拠出年金)

1977年広島県生まれ。大学卒業後、医療機器メーカー・エアライン系商社で海外営業として勤務した後、ファイナンシャルプランナーに転身。

生活に関わるお金の不安を解消し、未来に希望をもって暮らしていくためのお手伝いをする「生活設計のコンシェルジュ」として相談業務や執筆業務に従事。

企業や学校での講演・セミナーにも年間100回以上登壇しており、これまでの延べ聴講者数は2万人を超え、わかりやすい説明が好評を得ている。

連載バックナンバー生活設計コンシェルジュ 長尾真一がやさしく解説!今、押さえたい住宅ローン活用術

- 2024/04/17

- 2024/03/13

- 2024/02/07

- 2024/01/10

- 2023/12/06

本コラムは、執筆者の知識や経験に基づいた解説を中心に、分かりやすい情報を提供するよう努めております。掲載内容については執筆時点の税制や法律に基づいて記載しているもので、弊社が保証するものではございません。

住宅ローン新着コラム

-

毎月の返済額、返済総額、借り換え、賃貸とマイホームの比較、

繰上げ返済額をシミュレート。

住宅ローンの知識

提供:イー・ローン

2025年05月02日 現在

提供:イー・ローン

投資用・事業用不動産サイト ノムコム・プロ

投資用・事業用不動産サイト ノムコム・プロ