「インフレ対策としての持ち家」という考え方

2022年04月06日

最近、経済ニュースなどで「インフレ」という言葉を聞くことが多くなってきました。コロナ禍において各国政府は積極的な財政出動を行いましたが、その反面でインフレ懸念が高まってきており、実際に米国では2021年12月の消費者物価指数が前年同月比で7.0%も上昇しています。

日本ではいまだに脱デフレの途中という状況ですが、長期的には悪いインフレを懸念する声もあります。もし将来的に急激なインフレが起きる可能性があるとすれば、市場に応じて賃料が変わりやすい賃貸住宅はリスクが高く、逆に持ち家はインフレ対策として有効という考えもあります。そこで今回はインフレと住宅の関係について解説します。

インフレとは

インフレとは「インフレーション」の略で、物価が上がることをいいます。つまり今まで100円で買えたものが200円出さないと買えなくなるといったことであり、物価が上がれば同じ金額で買えるものが少なくなります。したがって「モノの値段が上がる」(インフレ)ということは、逆に言えば「お金の価値が下がる」という意味にもなるのです。

ただし、インフレは必ずしも悪いものではなく、適度な物価上昇は「企業の売上向上⇒賃金アップ」と経済の拡大につながるので「良いインフレ」とも呼ばれます。しかしながら景気後退と物価上昇が同時に進行したり(これを「スタグフレーション」といいます)、あるいは短期間のうちに急激な物価上昇が起こったり(これを「ハイパーインフレ」といいます)すると、資産や家計も大きな影響を受けることになります。

未来のことは誰にも分かりませんが、日本は少子高齢化で経済が縮小する一方で膨大な政府債務を抱えており、経済の専門家の中にも「日本は今後スタグフレーションに陥る可能性がある」、あるいは「長期的にはハイパーインフレが起きる可能性も否定できない」と警鐘を鳴らす人もいます。

なぜ持ち家はインフレに強いのか

インフレとは「物価上昇=お金の価値の下落」なので、急激なインフレが起きるとまず影響を受けるのは現金資産です。たとえば物価が2倍に上昇すれば、お金の価値は1/2に下落するということなので、もし長年かけて貯めた1000万円を自宅の金庫に置いていたら、せっかく貯めたその1000万円が額面はそのままでも実質的な価値としては500万円分に下がってしまうことになります。

逆にインフレに強い資産とされているのが、金(ゴールド)などの現物資産、株式、そして不動産です。物価が上昇すればこれらの資産もその値段が上がるので、インフレの影響を受けにくいのです。

また不動産を購入するときに多くの人は住宅ローンを組みます。住宅ローンは借金ですが、インフレによってお金の価値が下がるということは借金も実質的に少なくなるということになります。特に固定金利であれば、仮に物価上昇に合わせて世の中の金利が上昇したとしても利息負担は増えません。もし物価が2倍に上昇すれば何もせずとも借金が半分に減るようなものです。したがって理屈の上では現在のような低金利のときに固定金利で住宅ローンを組んで不動産を所有することはインフレ対策になるということなのです。

一方で賃貸住宅の場合は物価が上昇すれば家賃も上がります。もちろん収入がある場合は物価上昇に合わせて収入も増えるはずですが、リタイアしたあとにインフレが起きてしまうと、それまでに貯めたお金の価値が下がってしまうので、インフレによって生活が苦しくなる可能性があります。このようにインフレと住まいは実は密接につながっているのです。

図表2)インフレと不動産の関係

日本でインフレは起きるのか?

インフレとは逆に物価が下がることを「デフレ」(=デフレーション)といい、日本は1990年代半ばから長くデフレの状態が続いており、日本経済が停滞した原因ともいわれてきました。

物価が下がると聞くと「それはいいことでは?」と思ってしまいそうですが、モノの値段が下がるということは企業にとっては売上が減るということでもあり、ひいては労働者の賃金が上がらないということにもつながります。実際に日本の平均給与は1990年代よりも下がったままの状態が20年以上続いています。

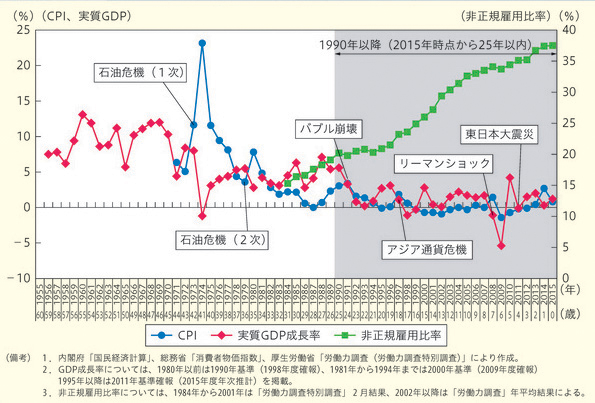

ではデフレが続く日本でインフレが起きることはないのでしょうか。確かにこれだけ長くデフレが続くとなかなか実感が沸かないかもしれません。しかし、過去をさかのぼると日本でもインフレはありました。第1次オイルショック(石油危機)が起きた1973年の消費者物価指数は前年比+11.7%、翌74年は23.2%と急激に物価が上昇しています(図表3の青線CPI部分参照)。また第二次世界大戦直後の日本では、戦争で経済が疲弊した上に巨額の財政支出が必要となり、なんと1945年から1949年までの4年間で卸売物価は70倍に上昇したそうです。

図表3)実質GDP成長率、消費者物価指数(CPI、前年比)、非正規雇用比率の推移 (出典:消費者庁 )

(出典:消費者庁 )

さすがに今の日本が戦争になることはあまり考えられないかもしれませんが、巨大地震のリスクはあります。政府は今年1月、南海トラフで今後40年以内にマグニチュード8~9級の地震が発生する確率を「90%程度」に引き上げました。南海トラフ地震は東日本大震災をはるかに上回る被害が想定されており、もし現実になれば日本経済は大打撃を受け、復興財源のためにさらに巨額の国債発行を余儀なくされるかもしれません。

しかし、すでに1,000兆円を超える政府債務を抱える日本でそのようなことが起これば、日本の財政に対する信認がますます下がって、外国人投資家によって国債や日本円が大量に売られ、為替が急激な円安になるというシナリオが考えられます。エネルギーや食料品をはじめ多くのものを輸入に頼っている日本にとって円安は物価上昇につながるため、急激なインフレが起こる可能性も否定はできないのかもしれません。

不動産市況や実需要への注意も必要

持ち家が賃貸住宅よりもインフレに強いのは確かですが、とはいえ不動産の価値は物価水準だけで決まるわけではありません。そのときの景気や不動産独自の市況によってもマンション価格や土地価格は大きく変わります。

たとえばバブル期の1988年、東京圏の住宅地の公示地価は対前年比でなんと68.6%も上昇し、大阪圏でも48.6%上昇しました。一方で同じ年の全国消費者物価指数は対前年比0.7%しか上がっておらず(図表3の青線CPI部分参照)、東京都区部に限っても対前年比1.0%で、インフレと呼ぶ状況ではありませんでした。リーマンショック前の2006年~2007年にも公示地価は再び上昇しましたが、そのときもデフレ経済が続いており、物価はほとんど上がっていません。このようにバブルとインフレは別で、不動産の価値は必ずしも物価の動きと一致するわけではありません。

また少子高齢化が進み、空き家が大きな問題になっている日本においては、それぞれの物件の立地や需要によって価値が分かれていくと考えられます。つまり不動産バブルとは逆で、インフレで物価が上昇しても、物件によってはそれ以上に市場価値が大きく下がる可能性もあるということです。したがって特に将来的に売却や住みかえの可能性を想定する場合は、どの物件でもインフレ対策になるとは限らないという点には注意が必要です。

まとめ

今すぐに急激なインフレが起きるような状況ではなさそうですが、最近は原油や原材料の高騰により、ガソリン価格や食品、その他さまざまな製品で値上げが続いています。インフレと住宅の関係を知っておくと、住まいや住宅ローンの考え方も少し違って見えてくるかもしれませんのでご参考にしてください。

ファイナンシャルプランナー(AFP認定者)、企業年金管理士(確定拠出年金)

1977年広島県生まれ。大学卒業後、医療機器メーカー・エアライン系商社で海外営業として勤務した後、ファイナンシャルプランナーに転身。

生活に関わるお金の不安を解消し、未来に希望をもって暮らしていくためのお手伝いをする「生活設計のコンシェルジュ」として相談業務や執筆業務に従事。

企業や学校での講演・セミナーにも年間100回以上登壇しており、これまでの延べ聴講者数は2万人を超え、わかりやすい説明が好評を得ている。

連載バックナンバー生活設計コンシェルジュ 長尾真一がやさしく解説!今、押さえたい住宅ローン活用術

- 2024/04/17

- 2024/03/13

- 2024/02/07

- 2024/01/10

- 2023/12/06

本コラムは、執筆者の知識や経験に基づいた解説を中心に、分かりやすい情報を提供するよう努めております。掲載内容については執筆時点の税制や法律に基づいて記載しているもので、弊社が保証するものではございません。

住宅ローン新着コラム

-

毎月の返済額、返済総額、借り換え、賃貸とマイホームの比較、

繰上げ返済額をシミュレート。

住宅ローンの知識

提供:イー・ローン

2025年05月02日 現在

提供:イー・ローン

投資用・事業用不動産サイト ノムコム・プロ

投資用・事業用不動産サイト ノムコム・プロ