変動金利は金利上昇期の行動を決めて利用しよう

2016年10月05日

第1回のコラム「住宅ローンやってはいけないNG集<借入時編>」の中で「付き合い方を決めずに変動金利で借りるのはNG」という項目がありました。今回は、その内容について解説します。

半数超が変動金利で借りている?

2015年9・10月に住宅ローンを借りた人に対して、住宅金融支援機構が行った「民間住宅ローン利用実態調査」によると、変動金利の利用者は51.2%と半数以上でした。全期間固定金利型は28.1%、固定金利期間選択型は20.7%となっています。

これを最後に、機構は「金利タイプ別利用状況」の公表を廃止したためその後のデータはありませんが、2016年2月に日銀による「マイナス金利政策」が導入されて以降、住宅ローン金利が低下傾向にあるため、変動金利の利用が増えていることはあっても、減っていることはないのではないでしょうか。

しかも、日銀がマイナス金利政策をさらに進める可能性もあり、「とりあえず変動金利で様子を見よう」という人も少なくないでしょう。「もっと金利は下がる」と考える人にとって変動金利を利用する合理性はありますし、今の金利をほぼ最低水準と捉えるのであれば、低い金利をずっと固定できる固定金利型で借りるのが合理的です。「フラット35」の条件に合えば一定期間▲0.3%の優遇を受けることも可能です。考え方次第で選択は異なります。

変動金利の特徴を知っておく

変動金利型でも例外的に半年ごとの金利見直し時に返済額が変わるタイプもありますが、ここでは一般的な変動金利型を前提に話を進めていきます。

変動金利を利用している、あるいはこれから利用するという方の場合、次のような特徴を頭に入れて付き合う必要があります。まずは、「知っている」という項目にチェックを入れてみてください。変動金利はこれにすべてチェックが入る状態で利用したいものですね。

|

<最低限、押さえておくべき変動金利型の特徴>

|

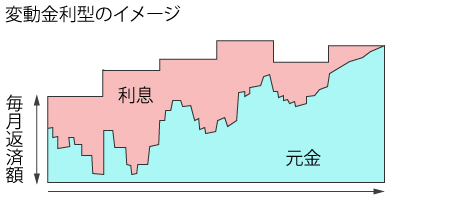

「金利が上昇すると返済額の中で元金返済と利息返済の割合が変わる」という点に少し説明を加えておくと、次のようになります。3,000万円を、期間30年、変動金利当初0.875%、ボーナス払いなしで借りた場合、返済額は94,779円です。この「毎月の返済額」は5年間変わりませんが、実は半年に1回の金利見直しで、返済額の内訳は変わっているのです。

1年後の見直しの際に金利が1%上がったとすると、返済額は同じでも利息の割合が増えます。金利がさらに上がり続けると最後は返済が利息だけになったり、それでも払えなければ「未払利息」が発生する可能性もあります。特に、当初の金利が低くて返済額が抑えられていて、その後金利が上がり続けた場合などに起こりやすい現象ですので注意が必要です。

ちなみに、未払利息が発生したときは、未払利息の分を加算して返済する方法や、最終回などに一括で支払う、返済額は変わらないものの未払利息分から優先的に支払う、といった方法があります。

変動金利で借りるならスタンスを決めておく

さて、金利は下がることもあれば上がることもあります。変動金利型の住宅ローンを利用する際には、金利が動いたときにどう行動するか、借りた段階でスタンスを決めておく必要があります。急な変動があったときに慌てないようにするためです。

<金利が下がっているとき>

変動金利で借りていて金利が下がることはメリットです。マイナス金利政策が拡大することがあれば、固定金利型を含めさらに金利が下がることがあるかもしれません。適用金利は半年に1回見直されます。適用金利が下がっても、5年間は返済額は変わらないため、月返済額の中の金利分が減り、元金の返済が進みます。

<金利が上がり始めたとき>

問題は金利が上がったときです。現在の環境では、金利が上がることは考えにくいですが、20年、30年と長期で返済する間にはいつか金利が上がる時期も来るでしょう。そんなときの対処法を、できるだけ具体的に決めておく必要があります。選択肢は同じく3つです。

1・固定金利に借換える

まだ金利が下がるかもという期待がある中、とりあえず変動金利で借りて、「金利が上がり始めたら固定金利に借換えをする」と思っている方もいるでしょう。この行動は思っているほど簡単ではありません。

常に金利動向をウォッチしなくてはなりません。追いかける金利は、自分が借りている変動金利ではなく、借換える固定金利です。しかも、固定金利が「○%になったら借り換える」という「ターゲット金利」を決めておかなければ、「また下がるかも。様子をみよう」などと迷っているうちに、金利が上がりすぎてパニックになる可能性もあります。

2・10年固定などに切替える

変動金利は特約を付けることでいつでも固定金利期間選択型にすることができますが、漠然と「金利が上がり始めたら10年固定などに切替える」と思っている人も多いことでしょう。金利が上がり始めたときのタイミングで10年固定などに切替えるのも手です。何かの事情で借換えができない場合にはこの方法しかありません。

ただし、残りの返済期間が長い場合は、10年経過後に金利が高くなっているリスクを考え、借換えができるなら固定金利に借換えてしまった方が無難です。この時にも「ターゲット金利」を設定しておくと行動に迷いがなくなります。

3・変動金利のままでいく

金利が上がっても「ずっと変動金利のままでいく」という覚悟で利用する方は、どんと構えていればいいでしょう。ただし、次のいずれかに該当する、言ってしまうと「金利変動リスクを取れる」方でないと、金利上昇局面が来ても変動金利のままでいるということは難しいかもしれません。

・返済負担率(世帯収入に対する住宅ローンの年間返済額の割合)が低く、返済額がアップしても特に支障はない。

・10年以内など短期で返せる見込みがある(お金が入る予定がある、ローンが少額など)

・貯蓄があり、金利が上がっても繰上返済を行うことができる

30年や35年ローンで、しかも返済負担率も高く、お子さんがまだ小さくて将来、教育費もかかり、貯蓄もあまりない...というご家庭での「ずっと変動金利」は完全NGです。

ターゲット金利の設定はどうする?

変動金利で借りていて、いつか固定金利に借換える場合のターゲット金利はどのように設定すればいいでしょう。このあたりであれば納得できるという金利を自分で設定しておくことが大事です。1つの目安として、最初から固定金利で借りた方がよかった、と後悔しないラインをターゲット金利にするのも一法です。

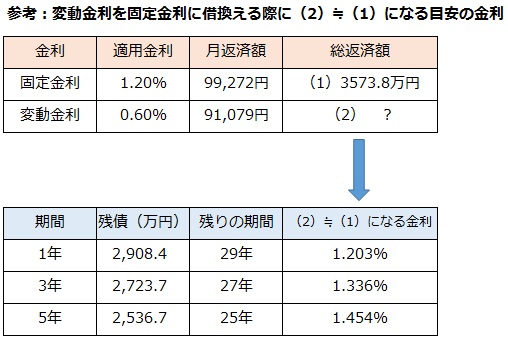

参考までに試算してみましょう。3,000万円を期間30年で借りる際に、固定金利が1.2%、変動金利が0.6%というケースで、0.6%の変動金利を選んだとします。

<条件>3,000万円を期間30年で借りる

変動金利:0.6%(全期間-1.875%)

固定金利:1.2%

(諸費用などの条件は省く)

固定金利の総返済額:3,573.7万円

下表は、変動金利の低い金利(この場合は0.6%)が続いたあと、何%の金利で固定できれば、最初から固定金利(この場合は1.2%)で借りていたのと同程度の総返済額になるのかを概算したものです。低金利の期間が長ければ長いほど、その後の金利が多少上がっても、変動金利で借りていた方が有利になると考えられます。

ただし、計算は難しいので、初めから変動金利を借りたときの固定金利の水準などを目安にする手もあります。変動金利で借りて、金利が下がり、また上昇してきたときに、最初に借りたときの固定金利の水準をターゲット金利にしておき、それと同程度まで戻ったときには即座に借換えるという考え方です。この例なら金利は1.2%です。

いずれにしても、いざというときに行動できるように、自分で納得できるターゲット金利を設定しておくことが大事です。今すぐ金利が上昇トレンドになるとは考えにくいですが、忘れたころにやってくるかもしれません。

ファイナンシャルプランナー、住宅ローンアドバイザー

FPラウンジ ばっくすてーじ代表。経済誌・女性誌等のライターを経て94年よりFPとして独立。「家計の永続性」をテーマに、個人相談や講演・研修、雑誌や新聞、サイトへの寄稿、監修などを行う。「住宅ローン賢い人はこう借りる」(PHP研究所)、「50代家計見直し術」(実務教育出版)など著書多数。座右の銘は「今日も未来もハッピーに」。

連載バックナンバー知っておきたい!住宅ローンテクニック

- 2019/11/13

- 2019/10/16

- 2019/09/11

- 2019/08/07

- 2019/07/03

本コラムは、執筆者の知識や経験に基づいた解説を中心に、分かりやすい情報を提供するよう努めております。掲載内容については執筆時点の税制や法律に基づいて記載しているもので、弊社が保証するものではございません。

住宅ローン新着コラム

-

毎月の返済額、返済総額、借り換え、賃貸とマイホームの比較、

繰上げ返済額をシミュレート。

住宅ローンの知識

提供:イー・ローン

2025年05月02日 現在

提供:イー・ローン

投資用・事業用不動産サイト ノムコム・プロ

投資用・事業用不動産サイト ノムコム・プロ