知っトク!繰上返済に関する5つのギモン

2019年10月16日

住宅ローンは借りてからの返し方も大切です。今回は、繰上返済に関して知っておくべき5つのギモンを取り上げながら、メリットや注意点なども整理します。

【目次】

ギモン1・繰上返済の手数料は?いくらおトクになる?

ギモン2・繰上返済のメリット・デメリットは?

ギモン3・繰上返済と借り換えでは、どちらがおトク?

ギモン4・余裕資金があったら、繰上返済と運用どっちに回す?

ギモン5・将来、住宅を売る際に売却損が出そうな人は繰上返済を慎重に検討すべき?

おわりに

ギモン1 繰上返済の手数料は?いくらおトクになる?

繰上返済(一部繰上返済)とは、毎月の返済とは別に、借入額の一部あるいは全額を返済することをいいます。毎月の返済やボーナス払いでは返済額に利息分も含まれますが、繰上返済に関しては、返済分が全て元金の返済に充てられます。それによって、支払う利息を軽減することができます。

私が最初に家を持った25年前は、住宅ローンも固定金利中心で3~4%の金利だったため、繰上返済にいそしんだことを思い出します。当時は、何より繰上返済を行うことが「財テク」とされていました。

繰上返済の手数料はかつては有料でしたが、今はインターネットでの手続きであればほとんど無料です(窓口だと手数料がかかる場合があります)。繰上返済の最低額は、多くは「1万円以上」ですが、フラット35の場合は窓口で100万円以上、ネット手続きで10万円以上です。

繰上返済を行うことで支払う利息を減らすことができますが、「いくらおトクになるのか」は、繰上返済の種類や金利、残りの返済期間、残債額、繰上返済をする金額などでも異なります。実行する前に、試算をしてから行うといいでしょう。

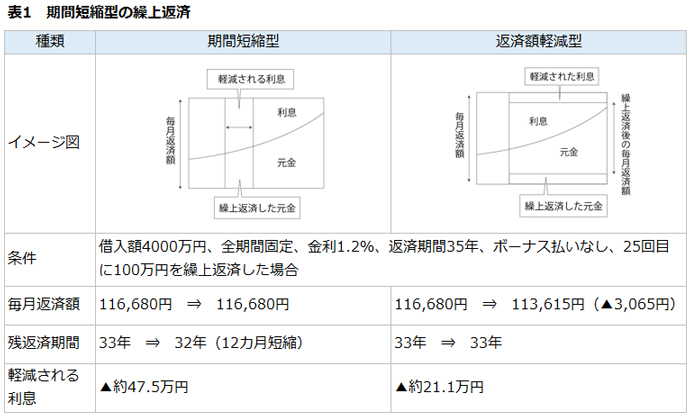

繰上返済には、繰上返済分で返済期間を短縮する「期間短縮型」と、期間は変えずに返済額を減らす「返済額軽減型」とがあります(両者の詳しい違いは過去コラムを参照ください)。

https://www.shiruporuto.jp/public/document/container/sikin/menu/s_kuriage.html

表1は、借入額4,000万円、全期間固定、金利1.2%、返済期間35年(ボーナス払いはなし、元利均等返済)の住宅ローンで、2年経過後(25回目)に100万円を繰上返済した試算結果です。「期間短縮型」は12カ月の期間が短縮し、「返済額軽減型」では月3,065円の返済額が軽減されます。利息のみに注目すると、「期間短縮型」は累計で約47.5万円、「返済額軽減型」は約21.1万円の軽減で、「期間短縮型」の方が効果は大です。

ギモン2 繰上返済のメリット・デメリットは?

繰上返済のメリット・デメリットを整理しておきましょう。

まずはメリットですが、次のようなものが挙げられます。これは、繰上返済を行う目的そのものでもあります。

|

【期間短縮型】 【返済額軽減型】 |

続いて、デメリットも挙げてみます。

|

【期間短縮型】 【返済額軽減型】 |

手元の貯蓄が減るのは、どちらの繰上返済でも同じです。問題はその資金で、子どもの教育資金や車の買換え資金など、将来、使う予定のあるお金を繰上返済に回すようなやり方は避けましょう。家計の防波堤といえる「生活予備費」まで繰上返済するのはNGです。会社員なら生活費3~6カ月分、自営業なら6カ月~1年分のお金は常に手許に残しておきたいもの。

また、「期間短縮型」の繰上返済で期間を短くした場合、将来、返済額がきつくなったときに借り換えをして返済額を軽減したいと思っても、繰上返済で短くした期間は通常、延ばせません。この点をしっかり理解した上で行うことも大事です。

さらに、団体信用生命保険(借入者が亡くなったときに保険金で住宅ローン残債を支払う保険。最近はがん保障や就業不能保障などがついているタイプもある)を「保障の一部」と考える場合、繰上返済を行うことで返済額が小さくなったり完済してしまうと、保障も小さくなります。

重要なデメリットとして、繰上返済をがんばりすぎて返済期間が10年未満になると、本来なら住宅ローン控除を受けられる期間が残っていても打ち切られてしまいます。住宅ローン控除を受けるためには、返済期間が10年以上残っていないといけないことを知っておきましょう。

もう1つ、「将来、不動産を売却して売却損が出たときに繰越控除を受けられなくなることもある」点については、ギモン5で詳しく説明します。

ギモン3 繰上返済と借り換えでは、どちらがおトク?

「繰上返済をしようかな」と思ったときには、面倒がらずにひと手間かけて、借り換えの効果がないか確認してみるといいでしょう。ノムコムのサイトにも、借り換えの試算コーナーがあります。

借り換えにはコストがかかりますが、それも含めて試算して、より有利な住宅ローンがあれば借り換えを行うといいでしょう。ただし、金利タイプが変わってしまう借り換えは要注意です。全期間固定金利→変動金利のような借り換えの際は、金利変動リスクが加わることも理解して判断しましょう。

もし試算がうまくできない場合は、金融機関へ出向くなどして相談してみるのも手です。借り換えも、現在、借りている金融機関も含めて相談してみるといいでしょう(以前は、現在借りている金融機関での借り換えは原則できなかったのですが、最近は可能な場合があります)。複数の住宅ローンを比較して選びましょう。

では、ケースで考えてみましょう。

残債3,600万円、全期間固定1.7%、残返済期間30年(ボーナス払いなし、元利均等返済)の住宅ローンで、100万円の繰上返済をした場合(「期間短縮型」・「返済額軽減型」)と、借り換えをした場合を比べてみましょう(試算の都合上、1カ月後に実行と仮定します)。

借り換える住宅ローンは、全期間固定1.2%、期間30年間、事務手数料2.2%(税込)、保証料なし、借換えコスト約30万円とします。

https://www.shiruporuto.jp/public/document/container/sikin/menu/s_kuriage.html

借り換え:ノムコムサイトで試算 https://www.nomu.com/loan/sim/renewal.htm

そもそも金利差が1.7%-1.2%=0.5%と大きめであるためでもありますが、このケースでは、繰上返済に100万円を使わず、借り換えのコストにあてて、借り換えをした方が約200万円のおトクになることがわかります。ご自身の実際のケースで試算して検討することをおすすめします。

ギモン4 余裕資金があったら、繰上返済と運用どっちに回す?

余裕資金があった場合、繰上返済と運用のどちらに回しますか。もちろん、運用でなくて貯蓄でもいいのですが、預貯金は現在、非常に低い金利になっています。

2019年10月現在の住宅ローンの最低金利は、変動金利で0.415%、全期間固定(フラット35S)で0.81%(団信込み、自己資金10%以上)などと非常に低くなっています。米国やEUで金融緩和が進む中、日本でもマイナス金利(政策金利)の「深堀り」がなされる可能性があり、今後しばらくは低金利のままか、さらに低くなる可能性もありそうです。

景気が後退局面にあれば、株価も下がります。また、政策金利や長期金利が下がれば、預貯金の金利や貯蓄型の保険の予定利率(≒保険料の割引率)が下がります。こうした環境の中で、よい運用成果が出せるかどうかは不確実です。

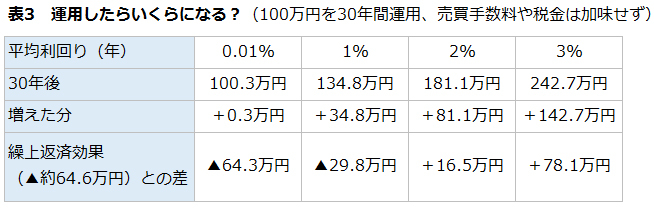

ギモン2で、100万円を繰上返済(「期間短縮型」)をしたケース(残債3,600万円、全期間固定1.7%、残返済期間30年)で約64.6万円が軽減されるという試算がありましたので、この金額と、100万円を30年間、運用した場合で比較してみましょう。

売買手数料や税金なども加味せずに行った試算ですが、100万円を30年間、約1.675%で運用し続けることができれば、「期間短縮型」の繰上返済をした時とほぼ同じ効果があります。逆に言えば、ギモン2の条件の場合、繰上返済をすることは30年間1.675%で運用することに匹敵するわけです。

余裕資金があったら、繰上返済か運用か、あるいはギモン2で見てきた借り換えか、メリット・デメリットや、試算結果などを含めて検討する余地はありそうですね。

ギモン5 将来、住宅を売る際に売却損が出そうな人は繰上返済を慎重に検討すべき?

最後のギモンは、ギモン2で取り上げたデメリットの1つ、売却損の損益通算や繰越控除についてです。直接のギモンとしては、「将来、住宅を売る際に売却損が出そうな人は繰上返済を慎重に検討すべき?」としました。

現状の制度でいえば、マイホームを売却して売却損が出たときは、一定条件をクリアすれば、売却損を給与所得や事業所得などから控除でき、しかも、控除しきれなかった売却損については翌年以降3年間まで繰越控除が可能なのです。これを「特定のマイホームの売却損失の損益通算及び繰越控除の特例」といいます。現在は令和元年12月末までの特例ですが、これまでも2年ごとに延長されてきたので、今後、延長の話も出てくる可能性はあります。

つまり、売却する時点で10年以上の住宅ローンが残っていないと、家を売ることになったときに、売却損を損益通算したり、繰越控除を受けたりできなくなってしまいます(この特例もずっと続いていなければ利用できませんが)。

こうした制度を利用する可能性があるならば、繰上返済は慎重に行うべきです。慎重に、というのは、売却をするタイミングで所定の住宅ローンが残せるような、計画的な繰上返済を行う必要があるのです。

ちなみに、買換えの場合は、元の住宅に住宅ローンがあるかどうかは問われません。買換え後の住宅で、10年以上の住宅ローンを利用していれば、元の家の売却損を損益通算でき、さらに3年まで繰越控除を受けられるのです。買換えをする予定であれば、売却損が出ても繰上返済は問題になりませんが、売却だけをする予定でしかも売却損が出てしまうケースでは、繰上返済があだになりかねませんので注意しましょう。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3390.htm

おわりに

住宅ローンは完済するまでの30年、35年間の長い付き合いになります。最近は高額の住宅ローンを借りるケースも少なくありませんので、目標とする時期までに完済するために、計画的な繰上返済などのコントロールは大事です。

メリット・デメリットを頭に置きつつ、借り換えとどちらがいいのかなども考えつつ、ムリのない繰上返済を行っていくとよさそうですね。

ファイナンシャルプランナー、住宅ローンアドバイザー

FPラウンジ ばっくすてーじ代表。経済誌・女性誌等のライターを経て94年よりFPとして独立。「家計の永続性」をテーマに、個人相談や講演・研修、雑誌や新聞、サイトへの寄稿、監修などを行う。「住宅ローン賢い人はこう借りる」(PHP研究所)、「50代家計見直し術」(実務教育出版)など著書多数。座右の銘は「今日も未来もハッピーに」。

連載バックナンバー知っておきたい!住宅ローンテクニック

- 2019/11/13

- 2019/10/16

- 2019/09/11

- 2019/08/07

- 2019/07/03

本コラムは、執筆者の知識や経験に基づいた解説を中心に、分かりやすい情報を提供するよう努めております。掲載内容については執筆時点の税制や法律に基づいて記載しているもので、弊社が保証するものではございません。

住宅ローン新着コラム

-

毎月の返済額、返済総額、借り換え、賃貸とマイホームの比較、

繰上げ返済額をシミュレート。

住宅ローンの知識

提供:イー・ローン

2025年05月02日 現在

提供:イー・ローン

投資用・事業用不動産サイト ノムコム・プロ

投資用・事業用不動産サイト ノムコム・プロ