住宅ローン、昔と今ではこんなに違う!

2019年11月13日

今回は住宅ローンの「昔」と「今」を比べてみましょう。物件価額が上がっているものの、実は現在、非常に有利に借りることができることがわかります。

【目次】

●かつて住宅ローンは固定金利がメインだった!?

●金利は過去二十数年間、右肩下がり・手数料の違い

●金利の違いで総返済額も異なる

●事務手数料は一部負担増に

●保証料がかからない住宅ローンも

●団体信用生命保険のバリエーションが増加

●繰上返済手数料はかからないものも

●住宅ローン控除は拡大

おわりに

かつて住宅ローンは固定金利がメインだった!?

住宅ローンのルーツは、明治30年(1897年)に現在のみずほ銀行の創設者である安田善次郎氏が東京建物を設立して始めた住宅の割賦販売だそうですが、本格的に広がったのは、1950年に公的住宅融資の住宅金融公庫が設けられてからです。

公庫融資は当初より固定金利のみでの貸出しでした。1970年代には「住宅の質的向上」が重視されて公庫融資基準が設けられ、その後も制度改正が行われ、景気対策の一環として融資戸数の増加が図られてきました。

一方、1960年代以降は民間金融機関による住宅ローン貸出しが本格化し、次第に新規貸し出し額で公庫と競うようになります。その後、公庫は2007年3月で廃止され、債権は独立行政法人住宅金融支援機構へ承継されました。現在は、証券化支援による長期固定の「フラット35」をメインの事業としています。

当初、固定金利だったためか、「住宅ローンといえば固定金利」という認識が比較的長く続いていたように思います。最も古い「住宅ローンに関する顧客アンケート調査(2004年度)」を見ると、住宅を購入予定の人へのアンケート(2004年8月)の結果では、全期間固定54.3%、変動金利型7.8%、固定金利期間選択型37.9%でした。

金利は過去二十数年間、右肩下がり

現在は、超低金利が続いていることもあり、あるいは今後もしばらく続くと読む人も多いことから、変動金利の利用が6割と過去最高になっています。実際に利用した人(2018年10月~2019年3月)へのアンケートでは、全期間固定は14.6%、変動金利が60.3%、固定金利期間選択型が25.1%と、15年前と比べても大きく変化しています(「民間住宅ローン利用者の実態調査(2018年度、第2回)」)。

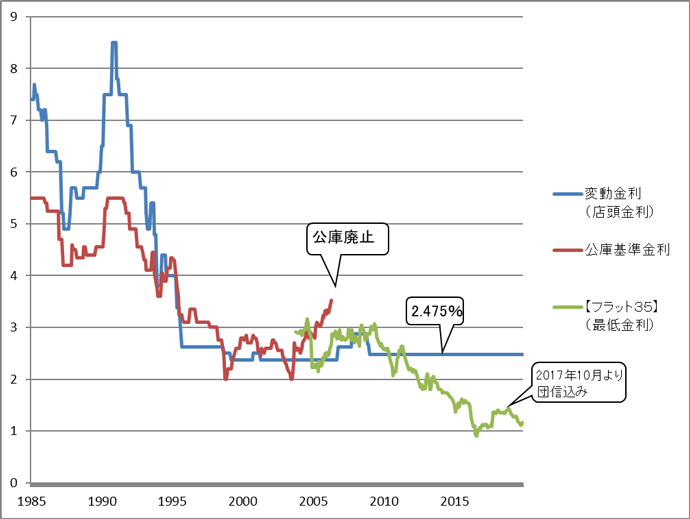

表1は公庫基準金利とフラット35の最低金利、変動金利(都市銀行の最頻値)の推移です。変動金利はあくまでも基準金利で、ここから金利引下げがあるため、実際の適用金利はさらに低くなります。

それにしても、バブル景気(1986年12月から1991年2月まで)の時期は変動金利の基準金利が最高8.5%と高かったのは驚きです。また、バブル崩壊後は右肩下がりに金利が下がっています。日銀の金融政策により、長く低金利が続いていることも表1から確認できます。

金利の違いで総返済額も異なる

個人的なことで恐縮ですが、私が初めて住宅を購入したのは1994年のことです。当時、住宅ローンの金利は住宅金融公庫で4.2%だったと記憶しています。ちょうど25年前です。

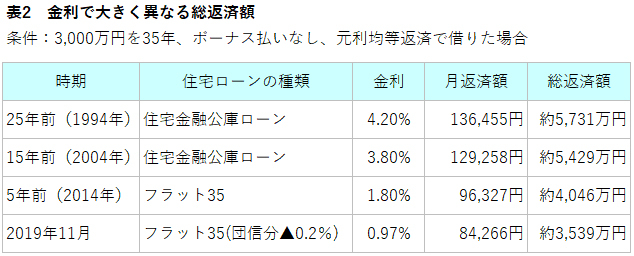

このほか、15年前(2004年当時)の金利を3.8%(公庫)、5年前(2014年)の金利を1.8%(フラット35、団信別払い)、2019年11月の金利を1.17%(フラット35の融資率9割以下、借入期間35年以下の最低金利)として、4地点で総返済額を比較してみます。

注意すべきは、公庫融資は団体信用生命の特約料が別払いで、現在のフラット35は団信込みの金利表示となっている点です。フラット35は団信を外すと▲0.2%となるため(買取型)、引いた金利で比較しました。条件は、3,000万円を35年、ボーナス払いなし、元利均等返済で借りたケースを想定しています。

これを見ると明らかなように、4.2%だと35年間の総返済額は約5,731万円で、フラット35の直近の金利では約3,539万円と、なんと2,192万円もの差になります(繰上返済をしなかった場合)。

昔と比べると、物件価格が上昇し、住宅ローンも高額の借入が目立ちますが、一方で超低金利のおかげでその穴が埋められている状態といえそうです。25年前と比べると、11月のフラット35の金利であれば、元金4,850万円を借りてほぼ同程度ということになります。

現在、フラット35には省エネルギー性や耐震性など質の高い住宅を取得する場合に、借入金利を一定期間(5年間または10年間)、引き下げるフラット35Sの制度もあり、月返済額や総返済額がさらに抑えられます。

ただし、金利が低いローンほど、次項の事務手数料を定率型で大きくとるところが多い点も知っておきましょう。

事務手数料は一部負担増に

諸費用の変化も見ていきましょう。ここからは、資料の関係で2003年時点との対比に限定しています。

まずは事務手数料ですが、2003年時点では下記の通りでした。

・住宅金融公庫 48,510円(税込み)

・民間金融機関 31,500 円(税込み)

一部に定率型で2%を金利上乗せにするところもあったようです。

現在は、定額型と定率型に分かれます。

・定額型は3~5万円(税別)

・定率型 借入額に対して2%など(税別)

定率型で2%の場合、3,000万円を借りると事務手数料は66万円(税込み)必要になります。最近は金利を低くする代わりに、事務手数料を定率型にするところが増えています。

保証料がかからない住宅ローンも

保証機関に加入すると、支払いが滞った場合にいったん債務を代済してもらうことができます。そのためのコストが保証料です。

2003年時点では95%の民間金融機関が保証料を設定していて、多くは外枠(一括前払い)でしたが、内枠(金利に上乗せ)もすでにありました。現在は、フラット35や一部の住宅ローンで保証料無料の商品がありますが、従来同様に保証料がかかるところもあります。外枠か内枠か選べる金融機関が増えたように思います。

団体信用生命保険のバリエーションが増加

団体信用生命保険は、保険期間中に債務者が死亡または高度障害状態になったときに、保険金で債務を弁済する仕組みです。民間金融機関の融資を受ける場合には融資条件として保険に加入が義務付けられていることが一般的で、加入要件を満たす事が出来ない場合は住宅ローン融資を利用することができません。

住宅金融公庫や2017年9月までのフラット35では、団信保険の特約料が別払いになっていました。現在、フラット35も金利に上乗せしての表示をするようになっていますが、団信を外して加入することもできます。

なお、2001年以降の傾向ですが、団信の特約の保障・補償の充実が進みました。現在ではがん団信や3大疾病、8疾病、全疾病就業不能など幅広く保障するタイプも増えています。自然災害時の補償がついたタイプもあります。コストは無料のもののほか、金利+0.15~0.45%程度まであります。持病があって団信に加入できない人のために、加入要件を緩和したタイプの団信も、2003年時点ですでに発売されていました。

繰上返済手数料はかからないものも

繰上返済は、住宅ローンの一部を先払いするもので、支払う予定だった金利を浮かせることができたり、あるいは月々の支払い額を減らすことができます。この手数料もかつては多くが個人の負担でした。しかも、商品によっては「100万円以上」といった条件もありました。

ちなみに、2003年時点の繰上返済手数料の例は次の通りです。金利タイプなどでも異なっていました。

民間金融機関の繰上返済手数料の例

<一部繰上返済>

変動金利型・・・1回5,000円

固定期間選択型・・・1回20,000円

<全部繰上返済>

変動金利型・・・0~3,000円

固定期間選択型・・・30,000円

現在、繰上返済の手数料は全くかからないか、ネットなどで手続きをすればかからないといった住宅ローンが増えました。フラット35も無料ですが、インターネットの場合は10万円以上、金融機関の窓口の場合は「100万円以上」などのルールがあります。民間金融機関では、無料で繰上返済できる金額を「1万円以上」などとしているところが多いようです。

住宅ローン控除は拡大

住宅ローン控除は現在、過去最大級に拡大しています。

住宅取得後の所得税減税によって住宅取得を促進し景気刺激効果を狙う目的でスタートした住宅ローン控除で、その後、拡大してきました。現在の形に近い住宅ローン控除は1978年に始まりました。当初は3年間で最高18万円という小規模なものでした。

バブル経済の中でも拡大を続け、バブル崩壊後は、不況・低成長期から抜け出すための政策としてさらに拡大していきます。1993年度の概要が表3の通りです。6年間で上限160万円でした。その後も拡大を続け、2009年度には一般住宅が最大500万円(長期優良住宅600万円)と過去最大の控除となりました。

|

・控除期間6年間 |

現在の住宅ローン控除は、表4のとおりで、2009年度には及ばないまでも、歴史的に見て現在は最高水準の控除額といえます。

おわりに

「昔」と比べると、金利は大きく低下し、また、住宅ローン控除も拡大していて、借りる側にとっての負担は軽減しています。また、団信の保障・補償も充実し、リスクに合わせて利用できるようになっています。繰上返済も費用をかけずにできるものが増えました。一方で、商品によっては、事務手数料など負担が増えたものもありますが、それでもトータルで考えれば、「今」の方が住宅ローンは有利になっています。

原材料費や人件費の上昇などで、物件価格が高騰しているという現状もあり、昔よりも高額の住宅ローンを組まざるを得ない状況があるのも現実です。

家計やキャリアプラン(収入)の中で適切な借入額を決め、「返せる」住宅ローンを借りましょう。

「我が国における近年の住宅ローン市場の実態と住宅ローン貸出市場におけるモーゲージ・カンパニーのビジネスモデルに関する研究論文」 2003年8月

ファイナンシャルプランナー、住宅ローンアドバイザー

FPラウンジ ばっくすてーじ代表。経済誌・女性誌等のライターを経て94年よりFPとして独立。「家計の永続性」をテーマに、個人相談や講演・研修、雑誌や新聞、サイトへの寄稿、監修などを行う。「住宅ローン賢い人はこう借りる」(PHP研究所)、「50代家計見直し術」(実務教育出版)など著書多数。座右の銘は「今日も未来もハッピーに」。

連載バックナンバー知っておきたい!住宅ローンテクニック

- 2019/11/13

- 2019/10/16

- 2019/09/11

- 2019/08/07

- 2019/07/03

本コラムは、執筆者の知識や経験に基づいた解説を中心に、分かりやすい情報を提供するよう努めております。掲載内容については執筆時点の税制や法律に基づいて記載しているもので、弊社が保証するものではございません。

住宅ローン新着コラム

-

毎月の返済額、返済総額、借り換え、賃貸とマイホームの比較、

繰上げ返済額をシミュレート。

住宅ローンの知識

提供:イー・ローン

2025年05月02日 現在

提供:イー・ローン

投資用・事業用不動産サイト ノムコム・プロ

投資用・事業用不動産サイト ノムコム・プロ