不動産投資に関心はあっても、収益物件を実際に購入するところまでたどりつけない人もいます。不動産投資を始めるまでの壁は、3つです。不動産投資を実践している先輩たちは、その壁をどう乗り越えて来たのでしょうか。

実際に不動産投資へ関心を抱いている人のうち「実際に収益物件を購入する人」となると、何割かに減ってしまいます。それは何故でしょうか。

第1の壁/具体的な行動に踏み出せない

「具体的な行動に踏み出せない」のは、自分を過少評価しているから

→【対策】購入能力を客観的に試算する

「できない理由/言い訳」を考えてハードルを自ら上げてしまい、先に進めない人が多いようです。

そこで、実際に不動産投資をしている人の考え方を見てみましょう。

<年齢>30代前半が理想?

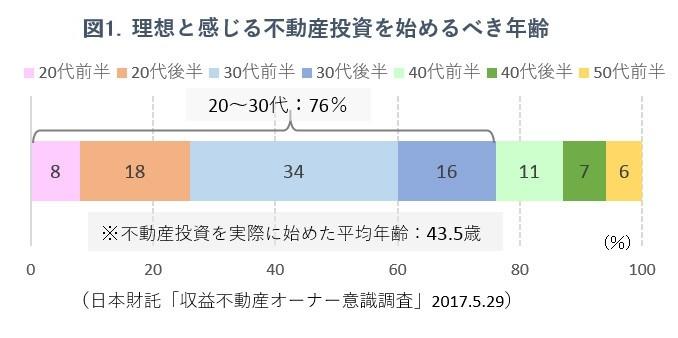

まず、図1を見てください。

収益不動産のオーナーたちが、実際に不動産投資を始めた平均年齢は43.5歳である一方、不動産投資を始めるのに理想的な年齢1位は「30代前半」です。そして、4人に3人が「20~30代」を理想としています。「もっと早く始めておけば、より大きな資産ができた」という思いがあるのではないでしょうか。

ただ、20代前半ではまだまだ収入も少なく、社会的信用力も付いていません。金融機関から融資を受けるのも簡単ではないでしょう。

そういう意味では、30歳くらいになるまで会社で実績を積み、社内で役職が就くなどして社会的責任を増し、同時に収入も増え、貯金が貯まってきた頃がちょうどよいタイミングだと思われます。

<年収>500万~700万円から可能

図2は、「ノムコム・プロ」の会員プロフィールから抜粋したものです。全体の4分の1以上が年収1,000万円以下で、600万円以下の人も1割強います。

アパートや一棟マンションになると、年収1,000万円以上でないと買えないと思っている人もいるかもしれませんが、年収700万円程度から購入可能です。

なぜなら、不動産投資ローンの融資限度を年収の10倍程度に設定している金融機関が多いため、年収700万~800万円あれば7,000万~8,000万円の一棟物件は充分に購入可能なのです。

また、年収500万円でも、親に資産があるなどの場合は、一棟物件が買えるくらいの融資を受けられます。

区分マンションなら年収500万円程度から始められ、アパートや一棟マンションなら年収700万~800万円程度からチャレンジする人がいることを知っておきましょう。

第2の壁/買うべき物件が分からない

「何を買っていいかわからない」のは、不動産投資の目標が曖昧だから

→【対策】具体的ゴールを数字とともに描く

不動産会社から購入可能な物件の提案を受けても、「これは買いだ!」という具体的な物件までたどりつけず、いつのまにか投資をあきらめてしまう人も意外に多いものです。

その原因は、不動産投資をする目的、目指しているゴールが明らかでないことです。サラリーマンであれば「収入アップ」と「資産形成」を目標にするのが一般的でしょう。それを前提に「いつまでに○○万円ぐらいの収入を得たい」といった目標を明確にすると、自ずと何を買えばいいのかがわかってきます。たとえば、下記のように絞っていきましょう。

ケース1:株や投資信託などの投資をしていて、不動産もポートフォリオに入れておきたい。

→まずは、区分ワンルームから購入する

ケース2:副業として給料プラスアルファの副収入が欲しい。

→月々数万円のお小遣いが欲しいなら、区分マンション1戸から。

月々10万円くらいの手取り収入を求めるなら、区分マンションでは複数戸、一棟マンションやアパートなら1棟購入する。

ケース3:定年より早めにリタイアして、不動産経営だけで生活できるようにしたい。

→月々30~50万円の手取り収入を確保したいなら、アパートや一棟マンションを3~4棟持つ。

ケース4:メガ大家になって、子や孫に大きな資産を残したい。

→資産形成のスピードアップのため、法人化も見据えた戦略が求められる。

以上は、あくまでも一例です。これを参考に自分なりのゴールを描いてみてください。

第3の壁/購入契約に踏み切れない

「契約に踏み切れない」のは、判断基準がないから

→【対策】ゴーサインを出す自分のルールを明確にする

希望したエリアで、無理のない資金計画で購入できる物件が何件か見つかっても「どれに決めればいいか迷ってしまう」。あるいは、購入すれば自分にとってメリットがあるとわかっている物件が目の前にあっても、「本当にこの物件で契約していいのか、ためらってしまう」という人がいます。

原因としては、次のようなケースが考えられます。

ケース1:目先の損得にとらわれ、目標を見失っている

「不動産投資をするからには、もっと収入がなければと思ってしまう」「思ったより手残りが少ない」

ケース2:予測できない未来に振り回される

「探せばもっと良い物件があるのではないか」「待てば価格相場が下がるのではないか」

ケース3:失敗やリスクを恐れ、足がすくんでしまう

「入居者が出て行ってしまい、家賃収入が激減したらどうしよう」「ローンが払えなくなったらどうしよう」

それぞれの迷いを解くカギについて考えていきましょう。

上記の1と2については、「イエス/ノーの判断基準」「自分のルール」を明確にすることに尽きます。まず、物件を絞り込む段階では、借入能力に応じた予算額、希望の利回りを数字で設定します。「1億円以内で表面利回り7%」といったように決めますが、この段階ではあまり厳密にしすぎないほうがいいでしょう。

次に、具体的な物件を検討する時は、収支シミュレーションをして手残り(キャッシュフロー/経費を引いた手取り収入)がいくらになるかを計算します。価格と利回りが同じでも、物件ごとに減価償却費や維持費などの経費率が違いますし、本人の給料などその他の所得によって税金が変わるため、個別に計算することが必要です。

そして、「不動産投資の目的・目標」に合わせて、この手残りが「○○円以上なら買う」と決めておくわけです。実際に購入している人のほとんどは、この「自分ルール」がはっきりしています。

ケース3の失敗・リスクについては、次の項目で解説しましょう。

失敗とリスクを冷静に判断するには

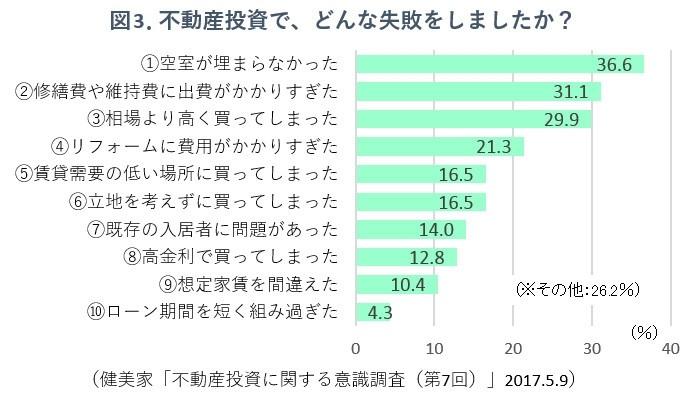

確かに、不動産投資の経験者の中でも「失敗した」と感じるケースはあるようです(図3)。

しかし、これらの失敗は未然に防止または軽減する対策があり、実際に発生したとしても損害を最小限に抑えることが可能です。

図3に挙げられた失敗のうち、①③⑤⑥⑨は、マーケット調査が不十分だったために起きることです。

また、②④⑦⑧⑩は、不動産会社の営業担当者からヒアリングしておくべき項目です。

①については、しっかりとマーケット調査をしたとしても、不動産経営を始めてから予想外に空室が増えたり、長引いたりすることはないわけではありません。しかし、入居率を高める事後対策もあります。

リートやファンドは、そうしたリスクを定量化して、あらかじめ事業収支計画に織り込んでいます。その上で、利益が一定以上出る物件には「ゴーサイン」を出すのです。

以上のように、「自己分析」「投資の目標設定」「決断力」の3つの壁を乗り越えれば、きっと不動産投資の世界に踏み出すことができるでしょう。

不動産投資を検討したいがまだ一歩踏み出せない方は、以下の記事もぜひご覧ください。

不動産投資とは?【初心者向け】仕組みや、メリット・デメリットを解説