「老後も豊かに暮らしたい」と誰しもが思うところですが、今どきは定年前からすでに収入ダウンが始まります。年金生活への不安も拭えません。時間的余裕のできる定年後・老後を楽しく過ごすためにも、現役時代の30~40代にこそ始めたいのが不動産投資です。その運用方法を解説します。

収入ダウンは、定年前から始まっている

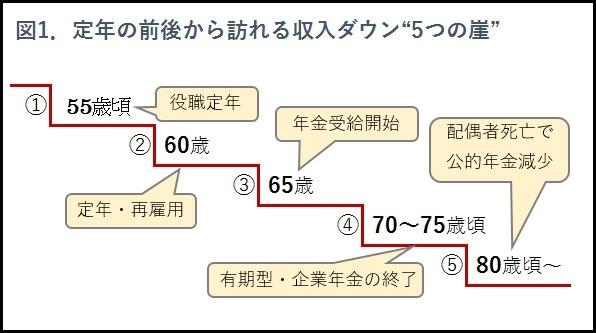

現在のサラリーマンは、50代半ばで給与がピークを打ち、現役時代から収入ダウンが始まる可能性が高くなっています。また定年後も、年金支給年齢の先送り、再雇用に伴う収入減、期間の限られる企業年金の終了など、複数のステップで収入が下がることが予想されています。

こうした現代のサラリーマンの現実を、経済紙や雑誌などでは"5つの崖"と呼んでいます(図1参照)。

この"5つの崖"を前提とすれば、定年前、それも早い段階から収入ダウンに備える必要があります。そこで注目したいのが、不動産投資です。

アパートや賃貸マンションなどの収益不動産を持つことで、不足しがちな生活費をカバーするだけでなく、うまくいけば家賃収入だけで生活するアーリーリタイア(早期退職)も夢ではありません(参考記事:『不動産投資でサラリーマンが月100万円の副収入を目指すには?』2018年11月)。

いい物件をいい条件で買うには、始める時期が重要

不動産投資は、次の3つの理由から、50代に入ってからスタートしたのでは遅いと感じています。

1.不動産投資ローンの審査内容は、年齢によって変わる

40代で一定の役職がある場合は、社会的信用も高いため、勤務先やその時点の年収を中心に審査が行われます。

しかし、50歳を過ぎ、今後の収入ダウンの可能性が高いと、融資額が減額されたり、返済期間が短くなったりする可能性があるため、多くの自己資金の用意が必要になります。さらに金融機関によっては、給料が減った場合に備えてローン元金の減り方に応じた「収入保障保険」への加入が義務付けられる場合もあります。

2.健康状態が良くないと融資が受けにくくなる

普通に考えれば、年齢が高くなるほど、病気になるリスクは高まります。

金融機関によっては、不動産投資ローンの借り入れに当たって「団体信用生命保険(団信)」への加入が義務付けられます。団信に申し込むには健康診断をクリアする必要があり、持病や既往症によっては加入できません。

3.家族構成によって、金融機関の対応が変わることがある

たとえば、夫が50歳以上でも妻が40代で共働きであれば、妻を連帯保証人(または連帯債務者)にすることによって融資が有利に受けられることがあります。本人や配偶者の親の資産背景なども関係します。

また、賃貸事業を将来引き継げる子供がいれば、その子供を連帯保証人として融資を受けるという選択肢もあります。もっとも融資が難しいのは、50代後半になって未婚で子供がいないといった場合です。

不動産投資でより多くの利益を上げるには、より良い条件で融資を受けることがとても大切です。そのために、比較的サラリーマン収入が高く、健康状態が安定している40代後半までにスタートすることをお勧めします。

マイホームより不動産投資を優先すべき理由

マイホームと収益不動産を比較した場合、老後資金の準備に不動産投資を考えているなら、「マイホーム購入より先に不動産投資を始めたほうがよい」という考え方もあります。マイホームと不動産投資の関係は、次の4つに整理することができます。

1.マイホームは収益を生まない

民泊でもやらない限り、マイホームから収入を得ることはありません。住宅ローンは、働いた給料から返済していくことになります。

不動産投資を先に始めれば、現金の家賃収入を得ると同時に、資産作りにもなります。複数の収益不動産を持ち、充分なキャッシュフロー(手取り収入)を得てからマイホームを購入すれば、住宅ローンの支払いも、家賃収入で賄うことができるでしょう。

2.多額の住宅ローンがあると不動産投資ローンに悪影響がある場合も

少し前まで、マイホームを購入して多額の住宅ローンが残っていると、不動産投資ローンを借りにくくなるなど、マイナスに作用することがありました。最近でも、融資額や金利などの融資条件が厳しくなる可能性はゼロではありません。その結果、購入できる物件の選択肢が狭まることも考えられます。

3.住宅ローンは「低金利+住宅ローン減税」で負担を抑え、投資余力を

現在は、住宅ローン金利が低い上に、節税効果のある「住宅ローン減税」が拡充されています。マイホームを買って、こうした住宅ローンの恩恵を享受するという選択は間違ってはいません。ただし、その場合も、投資に向ける資金についても計算に入れて、マイホームの価格や住宅ローンの返済負担を抑え目にしておくべきでしょう。

4.法人化すれば、自宅は買わずに借りたほうが得な場合も

たとえば、資産管理法人を設立し(法人化)、利便性の高い場所で、家賃20~30万円の高級賃貸マンションを借り上げます。法人のオーナーなら、これを社宅として実質5~10万円程度で借りることが可能です。差額の15~20万円は法人の経費(損金)として計上できるので、資産管理会社の不動産所得が圧縮されて節税になります。しかも、オーナー本人は、軽い負担でゆとりのある暮らしができるわけです。

以上のように、マイホーム優先の発想を転換することによって、定年後の生活に向けたさまざまなアプローチができるようになります。

キャッシュフロー運用先のキーワードは"非課税枠"

より豊かな老後を実現するには、不動産投資による収入をさらに有効活用するのが賢い選択です。キャッシュフローを最大限に活かす運用先としては、非課税枠が認められた制度を積極的に使うとよいかもしれません。

たとえば、「掛け金を支払う時の所得税・住民税の軽減」「運用収益への非課税」「受取時の所得控除」という3段階の税制優遇がある「日本版401K(確定拠出年金)」です。掛け金は会社が負担しますが、運用商品の選択や商品内容の配分変更など、運用指示は自分で行う「自己責任」型の制度になっています。

日本版401Kは会社の存廃に影響されず、「企業型」から「個人型」への転換もできるので、アーリーリタイアした場合でも、個人として税制優遇を受けながら運用を続けることができるのです。

また、株や投資信託に投資する場合は「NISA(少額投資非課税制度)」もあります。年間120万円まで、5年間にわたり配当や譲渡益などの非課税投資枠が設定されるものです。非課税期間が最長20年間と長い「積立NISA」もあります(ただし非課税投資枠は年間40万円とやや小さく、NISAとの選択制)。

不動産投資の果実=キャッシュフローを有利な運用商品に振り分けておけば、生活費を切り詰めて老後資金を絞り出す必要はありません。

不動産投資を軸にすることによって、他の金融商品を組み合わせた多様な資産運用の道が開けます。豊かな定年後を実現するために、早めに検討を始めてみてはいかがでしょうか。