1.空き家の譲渡特例は人気上々

平成28年度税制改正で創設された「空き家に係る譲渡所得の特別控除の特例」(措法35③、以下、空き家の譲渡特例といいます。)の最新の適用状況が明らかになりました。

国税庁への情報公開により取得したデータによると、適用が始まった平成28年4月以後の年末までに適用し翌年確定申告をして適用された件数は、4,488件にのぼる状況です。

この空き家の譲渡特例は「一人住まいの親が住んでいた住宅を、その親の死亡に伴い相続した人が売る場合に適用できる優遇税制です。

所定の要件を満たす場合、譲渡所得から最大3,000万円を控除するというものです。適用対象は「相続開始の直前まで被相続人が住んでいた居住用家屋とその敷地」です。

手続き面では、確定申告書に「譲渡をした被相続人居住用家屋又は被相続人居住用家屋及び被相続人居住用家屋の敷地等の所在地の市町村長又は特別区の区長が次の事項を確認した旨を 記載した書類」(以下「確認書」といいます。)を付けることになっています。

次の表1は平成28年分の適用件数(国税庁)と確認書数(平成29年3月末まで、国土交通省のデータを国税局管内都道府県ごとでまとめたもの)のデータです。

表1

適用件数では、東京国税局の管轄地で全体の39%を占め、東京を含めた大阪・名古屋・関東信越の国税局管轄地で全体の80%を占めていることが特筆されます。

一方、カウント時期は若干ずれますが、確認書数の動向と比べると、東京、関東信越と沖縄で適用件数が確認書数を上回っていることがわかります。

確定申告は、譲渡した相続人の住所地ベースのデータ、確認書は売却した住宅の所在地ベースのデータであることからすると、1、三大都市圏の相続人は相続した住宅を売るケースが多いということ、2、東京、関東信越では、相続人の住所地以外に被相続人の住宅があり、その住宅を売っている傾向が強く見られるということがわかります。

空き家対策の一環として生まれたこの「空き家の譲渡特例」は、相続不動産を新たな市場に引き出す政策として、ヒットしたものとみえます。

2.取得費加算の特例の適用件数もここ10年で最高に

相続財産を売却するときに活用されるのが「相続財産に係る譲渡所得の課税の特例(措法39)」、いわゆる取得費加算の特例です。

これは相続税の申告期限の翌日から3年以内に相続財産を売却すれば、支払っていた相続税の一部を売却した相続財産の取得費に加算して結果的に譲渡益を減らすことができる制度です。

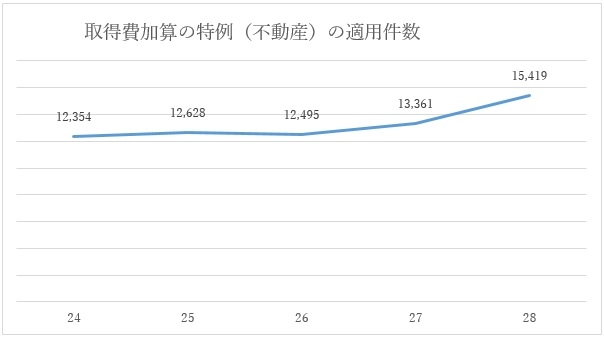

相続した不動産などの売却で、この制度が利用された件数のデータは平成24事務年度以降、最新の平成28事務年度までは表2のようになっています(国税庁の資料の情報公開による)。

図2

直近の平成28事務年度のデータは、平成15事務年度以降最高となっています。この特例も平成28年現在、東京局の7,271件を筆頭に、関東信越の2,129件、名古屋の2,032件、大阪の1,875件と大都市圏部において適用が目立ちます。

中でも東京は全体の47%とほぼ半数を占めるほどで、首都圏の相続人の相続不動産の売り圧力はすさまじいといえそうです。今後は東京オリンピックに向けて、こうした傾向がさらに強まるのか、注目されそうです。