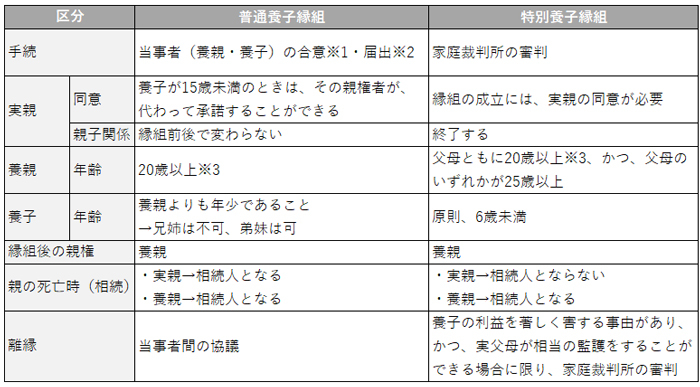

1.「普通養子縁組」と「特別養子縁組」

民法上、養子縁組には、実の血族との親族関係が終了しないいわゆる「普通養子縁組」と、実の血族との親族関係が終了する「特別養子縁組」とがあります。それぞれの主な違いをまとめると次表のとおりです。

※1 ただし、配偶者のある者が未成年者(2022年4月1日以降は18歳未満の者)を養子とするには、配偶者とともにしなければならない(配偶者の嫡出子を養子とする場合又は配偶者がその意思を表示することができない場合を除く)。また、配偶者のある者が縁組をするには、その配偶者の同意が必要(配偶者とともに縁組をする場合又は配偶者がその意思を表示することができない場合を除く)。

※2 未成年者(2022年4月1日以降は18歳未満の者)を養子とするには、家庭裁判所の許可が必要(自己又は配偶者の直系卑属を養子とする場合を除く)。

※3 2022年4月1日以降も同じ。「18歳以上」とはならない。

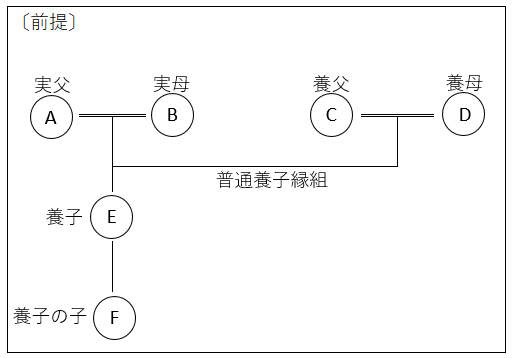

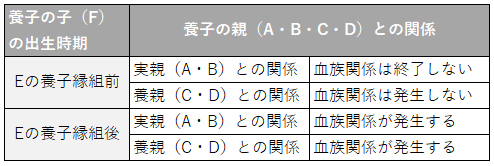

2.普通養子縁組における、養子の子(F)と、養子の親(A・B・C・D)との関係

3.節税目的でされた養子縁組の効力

節税目的でされた養子縁組の効力に関し、最高裁の平成29年1月31日判決においては、相続税の節税の動機と縁組をする意思とは、併存し得るとされ、専ら相続税の節税のために養子縁組をする場合であっても、直ちに当該養子縁組について無効とはならないとされました。

4.最後に

本稿では、民法における養子の主な取扱いをご紹介しました。上記1の表「親の死亡時(相続)」に記載のとおり、養親が死亡した場合には、その養子縁組が普通養子縁組であったとしても特別養子縁組であったとしても、民法上は、養子はその養親の相続人(子)として取り扱われ、その相続分は実子と変わりません。

一方、税務上は、養子の数を増やすことで公平性が損なわれること等があるため、普通養子縁組やいわゆる孫養子の場合には一定の規定が設けられています。