子育てファミリーのための

「お金」のレッスン

学校では教えてくれない「お金の基本」や、毎日忙しい子育て世代にこそ知ってほしい「お金の使い道」をレクチャーします!

ここから本文です

子育てファミリーのための

「お金」のレッスン

学校では教えてくれない「お金の基本」や、毎日忙しい子育て世代にこそ知ってほしい「お金の使い道」をレクチャーします!

2015.02.16vol.2

「家計が苦しくなり、このままでは・・・と思って、初めて専門の方に相談に来ました。

毎月赤字で、どこから手をつけていいのか分からなくて・・・」といらしたのが、鈴木博さん(仮名)ご夫婦です。

[ご相談内容]

「転勤、出産、子どもの入園、子どもの入院、その他急な出費が続き、貯金を崩しました。そして、半年前に車の買い替え、ローンを組んだところ、毎月の返済等で、常に赤字が当たり前になってしまい、焦っています。来年、子どもの小学校入学なども控えています。保険の支払いも苦しいことから、保険の見直しを検討したいです。」

[家計状況]

実は、鈴木さんのように、ちょっとした出費が続いたきっかけに、赤字家計に陥ったという方は多いです。家計管理で大切なのは、まずは、家計見直しシートにご記入いただいた項目から、そのご家庭の方針・価値観を整理してしみましょう。どの項目は削っても大丈夫か、どの項目は削りたくないかを考えます。たとえば車は、今なら、カ―シェアリングといった方法もありますが、車が好きなのでどうしても手放したくない場合や、車がないと生活が不便な地域なら、保有するしかありません。

鈴木さんの場合は、お子さんも小さいことから車は保有し続けたいということ。それならば、他の項目はどうでしょうか?

鈴木さんの家計の目立つところは、食費と子どもの教育費。食費は、外食費とあわせると、6万5,000円。子どもの教育費は、上のお子様が3つの習い事をしており、4万5,000円。

この2つの項目が、お子様がまだ小さいご家庭にしては、やや高めです。

家計を改善するには、当たり前のように出ている出費の中で、削減できることはないかを考え、普段の行動を変えていくことが大切です。

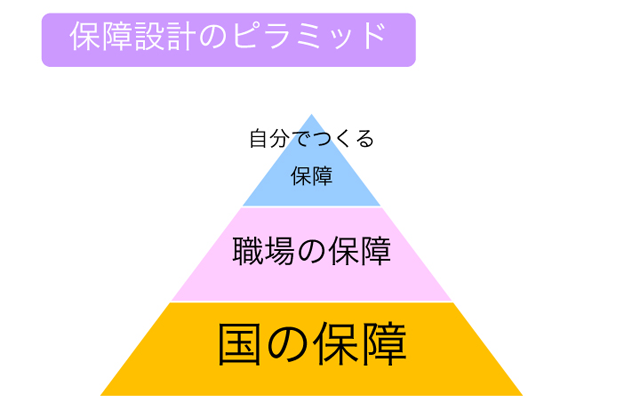

そして、ご相談にもあった保険の見直しをしてみましょう。保険の見直しのポイントは、下記の三角を知ることです。

一家の大黒柱が亡くなった時に備える場合も、病気になったときも、必要な保障をすべてご自身で準備する必要はありません。

土台となる保障に、公的な保障があります。公的な保障→職場の保障→自分でつくる保障という順番で、考えていくとよいのです。

たとえば、万が一亡くなったときには、公的な保障として、遺族年金(遺族基礎年金と遺族厚生年金)があります。

鈴木さんは、特約が複数ついた定期付き終身保険に入っています。これから必要な生活費と死亡時の遺族年金から、必要な保障額を計算してみましょう。

【必要な死亡保障の計算のステップ】

[生活費]

月【 】万円※1 × 12ヶ月 = 年【 】万円

年【 】万円 × 0.8※2 = 約【 】万円

※1:ただし住宅ローン支払額は除く

※2:ご主人の分を除く

下のお子さんが20歳までほしいとしたら・・・

【 】万円※3 × 【 】年 = 【 】万円(A)

※3:STEP1で計算した数値

(1)遺族基礎年金

年【 】万円 × 【 】年 = 【 】万円(B)

※ 年金額は、日本年金機構を参考

http://www.nenkin.go.jp/n/www/service/detail.jsp?id=5170

子のある妻772,800円 + 子の加算

(第1子・第2子 各 222,400円、第3子以降 各74,100円)

(2)遺族厚生年金

会社員のように、厚生年金ご加入の方の場合は、さらに遺族厚生年金が上乗せされます。

遺族基礎年金のように一定の金額ではなく、加入していた期間とお給料によって受け取る金額が異なります。最寄りの年金事務所等で試算できます。遺族厚生年金の計算が難しい場合は、ひとまず遺族基礎年金部分のみの計算で保障額を考えてもよいでしょう。(C)

[現在の必要保障額]

万が一のとき欲しい生活費の総額(A)?-?遺族基礎年金(B) - 遺族厚生年金(C)

【鈴木さんの場合】

あくまで簡易計算になりますが、下記のようにシミュレーションできます。

(現在、鈴木さご主人んの月収が35万円ですが、万が一の場合、鈴木さんの奥様も月10万円ほどのパート収入を得るため働くことを希望されており、月25万円ぐらいの生活費の補てんがあれば安心というヒアリングから)

生活費25万円 × 12ヶ月 = 300万円

年300万円 × 0.8 = 240万円

下のお子さんが20歳になるのが19年後。

240万円×19年=4,560万円 (A)

遺族基礎年金は年約100万円 × 17年(下のお子様が18歳に到達するまで) + 約22万円 × 13年(上のお子さんが18歳に到達するまで) = 1,986万円 (B)

遺族厚生年金は、原則一生もらえるものですが、子どもが20歳になるまでの金額を現在の標準報酬月額を31万円(平成15年3月以前を25万円)として計算すると、概算880万円(C)

※ 計算式は日本年金機構を参考

http://www.nenkin.go.jp/n/www/service/detail.jsp?id=5171

[必要補償額]

4,560万円-1,986万円-880万円=1,694万円

会社員の方の場合は、遺族厚生年金が上乗せされるため、公的保障が大きいことが実感できることでしょう。

また、弔慰金が出る会社が9割と言われていますから、一度勤務先にてお調べしてみてください。

ご自身でご準備される保険は、ピラミッドの一部でよいのです。

鈴木さんの場合は、ご加入の保険から、死亡保障を減額することによって、保険料を削減に成功、また、子どもの習い事も一つに絞るなど、その他の細かな項目の見直しすることによって、赤字家計から脱出の見通しがつきました。

最後に、赤字家計から脱出するために、いちばん大切なことをお伝えします。

それは、目的を持つことです。

「お子さんが入学するまでに家を購入したい」といった夢や目標があれば、見直しや日々の家計管理のモチベーションにきっとつながることでしょう。