住宅ローンを組んだら考えておきたい「保険」の見直し

2022年12月07日

住宅ローンは数千万円という高額な借入になるため、その人の生涯のマネープランに大きな変化が生じます。そしてマネープランが変化するということは、プランの中でリスクに対応するための手段である「保険」についても見直しを考える必要があります。そこで今回は住宅ローンを組むタイミングで、あるいは住宅ローンを組んだ後にどのように保険の見直しを考えればよいかについて解説します。

団信との重複を見直す

住宅ローンを組むということは長期的に返済義務を負うことになります。しかし一般的に住宅ローンを組む際には団体信用生命保険(団信)に加入するので、住宅ローンの契約者に万が一のことがあったときには住宅ローンの残高は団信によって弁済されて債務は残りません。

一方で住宅ローンを組む前から生命保険に加入していた場合、その保険でカバーすることを想定していたリスクの中には日々の生活費や子どもの教育費などのほかに住居費も含まれているのが一般的です。もしそうであった場合、住居費分の保障が団信と重複することになるので、その分は生命保険の保険金額を減額してもよいと考えることができます。

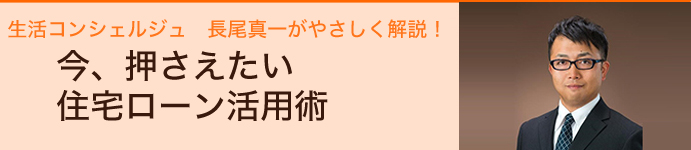

たとえば30歳の夫婦で、夫が保険期間65歳までの収入保障保険を月額20万円で契約していたとします。収入保障保険とは万が一のときには契約時に定めた保険期間にわたって毎月一定額が遺族に支払われる生命保険です。その名のとおり、被保険者に万が一のことがあったときに得られなくなってしまう収入を保障するイメージの保険です。

保険期間が65歳までということは30歳時点の保険金総額は8,400万円(20万円×12ヵ月×35年間)ですが、もし夫が45歳で亡くなると、保険金を受け取る期間は20年間になるので、その時点での保険金総額は4,800万円(20万円×12ヵ月×20年間)になります。このように保障が少しずつ減っていくので、最初から最後まで保障が変わらないタイプの生命保険よりも保険料が割安になるのが収入保障保険の特徴です。

図表1:収入保障保険の支払額(保険金総額)のイメージ

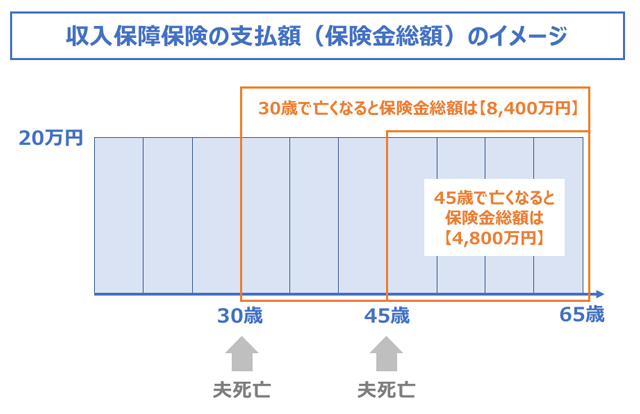

この夫婦が住宅を購入して夫名義で35年の住宅ローンを組み、毎月の返済額が10万円であったとします。この場合、夫に万が一のことがあると住宅ローンの残債は団信で弁済されて10万円の返済は不要になるので、理屈の上では夫の収入保障保険も月額20万円から月額10万円に引き下げてよいことになります。保険金額が2分の1になれば保険料もずいぶん下がるはずです。このように保障の重複を見直すことで、無駄な支出を削ることができます。

図表2:住宅購入にともなう収入保障保険見直しのイメージ

共働き夫婦は妻の保障を要確認

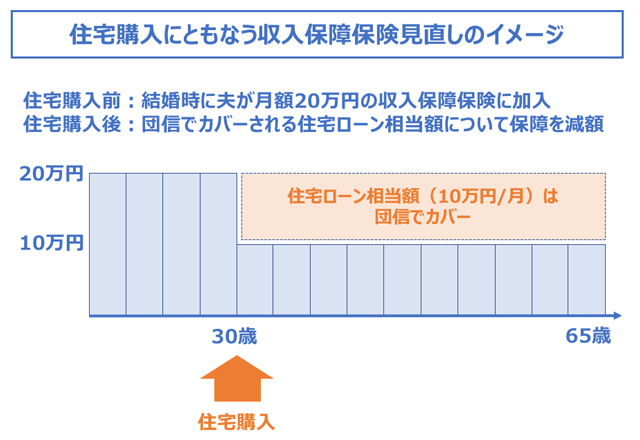

最近は共働きの夫婦が増えていますが、住宅ローンは夫が単独ローンで組むケースも少なくありません。そのようなケースで注意が必要なのは妻の保険です。前述のとおり夫に万が一のことがあったときには住宅ローンの残債は団信で弁済されます。また一般的に夫は十分な額の生命保険に加入している家庭が多いので、夫に万が一のことがあったとしても残された妻や子どもの生活は十分な保障がある場合が多いはずです。

一方で妻の加入している生命保険は葬儀費用分のみなど、最低限の保障内容にとどめている家庭が少なくありません。また夫が単独で住宅ローンを組んでいる場合、当然ながら妻に万が一のことがあっても団信は適用されません。そうすると収入はダブルインカムから夫一人の収入に減ってしまうのに、住宅ローンの返済や子どもの教育費などの支出は変わらないので、家計が急激に悪化する可能性があります。

図表3:共働き夫婦で夫が単独ローンの場合の注意点

共働きの収入が生活設計の前提になっているのであれば、妻の生命保険もよく確認しておく必要があります。保障が手薄であれば保険金額を引き上げるか、保障が手厚い保険に切り替えた方がよいかもしれません。

ペアローンの場合の注意点

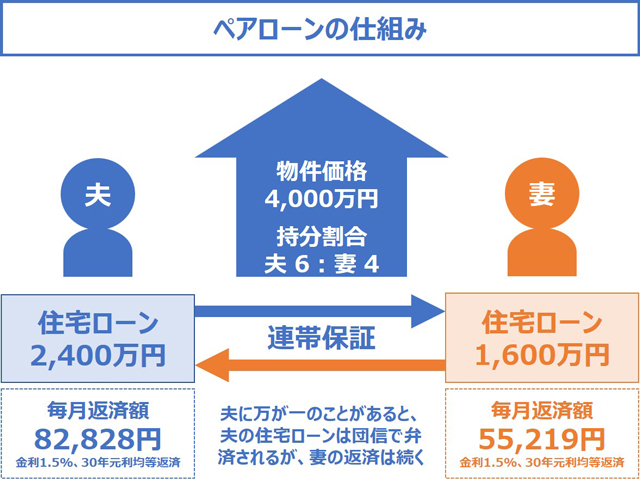

最近では特に若い共働き夫婦でペアローンを利用するケースが増えています。ペアローンとは夫婦が住宅の持分を共有し、それぞれの持分について別々に住宅ローンを組む方法です。借入可能額を増やすことができたり、住宅ローン控除を二人ともが受けることができるメリットがあります。

ペアローンでも団信には加入しますが、注意が必要なのは住宅ローンが2つに分かれているので、団信で弁済されるのは亡くなった側の住宅ローンのみで、残された側の住宅ローンは返済が続くことです。

図表4:ペアローンの仕組み

夫婦双方の収入が安定していればよいのですが、妊娠・出産や育児をきっかけに妻が仕事や勤務形態を変えて収入が減っている場合などは特に注意が必要です。夫に万が一のことがあったときに妻一人の収入では住宅ローンを返済しながら生活していくことが難しい可能性もあるからです。

そのような場合は夫の保険を見直して、保障を手厚くしておいた方がよいでしょう。住宅購入後もお互いの収入やリスクに変化があれば、その都度保障を見直す必要があります。

自営業者は就業不能リスクにも要注意

住宅ローンの返済に影響しうるリスクは死亡リスクだけではありません。病気やケガなどにより長期間働けなくなるリスクも考えておく必要があります。特に注意が必要なのは自営業(国民健康保険加入者)の人です。

会社員であれば病気やケガで4日以上仕事を休んだ場合は、加入している健康保険から標準報酬日額の2/3にあたる傷病手当金が1年6ヵ月まで支給されるので、すぐに収入が途絶えることはありません。しかし自営業の人などが加入する国民健康保険には傷病手当金は事実上ほとんどないので、就業不能になればすぐに収入が途絶えてしまうリスクがあります。

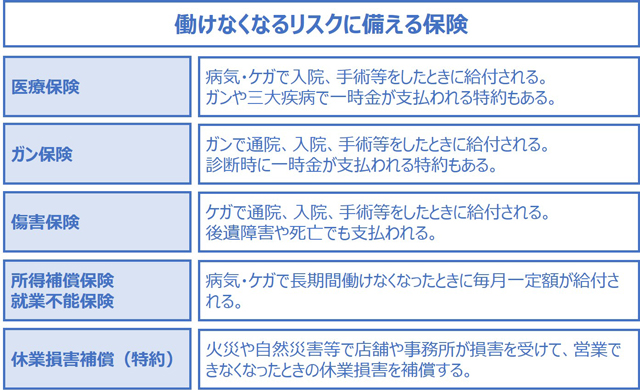

就業不能になっても、一定期間は住宅ローンの返済や生活費を賄えるだけの貯蓄がある場合はよいですが、そうでない場合は医療保険やガン保険、傷害保険、または所得補償保険や就業不能保険などでリスクに備えることも考えておいた方がよいかもしれません。

なお、団信にもガンや三大疾病等で返済が免除される特約が付いたタイプがあります。通常の団信よりも金利が上乗せされるので返済額は増えますが、安心を優先するなら検討してみる価値はあるでしょう。

また店舗や事務所で事業を行っている場合、火災や自然災害などによってその店舗や事務所が使用できなくなると、身体は健康でも仕事ができず、収入が得られなくなってしまうリスクがあります。そのようなリスクに備える保険としては店舗や事務所の火災保険に特約として付帯できる休業損害補償(特約)があります。

図表5:働けなくなるリスクに備える保険

まとめ

住宅ローンの返済は長期にわたるため、その間にさまざまなリスクに直面する可能性があります。また住宅ローンの組み方や就労形態によってもそのリスクは大きく違ってきます。住宅購入は人生で一番大きな買い物であるからこそ、そのタイミングで自身の保障を一度見直してみることをおすすめします。

ファイナンシャルプランナー(AFP認定者)、企業年金管理士(確定拠出年金)

1977年広島県生まれ。大学卒業後、医療機器メーカー・エアライン系商社で海外営業として勤務した後、ファイナンシャルプランナーに転身。

生活に関わるお金の不安を解消し、未来に希望をもって暮らしていくためのお手伝いをする「生活設計のコンシェルジュ」として相談業務や執筆業務に従事。

企業や学校での講演・セミナーにも年間100回以上登壇しており、これまでの延べ聴講者数は2万人を超え、わかりやすい説明が好評を得ている。

連載バックナンバー生活設計コンシェルジュ 長尾真一がやさしく解説!今、押さえたい住宅ローン活用術

- 2024/04/17

- 2024/03/13

- 2024/02/07

- 2024/01/10

- 2023/12/06

本コラムは、執筆者の知識や経験に基づいた解説を中心に、分かりやすい情報を提供するよう努めております。掲載内容については執筆時点の税制や法律に基づいて記載しているもので、弊社が保証するものではございません。

住宅ローン新着コラム

-

毎月の返済額、返済総額、借り換え、賃貸とマイホームの比較、

繰上げ返済額をシミュレート。

住宅ローンの知識

提供:イー・ローン

2025年05月02日 現在

提供:イー・ローン

投資用・事業用不動産サイト ノムコム・プロ

投資用・事業用不動産サイト ノムコム・プロ