二世帯住宅を検討するなら知っておきたい「親子リレーローン」とは

2022年06月01日

日本の65歳以上人口は2042年まで増え続け、その後は減少に転じるものの、少子化によって高齢化率はさらに上昇すると推定されています。また経済や生活に目を向けると、現役世代の平均年収は過去30年間ほぼ横ばいで増えていない一方で、共働き世帯の割合が増加しています。

そのような中で、将来の親の介護や、共働き・育児のしやすさから二世帯住宅を検討されている方にもおすすめです。そして二世帯住宅を検討するときに、押さえておきたい住宅ローンの選択肢が「親子リレーローン」です。

親子リレーローンとは

親子リレーローンとは、親子で1つの住宅ローンを契約し、親が主債務者、子が連帯債務者となって、二世代にわたってリレー形式で返済する住宅ローンの形態です。親子の収入を合算できるため、借入可能額が大きくなるほか、2世代にわたって返済するので、親の年齢が高くても長期の住宅ローンが組めるといった特徴があります。

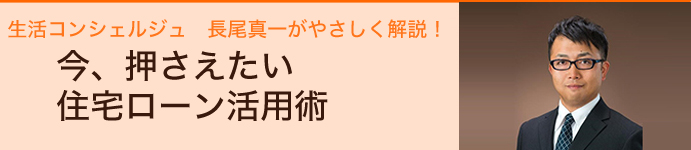

親子リレーローンと似た住宅ローンに「親子ペアローン」があります。親子リレーローンが親子で1つの住宅ローンを契約し、親から子に返済を引き継ぐのに対して、親子ペアローンでは親子がそれぞれ住宅ローンを契約し、同時に返済していきます。親子リレーローンと親子ペアローンの主な違いは次表のとおりです。

図表1)親子リレーローンと親子ペアローンの違い

フラット35では「親子リレー返済」

住宅金融支援機構が提供する長期固定金利型住宅ローンのフラット35では「親子リレー返済」という名称で親子リレーローンが取り扱われています。

(参考)住宅金融支援機構・フラット35「親子リレー返済」

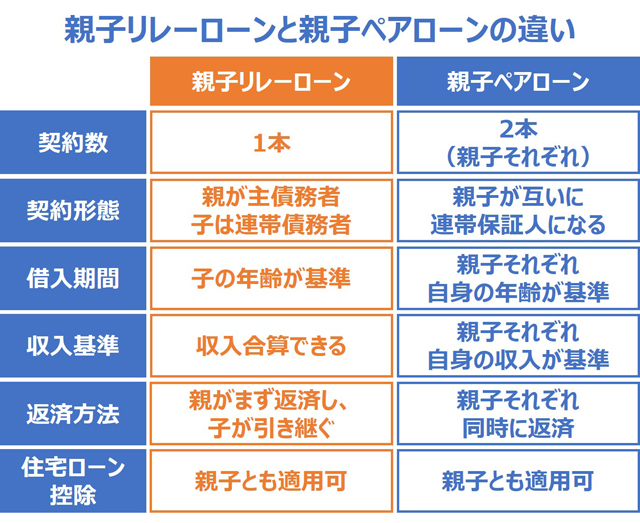

一般的な民間金融機関の親子リレーローンでは、申込時に親の年齢が70歳未満といった年齢条件があることが多いですが、フラット35の親子リレー返済では主債務者である親の年齢は問われません。返済期間は連帯債務者となる子の年齢をもとに設定するので、子が申込時満70歳未満、完済時満80歳未満という年齢条件を満たしていれば、親の年齢に関わらず35年ローンを組むことができます。

また多くの場合、親子リレーローンの利用には親子の同居が条件となっていますが、フラット35の親子リレー返済では親子の同居要件はありません。

図表2)親子リレーローンと親子リレー返済の違い

親子リレーローンのメリット

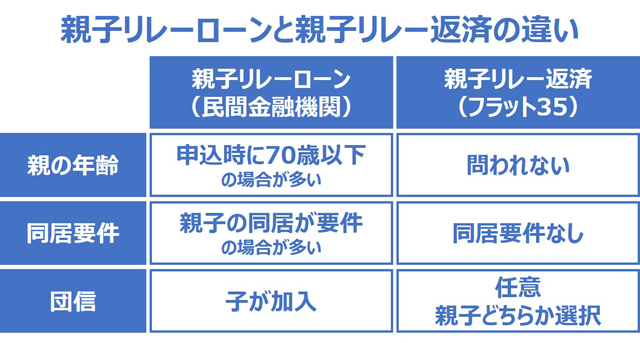

親子リレーローンには次のようなメリットがあります。

(1)親の年齢が高くても住宅ローンが組める

返済期間は子の年齢をもとに設定できるので、たとえば親が50代以上であっても35年ローンを組むことができます。二世帯住宅ではキッチンやバス・トイレ等を別々にすることも多く、建築費が高額になりがちですが、長期の住宅ローンが組めることで家計への負担を抑えることができます。

(2)親子の収入を合算できるため、借入可能額が大きくなる

親子リレーローンは親子の収入を合算できるため、一人で住宅ローンを組むよりも借入可能額が大きくなります。特に子がまだ若く、年収がそれほど高くない場合、親子リレーローンを活用することによって購入できる物件の選択肢が広がります。

なお、フラット35の親子リレー返済では親の年金収入も合算可能で、親子が同居しない場合でも利用可能なので、二世帯住宅でなくても親が子の住宅取得を支援することができます。

(3)子世帯の家計が安定する

親子リレーローンでは原則として当初は親が返済をするので、子にとっては住居費の負担が少なくなります。特に子世帯が20代~40代の場合、ちょうど子育て期にあたるため、教育費の負担が大きくなりますが、その時期に住居費の負担が軽減されれば家計の安定につながります。そしてうまくいけば子育てが終わった後に住宅ローンの返済を引き継ぐので、無理のない返済ができるようになります。

図表3)親子リレーローンのメリット

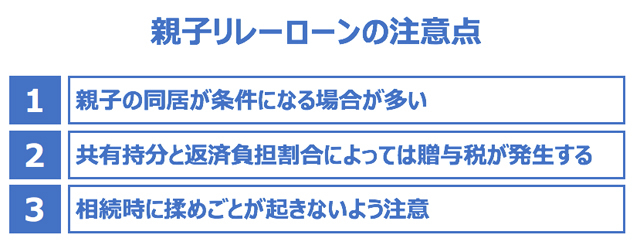

親子リレーローンの注意点

一方で親子リレーローンには次のような注意点もあります。

(1)親子の同居が条件になる場合が多い

フラット35以外の親子リレーローンでは親子の同居が条件になっている場合がほとんどです。二世帯住宅や将来にわたって同居を前提としているのであればよいのですが、転勤等で転居の可能性がある場合や、子が未婚の場合は、将来的に同居を続けられるのかという懸念があります。

仮に親子リレーローンを組んで返済は親がしていても、子も連帯債務者であることには違いないので、子が新たに別の住宅ローンを組むことは難しくなります。同居の意思や将来的な見通しはよく考える必要があるでしょう。なお、フラット35の親子リレー返済には同居の要件はありません。

(2)共有持分と返済負担割合によっては贈与税が発生する

親子リレーローンでは親子で1つの不動産を購入するため、その不動産は共有名義になりますが、共有持分と返済負担割合が一致しない場合、贈与税が発生する可能性があります。

たとえば返済負担割合が親70%、子30%なのに、共有持分が親50%、子50%となっていた場合、20%分にあたる金額が親から子への贈与と見なされ、贈与税が発生する場合があります。但し贈与税には年間110万円の基礎控除があるため、その範囲内であれば贈与税は基本的に発生しません。

(3)相続時に揉めごとが起きないよう注意

親子リレーローンを組んでいる場合、親が亡くなった後は連帯債務者である子が自宅不動産を相続します。しかし子に兄弟姉妹がいる場合は兄弟間で揉め事が起きないように注意が必要です。もし自宅不動産以外に相続財産が少なければ、不動産を取得できない兄弟姉妹が不満を抱くかもしれないからです。

そうならないためには親が遺言を残したり、生命保険を契約して万一のときには連帯債務者である子が保険金を受け取り、その保険金で兄弟姉妹に現金を渡せるようにしたりするなど、あらかじめ対策を考えておいた方がよいでしょう。

ちなみになぜ兄弟姉妹を生命保険の受取人にしないかというと、生命保険金は原則として相続財産にはならず、遺産分割の対象にならないからです。遺産分割での揉め事を解決するには、不動産を取得する子が保険金を受け取り、その子から兄弟姉妹に現金を渡せるようにしておいた方がよいのです。

図表4)親子リレーローンの注意点

親子リレーローンの団信

親子リレーローンでは基本的に団信(団体信用生命保険)は子が加入することになります。したがって万が一先に子が亡くなった場合、親は返済が免除され、親が先に亡くなった場合は子がその住宅ローンを引き継いで返済を続けます。

ただし、フラット35の親子リレー返済の場合、機構団信の加入は任意で、加入する場合も親か子のどちらが加入するかを選択できます。単純に考えれば親が先に亡くなる可能性の方が高いので、親が加入した方がよさそうですが、注意が必要なのは機構団信の保障は満80歳の誕生日の属する月の末日までであることです。それより長生きした場合は団信の保障はなくなってしまいます。

そう考えると、やはり団信は子が加入した方が保障期間が長くなり安心できるように思えますが、もし親と子の双方に保障が欲しい場合は、親が団信に加入し、子は民間の生命保険(収入保障保険)でカバーするという方法もあります。

団信は民間の生命保険と違い、保険料が加入年齢に関わらず一定なので年齢が高い親が加入するメリットがありますし、子の方は若くて健康であれば割引などを適用して安く民間の保険に加入できる場合があります。

このようにフラット35の親子リレー返済を利用する場合には、団信の加入についてよく検討する必要があります。

まとめ

将来的に在宅での親の介護や生活のサポートを考えるのであれば、二世帯住宅という選択肢もあり得るでしょうし、共働き世帯が増える一方で保育園の待機児童といった問題がある中、家事や育児を支え合える二世帯住宅は子の側にとっても共働きや子育てがしやすい環境と言えます。

またフラット35の親子リレー返済は同居の要件がないので、二世帯住宅でなくても親が子の住宅取得を支援することができます。少子高齢化が進む今の時代だからこそ、親子リレーローンという選択肢も知っておいて損はないでしょう。

ファイナンシャルプランナー(AFP認定者)、企業年金管理士(確定拠出年金)

1977年広島県生まれ。大学卒業後、医療機器メーカー・エアライン系商社で海外営業として勤務した後、ファイナンシャルプランナーに転身。

生活に関わるお金の不安を解消し、未来に希望をもって暮らしていくためのお手伝いをする「生活設計のコンシェルジュ」として相談業務や執筆業務に従事。

企業や学校での講演・セミナーにも年間100回以上登壇しており、これまでの延べ聴講者数は2万人を超え、わかりやすい説明が好評を得ている。

連載バックナンバー生活設計コンシェルジュ 長尾真一がやさしく解説!今、押さえたい住宅ローン活用術

- 2024/04/17

- 2024/03/13

- 2024/02/07

- 2024/01/10

- 2023/12/06

本コラムは、執筆者の知識や経験に基づいた解説を中心に、分かりやすい情報を提供するよう努めております。掲載内容については執筆時点の税制や法律に基づいて記載しているもので、弊社が保証するものではございません。

住宅ローン新着コラム

-

毎月の返済額、返済総額、借り換え、賃貸とマイホームの比較、

繰上げ返済額をシミュレート。

住宅ローンの知識

提供:イー・ローン

2025年05月02日 現在

提供:イー・ローン

投資用・事業用不動産サイト ノムコム・プロ

投資用・事業用不動産サイト ノムコム・プロ