住宅ローンやってはいけないNG集2<返済中編>

2016年07月06日

好評だった住宅ローンやってはいけないNG集1<借入時編>の続編として、今回は返済中のNG集を見ていきましょう。住宅ローンは借りて終わりというわけではありません。無事に返し終えるまでは「返済中」なのです!

教育資金の積立をせずに繰上返済にいそしむのはNG

住宅ローンとの付き合い方としては、繰上返済の方法も大事です。私自身も経験がありますが、住宅ローンを借りると、できるだけ早く完済したいという意識が働くようです。

マイナス金利で住宅ローン金利が史上最低水準でも、むしろ低いがために、「定期預金に預けるより有利だから」と繰上返済にいそしむ方も少なくなさそうです。

繰上返済を行えば、支払う予定だった利息が軽減されるメリットがある反面、手元資金が減ります。それでも計画的に行うのはいいですが、問題は、子どもがいる家庭で繰上返済をする場合の、教育資金とのバランスです。

教育費負担のピークは、一般的には高校卒業後の大学・専門学校期です。中学校から私立に通う場合はもっと早くから教育費の高負担期が続きます。

子供が生まれる前や、まだ幼い時期に住宅を購入した世帯の一部で、こうした教育費負担に備える貯蓄をせずに繰上返済を行った結果、教育費のピーク時に貯蓄が底をついてしまった例があります。

子供が2人、3人で大学進学まで考えている、あるいは1人だけれど中学校から私立に進学させたい、などの場合は要注意です。

生前贈与など親からの経済的支援に頼れる場合はいいですが、そうでなければ、繰上返済をしすぎて大学進学時に資金不足に陥ると、奨学金や教育ローンを利用して解消することになります。子供の希望する進路を変更せざるを得ない場合もあり得ます。

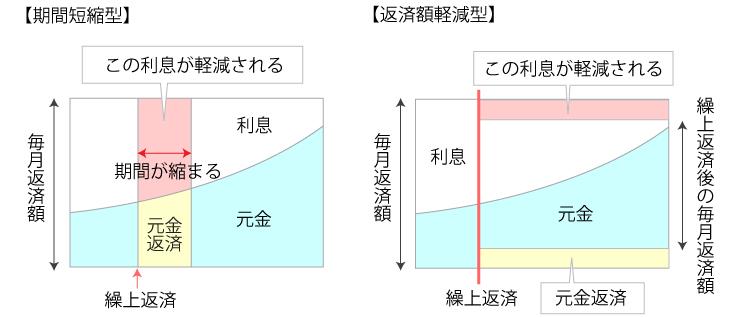

教育費など将来に大きな支出が控えた世帯の場合、ムリな繰上返済は避けるべきです。教育資金用の貯蓄を確実に行い、残った資金で繰上返済をする、と考えた方がいいでしょう。将来の教育費負担期に備えて、できれば「返済額軽減型」の繰上返済が理想です。

ただし、例外はあります。住宅ローン相談でこうしたものも受けますが、教育費が高負担になる前に確実に完済できる場合は、繰上返済を優先するのはOKです。完済後は、住宅ローン返済分も教育費に回せるからです。この場合は「期間短縮型」の繰上返済ですが、本当に可能か、あらかじめよく試算した上で行うようにしましょう。

図表1 繰上返済のイメージ(元利均等返済)

住宅ローン控除を意識しない借換え・繰上返済はNG

マイナス金利が導入されて以来、住宅ローンの借換えを行う人も増えています。しかし、借換えで適用金利が下がってめでたし、めでたし! と思っていたら、うっかり住宅ローン控除(図表2)の適用対象外になっていた、などということがないよう注意しましょう。

国税庁のサイトには、次の要件をすべて満たす場合には、借換え後も住宅ローン控除の対象になると書かれています。

(1)新しい住宅ローンが当初の住宅ローンの返済のためのものであること。

(2)新しい住宅ローンが10年以上の償還期間であるなど住宅ローン控除の対象となる要件に当てはまること。

元々住宅ローン控除を利用していたという前提で考えると、借換時に問題になるのは主に返済期間でしょう。条件となる「10年」というのは、最初に住宅ローンを借りた時点から完済までの期間です。借換え前の経過期間+借換え後の残存期間が10年以上でなければ、借換え後は住宅ローン控除の対象でなくなります。

借換えの時に金利が下がった分、借入期間を短く組んだり、あるいは借換えの際に一部内入れなどをして10年を切ってしまうと、受けられると思っていた住宅ローン控除が受けられない場合もあります。

この「10年ルール」は繰上返済でも同じことが言えます。うっかり繰上返済をしすぎて完済予定月までの期間が10年を切ってしまうと、住宅ローン控除は受けられません。

ただし、いずれの場合も、住宅ローンの金利が1%を下回る低金利で借りられているなど、借り続けて住宅ローン控除を受けた方が明らかにメリットがある場合に成り立つ話だということも頭に入れておきましょう。

| 居住時期 | 期間 | 控除対象の借入限度額 | 控除率 | 年間 限度額 | 合計控除額 |

|---|---|---|---|---|---|

| 平成26年4月1日~ 平成31年6月30日 |

10年 | 4,000万円*5,000万円 | 年末の住宅ローン残高の1% | 40万円* 50万円 |

400万円*500万円 |

返済が厳しくなったのに放置して延滞するのはNG

返済中の最大のNGともいえるのが、万が一、何らかの理由で返済が厳しくなった時の対処法です。

住宅ローンは30年、35年と長期の付き合いとなるため、想定外のことが起こることもあるでしょう。家族や自分の病気、あるいは親が倒れて介護を負うことになったり、勤め先の倒産やリストラなど、さまざまなリスクが考えられます。

その結果、夫婦共働きだったのに片働きになって収入が半減したり、悪くすれば、一時的に収入が途切れることがないとも限りません。

家計の緊急事態のために、生活費6か月分の生活予備費を用意しておくことは大事ですが、事態が改善せず長期化して、住宅ローンが払えなくなりそうだと思ったときは、どうすべきでしょう?

大事なのは、延滞をする前に行動を起こすことです。延滞前なら、借入れている銀行の窓口での住宅ローン返済の条件変更や、他行への借換えなど、選択肢はまだあります。

借換えについても、金利が低い住宅ローンへの借換えで返済額を少しでも抑えられるだけでなく、条件が合って「リバースモーゲージ」を活用した借換えを行うことができれば、月々の住宅ローンの返済をなくすこともできます。

いずれにしても、何もせずに延滞をしてしまうことが一番のNGです。

住宅ローンを延滞すると、金融機関から催促を受けますが、延滞が6か月程度続くと、「期限の利益」が喪失し、金融機関から住宅ローン残債を一括返済するよう求められます。

その後は、保証会社による代位弁済が行われ、債権は金融機関から保証会社に移り、今度は保証会社から返済を迫られることになります。

そこまでいけば、あとは家を売却して返済するしか道はなくなります。それでも負債が残れば、家はないのに、返済だけ続く場合もあります。

自分たちの生活を守るためにも、1度目の延滞をする前に行動することです。住宅ローンを借りた金融機関に相談すると、一定期間の返済額軽減や、返済期間を延長して返済額を軽減する等、対処法を相談することができます。経済的な問題が一時的なものであるなら、それによって乗り切れば、マイホームも家族の生活も守ることができます。

以上、返済期間中の3つのNGを取り上げてみました。これらを頭の片隅に置いておけば、「こんなはずではなかった...」という事態を回避できることがあるかもしれません。住宅ローン、返し終えるまでは程よい距離感で付き合いたいものです。

ファイナンシャルプランナー、住宅ローンアドバイザー

FPラウンジ ばっくすてーじ代表。経済誌・女性誌等のライターを経て94年よりFPとして独立。「家計の永続性」をテーマに、個人相談や講演・研修、雑誌や新聞、サイトへの寄稿、監修などを行う。「住宅ローン賢い人はこう借りる」(PHP研究所)、「50代家計見直し術」(実務教育出版)など著書多数。座右の銘は「今日も未来もハッピーに」。

連載バックナンバー知っておきたい!住宅ローンテクニック

- 2019/11/13

- 2019/10/16

- 2019/09/11

- 2019/08/07

- 2019/07/03

本コラムは、執筆者の知識や経験に基づいた解説を中心に、分かりやすい情報を提供するよう努めております。掲載内容については執筆時点の税制や法律に基づいて記載しているもので、弊社が保証するものではございません。

住宅ローン新着コラム

-

毎月の返済額、返済総額、借り換え、賃貸とマイホームの比較、

繰上げ返済額をシミュレート。

住宅ローンの知識

提供:イー・ローン

2025年05月02日 現在

提供:イー・ローン

投資用・事業用不動産サイト ノムコム・プロ

投資用・事業用不動産サイト ノムコム・プロ