低金利でも繰上返済は必要?繰上返済のメリットと注意点

2018年03月08日

住宅ローンは「借り方」も大事ですが、同じくらい「返し方」も大事です。低金利時代の繰上返済はどう考えればいいのでしょう? また、「繰上返済をしてはいけない人」もいることは、ご存知でしょうか?

繰上返済とは?

二十数年前、わが家で住宅ローンを借りたころは金利が3~4%台でした。リスクを嫌って固定金利で借りる人が多かった時代で、住宅ローンを借りたら早めに返し終えたいと繰上返済にいそしむ人が少なくありませんでした。最近は金利が低いからか、「借りたら繰上返済」という人はそこまでではなくなっていますね。

繰上返済とは、毎月の返済とは別に、借入額の一部あるいは全額を返済することをいいます。通常の返済の場合は返済額に利息分も含まれますが、繰上返済に関しては、返済分が全て元金の返済に充てられます。それによって、支払う利息を軽減することができます。

繰上返済は、かつては有料でしたが最近は手数料が安くなり(3,240円、5,250円、10,800円など)、無料の商品も増えました。中には、毎月の引き落とし日に口座に指定残高を残して自動的に繰上返済をするユニークな繰上返済を行っているところもあります。

繰上返済を行うことで支払う利息を減らすことができますが、その効果は、繰上返済の種類(後述)や、行う時期、金利、残返済期間、残債の額などで違ってきます。繰上返済を行うなら、時期は早め、金利は高め、残返済期間が長いもの、残債の額が多いものの方が利息軽減効果は大きくなります。

期間短縮型と返済額軽減型がある

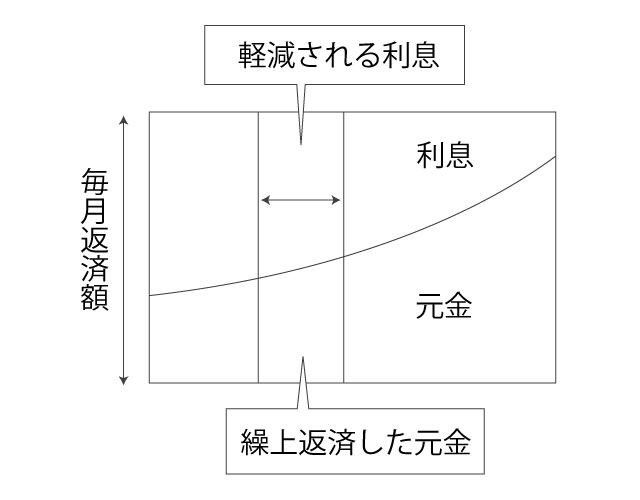

繰上返済には、繰上返済分で期間を短くする「期間短縮型」と、期間は変えずに返済額を減らす「返済額軽減型」とがあります。それぞれの特徴を見ておきましょう。

<期間短縮型>

「期間短縮型」の繰上返済の場合は、毎月の返済額は変わらず、返済期間が短くなるため、短縮された期間に支払う予定だった利息分が軽減されます。通常、繰上返済というと「期間短縮型」を指す場合がほとんどです。

借入額3000万円、全期間固定、金利1.5%、返済期間30年(ボーナス払いなし、元利均等返済)の住宅ローンで、2年経過後(25回目)に100万円を繰上返済した場合は、15カ月の期間短縮ができ、利息も約50.7万円の軽減になります。

(例)借入額3000万円、全期間固定、金利1.5%、返済期間30年、

ボーナス払いなし(元利均等返済)、25回目に100万円を繰上返済した場合

| 毎月返済額 | 10万3536円 |

| 期間短縮月数 | 14ヶ月 |

| 軽減される利息 | 約50.7万円 |

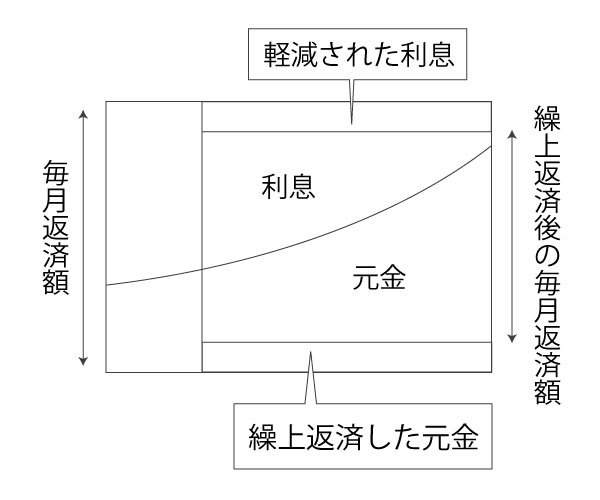

<返済額軽減型>

返済期間を変えずに毎月の返済額を下げる繰上返済を「返済額軽減型」といいます。今後、収入が減る、または支出が増えると見込まれ、住宅ローンの返済額を軽減したいという状況で繰上返済を行うときには「返済額軽減型」が向きます。

期間短縮型と同じ条件で繰上返済をした場合は、短縮される期間はありませんが、毎月の返済額が10万3536円→9万9881円と下がります。利息軽減効果は、期間短縮型の半分以下となる約22.4万円です。

<条件>借入額3000万円、全期間固定、金利1.5%、返済期間30年、

ボーナス払いなし(元利均等返済)、25回目に100万円を繰上返済した場合

| 毎月返済額 | 10万3536円 → 9万9881円 |

| 期間短縮月数 | - |

| 軽減される利息 | 約22.4万円 |

期間短縮型は利息軽減効果が大きいのですが、いずれ借換えを行うために返済期間を短くしたくないという人や、返済額を抑えて家計を安定させたい人には向きません。そういう場合は、返済額軽減型を選択すべきでしょう。

繰上返済のメリットや注意点は?

すでに解説してきたように、繰上返済には2つのタイプごとに異なるメリットがあります。

|

<期間短縮型の繰上返済のメリット> <返済額軽減型の繰上返済のメリット> |

では、繰上返済はメリットだけかというとそうではありません。次のようなデメリットもあります。特に貯蓄が減るのは、いずれのタイプの繰上返済でも共通です。計画的に貯めて行う繰上返済であれば問題はないですが、例えば教育資金用の貯蓄を回してしまうような繰上返済の仕方は問題です。

また、住宅ローンを借りる際には通常、団体信用生命保険に加入しますが、これを保険の一部と考える場合、繰上返済を行うことで保障が小さくなったり早く終わってしまったりすることもあります。そのあたりも、じっくり考えて行う必要があります。

さらに、期間短縮型の繰上返済の場合は、期間を短くすることの意味も理解して繰上返済を行うべきです。もしも将来、返済額を抑えなくてはいけない家計の状況に陥ったときに、借換えをして返済額を軽減しようと思っても、通常は期間を延ばせません。

|

<期間短縮型の繰上返済のデメリット> <返済額軽減型の繰上返済のデメリット> |

いずれにしても、「ボーナスが入ったから繰上返済」と短絡的に考えるのではなく、じっくり計画的に行うことが大事です。特に、子どもがいて将来、教育費がかかる時期が来るとわかっている場合は慎重に検討すべきです。繰上返済を行うにしても、返済額軽減型にする方がいい場合もあります。

繰上返済を行おうと思ったときには、中長期的な家計の安定のためにも次の4点をチェックした上で行いましょう。ボーナスが入ったから即実行、などと走らないようにしたいものです。

|

<繰上返済を行う前にチェック!> □ほかの目的別貯蓄では行わない □生活予備費を残す □「借換え」の試算もしてみる |

どうする?低金利時代の繰上返済

ここまで繰上返済についてみてきましたが、今のような低金利時代の繰上返済はどう考えるべきなのでしょうか。手元資金を減らして繰上返済をするより、その資金で運用をして増やした方がトクではないか?という声も聞かれます。

この答えは、人によって違ってきます。投資に慣れている人、経験を積んできた人とそうでない人では判断が異なることでしょう。

図1・2の例の場合、100万円を繰上返済すると、期間短縮型で約50.7万円(残返済期間26年7カ月)、返済額軽減型で約22.4万円(残返済期間28年)となりました。このうち、返済額軽減型の繰上返済をした時と、運用をした時で比較してみます。

同じ100万円を使って繰上返済をしたときには、約22.4万円のメリットが生まれました。この100万円を繰上返済せずに、運用に回した場合は次のような試算ができます。

表 運用したらいくらになる?(100万円を28年間運用)

| 平均利回り(年) | 0.725% | 2% | 3% |

|---|---|---|---|

| 28年後 | 122.4万円 | 174.1万円 | 228.1万円 |

| 増えた分 | +22.4万円 | +74.1万円 | +128.1万円 |

| 繰上返済効果(22.4万円)との差 | ±0 | +51.7万円 | +105.7万円 |

あくまでもこの例の場合ですが、0.725%を超える運用ができれば、繰上返済よりも自分で運用した方がトクだったということになります(実際には、繰上返済をすることで減る住宅ローン控除の目減り分もあるため、損得分岐点はもっと低くなるはずです)。

投資が苦手だと、「今のような低金利時に0.725%で運用したのと同じ効果があるならそれで十分!」と考える人もいるでしょう。逆に、「2~3%の運用なら可能だ」という人は繰上返済よりも運用した方が効果大です。

どちらを選択するかは考え方によります。「繰上返済に回せる余裕資金があるけれど迷って決められない」という人は、半分を繰上返済、半分を投資という方法もあるでしょう。投資もiDeCoや一般NISA、つみたてNISAなど、できるだけ節税効果があるものを選択しましょう。

こんな人は繰上返済してはいけない!

最後に、繰上返済してはいけないケースを整理しておきます。

1・繰上返済をすると生活予備費が残らない人

勤め先の倒産や親が倒れたなど、人生、何が起こるかわかりません。そのため、生活予備費は必須です。まれに、生活予備費まで繰上返済に回す状況は家計のリスクです。

2・目的別貯蓄ができていない人

教育資金のような大きな支出に備えずに繰上返済を行った結果、教育費のピークに資金不足になる家計もあります。教育ローンを借りたり、子どもに重い奨学金を負わせることになる場合も。お子さんがいて高等教育まで考えているなら、教育資金をしっかり貯める方が優先順位が高くなります。

3・借換えの方が有効な人

借りている住宅ローンの内容によっては、借換えを行った方が効果的な場合もあります。手間はかかるものの、借換えの試算をして繰上返済と比較してみましょう。

4・団信が保障の一部の場合

これはどちらかというと、家族の意見を聞くべき点かもしれません。団信に入っているので、借入者に万一のときは住宅ローン残債が保険で相殺されて住宅は残ります。これを保障と考えて、あえて繰上返済をしない選択もあります。

住宅ローンは完済を急ぐより、家計全般の運営が大事な時代と言えます。繰上返済も目先のメリットだけでなく、中長期の視点で考えるようにしましょう。

ファイナンシャルプランナー、住宅ローンアドバイザー

FPラウンジ ばっくすてーじ代表。経済誌・女性誌等のライターを経て94年よりFPとして独立。「家計の永続性」をテーマに、個人相談や講演・研修、雑誌や新聞、サイトへの寄稿、監修などを行う。「住宅ローン賢い人はこう借りる」(PHP研究所)、「50代家計見直し術」(実務教育出版)など著書多数。座右の銘は「今日も未来もハッピーに」。

連載バックナンバー知っておきたい!住宅ローンテクニック

- 2019/11/13

- 2019/10/16

- 2019/09/11

- 2019/08/07

- 2019/07/03

本コラムは、執筆者の知識や経験に基づいた解説を中心に、分かりやすい情報を提供するよう努めております。掲載内容については執筆時点の税制や法律に基づいて記載しているもので、弊社が保証するものではございません。

住宅ローン新着コラム

-

毎月の返済額、返済総額、借り換え、賃貸とマイホームの比較、

繰上げ返済額をシミュレート。

住宅ローンの知識

提供:イー・ローン

2025年05月02日 現在

提供:イー・ローン

投資用・事業用不動産サイト ノムコム・プロ

投資用・事業用不動産サイト ノムコム・プロ