いつかは住宅ローン金利が上昇する!?変動金利か固定金利か真剣に考えよう

2017年12月22日

「どうせ金利は上がらない」そう考えている方は、意識を変えた方がいいかもしれません。永遠に低金利が続くわけではありません。すでに借りている方も、これから金利タイプを真剣に選ぼうという方も、中長期の視点で、金利タイプ選びを考えることが大事です。

住宅ローンの金利はどう決まる?

まずは、住宅ローンの金利はどう決まるかについて頭を整理しておきましょう。これから借りる方は、自分が利用しようとしている金利タイプが何によって決まるのか、知っておく必要があります。すでに借りている方も同じです。下記のいずれになるのか、チェックしてみてください。

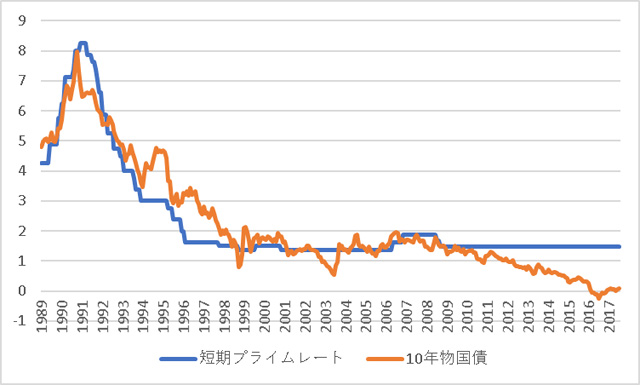

□変動金利型:一般に、短期プライムレート(金融機関が優良企業に1年以下の短期で貸し出す際の最優遇金利)に連動します。短期プライムレートは金融機関同士が資金を融通し合う際の超短期の「無担保コールレート(オーバーナイト物)」を目安に常に変動しています。

□短期の固定金利期間選択型:それぞれの期間に応じた金融市場の短期金利の影響を受けます。

□10年以上の固定金利期間選択型、固定金利型:金融機関で異なりますが、多くは10年物国債金利に連動しています。

□フラット35:住宅金融支援機構の提示金利(10年物国債金利の影響あり)に各金融機関が上乗せして決まります。

住宅ローンは、変動金利型であれば短期プライムレート、10年以上の固定金利期間選択型や固定金利型は10年物国債金利の影響を大きく受けているということです。

ちなみに、1989年(平成1年)からの短期プライムレートと10年物国債金利の推移を見ると図表1のようになっています。過去20年程ずっと低い状態が続いており、それを受けて住宅ローンの金利も低い時期が続いてきたのです。

変動金利も10年固定金利期間選択型も固定金利型もそうですが、住宅ローンの金利が低いのは、実は日銀が行う金融政策の影響が大きいのです。日銀の金融政策の変遷を見てみましょう(参照:日銀サイト)。

日銀は1995年以降、短期市場金利を誘導することで金融市場の調節を行ってきました。1998年以降は無担保コールレートに誘導目標が設けられましたが、2001年に「量的緩和政策」がスタートし操作目標は日銀当座預金残高に変更。しかし、2006年に操作目標は無担保コールレートに戻りました。2010年には無担保コールレートを「0~0.1%程度に促す」と定めたほか、国債や社債、ETF、J?REITなどの買入れも始まりました。さまざまな手段を取ってきたのは、「物価上昇率2%」という目標を掲げているためです。

その後、2013年に「量的・質的金融緩和」がスタート。2016年1月には「マイナス金利付き量的・質的金融緩和」が導入され、日銀の当座預金の一部に▲0.1%のマイナス金利が適用されました。9月には「長短金利操作付き量的・質的金融緩和」が導入され、10年物国債金利が0%程度で推移するよう国債の買入れを行うことも定められました。2017年12月現在も、この「長短金利操作付き量的・質的金融緩和」が続いている状態です。

しかし、最近は黒田東彦総裁が講演会などで話す内容に、金融緩和の「副作用」について言及することが増えているようです。11月の講演では、長期金利の低下が保険や年金の運用環境を悪化させ、「経済に悪影響を及ぼす可能性がある。低金利が続くと金融仲介機能が低下し、緩和効果が反転するリスクもある」と述べられました(講演録)。

しかし、12月の金融政策決定会合では、「2%の物価安定の目標の実現を目指し、安定的に持続するために長短金利操作付き量的・質的金融緩和を継続する」という決定がなされました。プラス成長が続いていることから、いずれかの段階で金融緩和の「出口探し」が始まる可能性がないとも限りません。再任の可能性はありますが、2018年4月で黒田総裁の任期も満了します。住宅ローンをこれから借りる人も、すでに借りている人も、今後は、ほぼ毎月行われている金融政策決定会合のニュースに耳ダンボです。

もしも日銀が長期金利のコントロールを辞めた場合、当然ですが、長期金利は上昇します。すると、10年の固定金利期間選択型や固定金利型、フラット35の金利はアップします。そう遠くなく金利が上昇すると想定される場合、金利タイプはどう選べばいいでしょう?

その答えを出す前に、主な金利タイプの特徴について簡単におさらいしておきましょう。

●変動金利型

金利が低いのが最大の魅力ではあるものの、金利が上がれば影響を受けるタイプです。金利は半年ごとに変わりますが、返済額の見直しは5年ごとで、しかも、返済額は最大で従前の1.25倍までしか上がらないというルールがあります。金利が急上昇したときには、返済額が全額金利となっても金利が払い切れない「未払い利息」が発生するリスクもあります。

<こんな人なら選んでOK!>

□10年以内など短い住宅ローンを組む人

□今後、金利は下がるか、少なくとも上がらないと考える人

□金利変動リスクが取れる経済的ゆとりがある人

□経済や金利を読む力に自信があって、金利をウォッチする時間がある人

□まず変動金利で借りて金利が上がったら10年固定などに切替えようと考えている人(ターゲット金利を決めている人)

<こんな人はNG!>

□返済額が途中でアップするリスクを抱えることなく、家計を安定させたい人

□今後、支出が増える(教育費等)、または世帯収入が減ることが見込まれる世帯の人

□低利で借りないと住宅ローンが組めない人

□金利が上がって返済額が増えると住宅ローンが返せなくなる人

□中長期的に金利が上がると予想する人

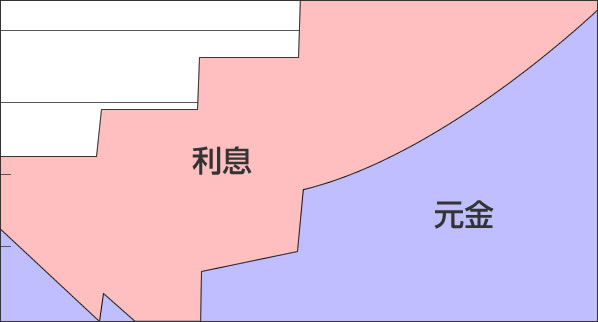

●固定金利期間選択型

2年、3年、5年、10年、15年、20年など当初期間の金利が変わらないタイプ。変動金利型に特約を付けて固定金利期間を設定している形で、固定金利期間終了後に放っておくと変動金利型に戻ります。固定金利期間終了後に再び特約を設定すれば固定金利期間を設定できます。

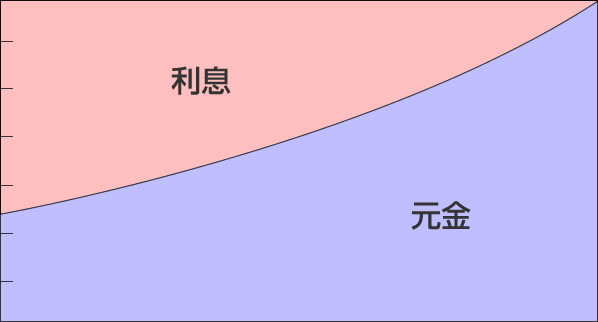

固定金利期間選択型のイメージ(元利均等返済)

<こんな人なら選んでOK!>

□繰上返済などで固定金利期間中に完済できそうな人

□固定金利期間が終わるころに金利が下がると予想する人

<こんな人はNG!>

□今後、中長期的に金利が上がると予想している人

□固定金利期間が終わるころに支出が増える(教育費等)、または世帯収入が減ることが見込まれる世帯の人

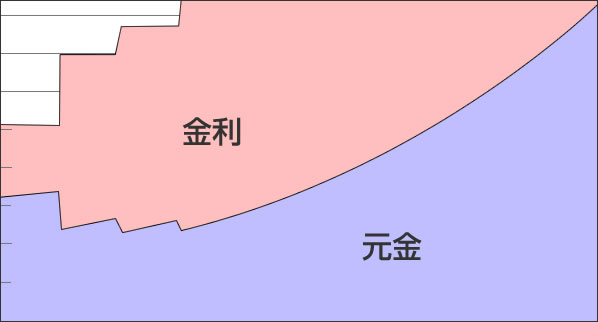

返済期間中、金利が一定で、返済額も変わりません。フラット35も固定金利型商品です。金利は変動金利型などと比べれば高めですが、返済額が一定で家計管理への影響がないのがメリットです。

固定金利型のイメージ

<こんな人なら選んでOK!>

□今後、金利が上がると予想する人

□金利変動で返済額が変わるリスクを負いたくない人

<こんな人はNG!>

□15年以下などで完済できそうな人

□今後、中長期的に金利が下がると予想している人

3つの金利タイプの違いを理解できたでしょうか。では、質問の答えはいかがでしょう。それぞれの金利タイプの特徴を踏まえた上で、しかも、そう遠くなく長期金利が上がるかもしれないとき、あなただったらどの金利タイプを選びますか?

金利上昇前でしかも金利が低い時期なら、セオリー的には固定金利型で借りてしまうのがよいのではないでしょうか。借換えるつもりの方はチャンスかもしれません。

「しばらく短プラは上がりそうもないから」「変動金利でないと借りられない」という理由で変動金利型を利用する場合は、金利が上がり始めたときのことも考えておきましょう(変動金利との付き合い方は過去コラム「変動金利は金利上昇期の行動を決めて利用しよう」を参照ください)。

ファイナンシャルプランナー、住宅ローンアドバイザー

FPラウンジ ばっくすてーじ代表。経済誌・女性誌等のライターを経て94年よりFPとして独立。「家計の永続性」をテーマに、個人相談や講演・研修、雑誌や新聞、サイトへの寄稿、監修などを行う。「住宅ローン賢い人はこう借りる」(PHP研究所)、「50代家計見直し術」(実務教育出版)など著書多数。座右の銘は「今日も未来もハッピーに」。

連載バックナンバー知っておきたい!住宅ローンテクニック

- 2019/11/13

- 2019/10/16

- 2019/09/11

- 2019/08/07

- 2019/07/03

本コラムは、執筆者の知識や経験に基づいた解説を中心に、分かりやすい情報を提供するよう努めております。掲載内容については執筆時点の税制や法律に基づいて記載しているもので、弊社が保証するものではございません。

住宅ローン新着コラム

-

毎月の返済額、返済総額、借り換え、賃貸とマイホームの比較、

繰上げ返済額をシミュレート。

住宅ローンの知識

提供:イー・ローン

2025年05月02日 現在

提供:イー・ローン

投資用・事業用不動産サイト ノムコム・プロ

投資用・事業用不動産サイト ノムコム・プロ