住宅ローンの仕組みを知ろう!元利均等と元金均等、ホントはどっちが有利?

2020年03月04日

住宅ローンの返済方法には、元利均等返済と元金均等返済があります。そして、それぞれ毎月返済のみか、ボーナス併用返済(=毎月返済+ボーナス返済)を選べるのが通常です。

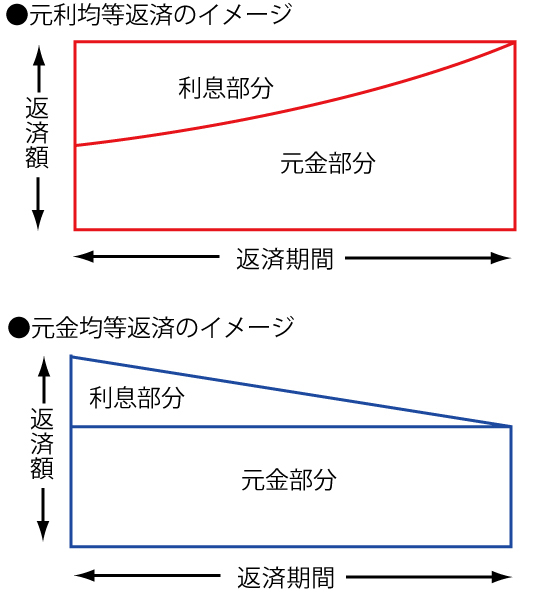

借入金利が途中で変わらない全期間固定金利の場合のイメージ図は以下のとおりです。

元利均等返済は、毎回の返済額が同じになるように組む方法で、返済額に占める元金部分と利息部分の割合が返済途中で変わっていきます。返済当初は利息の割合が多めですが、返済が進むにつれて、利息の割合は少なくなっていきます。毎回の返済額が一定なので、返済計画は立てやすいと言えるでしょう。「住宅ローンといえば元利均等返済」と言ってもいいくらい、利用者の多い返済方法です。

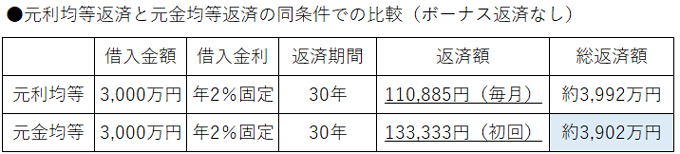

一方、元金均等返済は、毎回の元金部分の金額を一定にし、それに利息部分を上乗せして返済していく方法です。元金部分と利息部分を合計した返済額は、初回が最も多く、返済が進むにつれて、少なくなっていきます。毎回の元金部分の返済が一定で、着実にローン残高が減っていくため、全く同じ条件(借入金額、借入金利、返済期間)で組んだ場合、元利均等返済よりも元金均等返済のほうがトータルの利息の負担が軽くなります。つまり、総返済額が少なくなるのです。

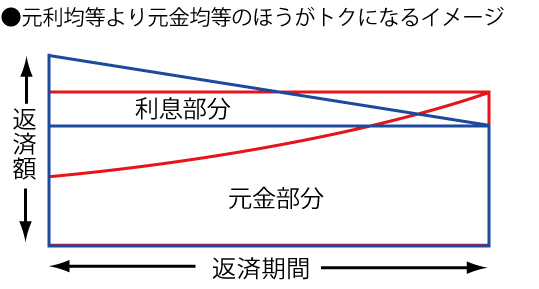

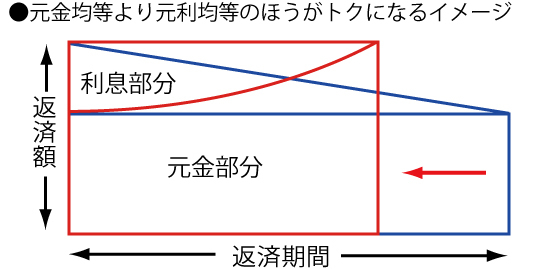

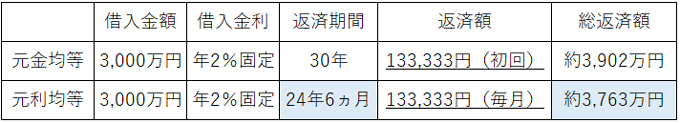

総返済額でみると、90万円ほど元金均等返済のほうが少ないことがわかります。元利均等と元金均等のイメージ図を重ねてみると、こんな感じです。

返済当初は、元金均等返済のほうが返済額は多く(133,333円>110,885円)、少しずつ返済額が少なくなっていきます。今回の比較例の場合、返済開始後13年7ヵ月後である163回目の返済額が110,833円となり、元利均等返済の返済額(110,885円)を初めて下回ります。その後もジリジリ返済額は少なくなっていき、最終回である360回目の返済額は、83,472円になる計算です。

・当初の返済額は多いものの、毎回返済額が少しずつ少なくなっていく。

・同じ条件で組んだ場合は元利均等返済よりも総返済額が少なくなる。

以上の点から、ファイナンシャル・プランナー(FP)や住宅ローンアドバイザーのなかには、住宅ローンの返済方法は、元利均等返済よりも元金均等返済の利用をすすめる人もいます。

確かに、同条件で比較すれば、元利均等よりも元金均等のほうが総返済額は少なくなります。しかし、元金均等返済の初回の返済額が問題なく返済できる家計なら、その初回の返済額と同程度の金額をずっと返済していく元利均等返済のほうが、返済期間を短くすることができ、結果的に利息の負担をより少なくすることができるのです。イメージ図にすると以下のような感じです。

比較例のケースで計算してみると・・・

なんと、返済期間を5年半も縮めることができ、トータルで約140万円も利息の負担を軽くすることができるのです。返済期間を短くできる効果が非常に大きいことがわかるでしょう。

このことは、返済方法が同じであっても言えることです。とにかく住宅ローンは返済期間を1年でも1ヵ月でも短く組む。それがトータルの利息の負担を軽減するためのコツです。

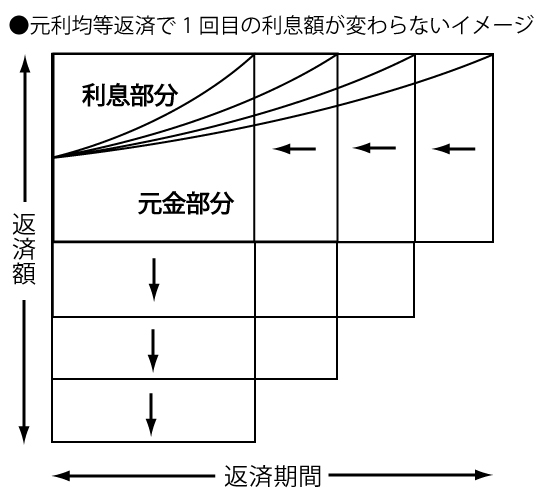

なぜなら、住宅ローンの利息は、そのときのローン残高に対してかかってくるからです。ローン残高の減るスピードが早ければ早いほど、利息の負担が軽くなり、トータルの利息の負担も軽くなるのです。イメージ図にするとこんな感じです。

住宅ローンの1回目の返済額に占める利息額は、借入金額と借入金利で決まります。毎月返済なら、借入金額に「借入金利÷12ヵ月」をかけた金額が1回目の利息額となります(実務上は、融資実行日から1回目の返済日までの日割り計算が行われることがあります)。

つまり、上のイメージ図のように返済期間を何年にしようとも、1回目の利息額は同じなのです。ということは、返済期間を短くすると、返済額が多くなりますが、その多くなる金額は元金に充当される金額を意味します。元金に充当される金額が増えるということは、ローン残高の減るスピードがそれだけ早くなり、結果としてトータルの利息の負担が軽くなるわけです。

まとめますと、住宅ローンの返済方法は、元利均等返済と元金均等返済があり、全く同条件で比較した場合の総返済額は、元金均等返済のほうが少なくなります。しかし、元金均等返済の初回の返済額をずっと返済していくことができる家計なら、返済期間を短く組んだ元利均等返済のほうが総返済額をより少なくすることができます。

住宅ローンを組む際は、安易に長めの返済期間で組むのではなく、1年でも1ヵ月でも短く組んだほうが総返済額は少なくなるということを覚えておきましょう。

ファイナンシャル・プランナー(CFP、1級FP技能士)、1級DCプランナー、住宅ローンアドバイザー

1969年東京生まれ。早稲田大学法学部卒業後、山一證券に入社し支店営業を経験。山一證券自主廃業後、独立系FPに。以後20年以上にわたり、資産運用や住宅ローンを中心とした相談、執筆、講師業に従事。2000年以降の講演回数は4,000回を突破!(2020年2月現在)。近著には「お金を貯めていくときに大切なことがズバリわかる本」(すばる舎リンケージ)がある。

連載バックナンバーFP菱田雅生が伝授!住宅ローン、賢く利用するためのコツ

- 2021/02/10

- 2021/01/20

- 2020/12/17

- 2020/11/25

- 2020/10/22

本コラムは、執筆者の知識や経験に基づいた解説を中心に、分かりやすい情報を提供するよう努めております。掲載内容については執筆時点の税制や法律に基づいて記載しているもので、弊社が保証するものではございません。

住宅ローン新着コラム

-

毎月の返済額、返済総額、借り換え、賃貸とマイホームの比較、

繰上げ返済額をシミュレート。

住宅ローンの知識

提供:イー・ローン

2025年05月02日 現在

提供:イー・ローン

投資用・事業用不動産サイト ノムコム・プロ

投資用・事業用不動産サイト ノムコム・プロ