住みかえをするときの住宅ローンは?

2018年04月03日

一生住み続けるつもりで住宅を購入しても、何かの都合で住みかえざるを得ない場合もあります。あるいは、その時点で無理のない住宅を購入し、徐々にステップアップする住みかえ前提の住宅取得をする考え方もあります。住みかえをするときの住宅ローンについて整理してみましょう。

持ち家の「住みかえ」に4パターン

家族の転勤や子どもの通学、親の介護など、事情があって持ち家であっても住みかえざるを得ない場合があります。あるいは、マンションから一戸建てへの住みかえや、より理想の住宅を追求する住みかえもあるでしょう。

私も持ち家の住みかえ経験者で、子供の通学時間の短縮と、親の緊急に備えてアクセスのよい中古マンションへ移りました。満足の住みかえでしたが、今また住みかえの虫が騒ぎ始めています。相談業務の中でもお客様の住みかえ時の資金相談などにかかわることもありますが、物件2つの売買が絡むため、計画的な住みかえが大事です。

住みかえの際には、元の家を売却するのか、貸し出すのか、ローン残債はどうするのか、住みかえ物件の購入資金は手元資金でまかなえるのか、どのようなローンを組むのかなど、考えなくてはいけないことがたくさんあります。

住みかえには、大きく次の4パターンがあると考えられます。

1.ローン残債があるなら売買同時進行パターン

現在の住まいを売りに出しつつ、住みかえる物件を探します。うまくすれば、売却資金を購入資金に充てられます。

売買を同時に進めながら、先に住みかえたい物件が出てきた場合は、元の家の売りと新規購入物件の買いを同じ不動産会社に依頼して、「買いかえ特約」を付ける方法もあります。購入物件の契約書に「○年〇月〇日までに自宅が○万円以上で売却できないときは、売買契約を白紙解除する」といった特約を付けておけば安心です。ただし、売主がNOといえば、この特約は付けられません。

気に入った住みかえ物件が先に見つかって、確実に進めたい場合は、価格が下がっても業者買取りで売却せざるを得ない場合もあります。

なお、今の家を売却しても住宅ローンが残ってしまい、手元資金でもまかなえない場合は、「住みかえローン」(後述)を利用する方法もあります。

売買同時進行パターン

| 【元の物件】契約⇒決済・引渡し⇒退去 【購入物件】契約⇒決済・引渡し⇒入居 |

2.リスクを避けるなら売り先行パターン

今の住まいを売りに出し、売れる見込みが立った段階で住みかえる物件を探します。

売り急いで、値下げをしたくない人や、住みかえるまではまだ時間があるという人にはこの方法が向きます。

先に売れるめどが立てば、次の物件の予算もたてやすく、売却資金を購入資金に充てることもできます。ただし、実際に買いかえの時期とタイムラグがある場合は、つなぎ融資を利用するか、あるいは、一時的に賃貸住宅などで仮住まいをする方法もあります。

住みながらの売却となるため、きれいに住んでいないと内覧などではやや不利になるケースもあります。

売り先行パターン

| 【元の物件】契約⇒決済・引渡し⇒退去 【購入物件】 契約⇒決済・引渡し⇒入居 |

3.資金に余裕があれば買い先行パターン

購入を先に行い、新居に引越してから、今の住まいを売りに出すパターンです。

資金的に余裕があって、元の家の売却代金をあてにしなくても貯蓄で購入できるか、住宅ローンを組めるという人に向いています。住宅ローンではなく、セカンドハウスローン(後述)を活用するのも一つの方法です。

荷物を運び出した状態で内覧できるため、部屋が広く見えるなど、高評価につながることもあり、高めの売却につながる可能性もあります。

買い先行パターン

| 【元の物件】 退去⇒(リフォーム)⇒契約⇒決済・引渡し 【購入物件】契約⇒決済・引渡し ⇒入居 |

4・今の家を賃貸に出すなら買いのみパターン

今の家は賃貸に出すことを決めている場合の流れです。住みかえ物件の購入だけを行います。

資金的にゆとりがあって、売却代金をあてにしなくても住みかえができる、あるいは住宅ローンが組めるという場合が想定されます。

人気の駅である、駅から近い、インフラが整っている、環境がよいなど、元の家が賃貸住宅としてのポテンシャルを持っていることも条件です。賃貸に出す前提があるので、期間を決めて高めの売買価格で売りに出してみる、といったこともできます。

買いのみパターン

| 【元の物件】 退去⇒(リフォーム)⇒ 賃貸契約 【購入物件】契約⇒決済・引渡し ⇒ 入居 |

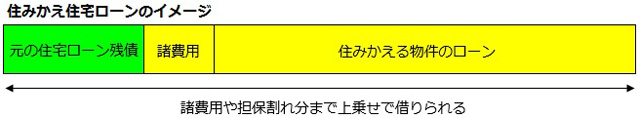

住みかえ住宅ローンとは?

住みかえで起こりがちなのが、元の物件の売却代金で残った住宅ローンを完済できない場合です。新たに住みかえる物件の住宅ローン分に加えて、諸費用、さらには元の住宅のローン残債分までを借りることができます。住宅ローン控除も利用できます。

融資額の上限は金融機関によって異なり、借入者は返済負担率(額面の年収に対する年間返済額の割合。年収400万円以上で35%までなど)をはじめ借入要件をクリアしないと借りることはできません。

また、借りられたとしても、返済負担率が高いとかなり家計を圧迫します。近く養老保険などの満期が来て繰上返済に充てられる、生前贈与の予定がある、妻が働きに出るなど、何かプラスの要因が見込まれる場合以外は、できるだけ避けたいもの。

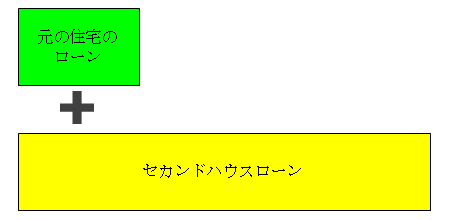

セカンドハウスローンという方法も?

一般の住宅ローンでは、2軒目の家を買う目的での借り入れはできませんが、「セカンドハウスローン」というものがあります。別荘や2軒目以降の住宅などを購入するのに利用できる専用のローンです。一部金融機関が取り扱っています。

ただし特徴としては、金利が高いことが挙げられます。また、ほかに住宅ローンの返済があって、さらにセカンドハウスローンを利用する、いわゆる二重ローンの状態になる人も多いことから、借入者や物件などの審査が厳しい傾向があります。

セカンドハウスローンを活用

買いかえ住宅ローンもセカンドハウスローンも、利用する際には、今後のライフプランに支障がないかを点検したいもの。できれば、信頼できるコンサルタント等に相談するのも一つの方法です。

ファイナンシャルプランナー、住宅ローンアドバイザー

FPラウンジ ばっくすてーじ代表。経済誌・女性誌等のライターを経て94年よりFPとして独立。「家計の永続性」をテーマに、個人相談や講演・研修、雑誌や新聞、サイトへの寄稿、監修などを行う。「住宅ローン賢い人はこう借りる」(PHP研究所)、「50代家計見直し術」(実務教育出版)など著書多数。座右の銘は「今日も未来もハッピーに」。

連載バックナンバー知っておきたい!住宅ローンテクニック

- 2019/11/13

- 2019/10/16

- 2019/09/11

- 2019/08/07

- 2019/07/03

本コラムは、執筆者の知識や経験に基づいた解説を中心に、分かりやすい情報を提供するよう努めております。掲載内容については執筆時点の税制や法律に基づいて記載しているもので、弊社が保証するものではございません。

住宅ローン新着コラム

-

毎月の返済額、返済総額、借り換え、賃貸とマイホームの比較、

繰上げ返済額をシミュレート。

住宅ローンの知識

提供:イー・ローン

2025年05月02日 現在

提供:イー・ローン

投資用・事業用不動産サイト ノムコム・プロ

投資用・事業用不動産サイト ノムコム・プロ