住宅ローンの選び方、押さえておきたいポイントを一挙解説!

2023年02月01日

住宅ローンは大手銀行のほか、地方銀行、信用金庫、モーゲージバンク、ネット銀行など、多くの金融機関が取り扱っています。そして金融機関によって金利はもちろん、団体信用生命保険の保障内容や事務手数料などさまざまな違いがあるため、しっかりと比較をした上で金融機関を選ぶことが大切です。

また住宅ローンの借り方についても、「いくら借りられるのか(借入可能額)」、「いつまで借りるか(返済期間)」、「誰が借りるか(債務者)」など、検討しなければならないことがいくつもあります。そこで今回は住宅ローンを選ぶうえで押さえておきたい10のポイントについて解説します。

図表1:住宅ローン選び10のポイント

(1)いくら借りられるのか(借入可能額)

住宅を購入する際にまず大事になるのは住宅ローンの借入可能額を知ることです。そのうえでポイントになるのが「返済負担率」です。返済負担率とは年収に占める年間返済額の割合で、住宅ローンを借りるときの審査基準のひとつになっています。

基準は金融機関によって異なりますが、一般的には25~35%程度が目安で、フラット35においては年収400万円未満が30%以下、400万円以上は35%以下とされています。ただし、これはあくまで「借りられる額」の上限であり、家計の状況や子どもの教育費など、住宅ローン以外の支出の予定もふまえて、無理なく返していける額をよく考える必要があります。

(2)いつまで借りるか(返済期間)

一般的に住宅ローンの返済期間は最長35年の場合が多いですが、金融機関によっては最長50年にしているところもあります。また返済期間だけでなく、借入時の年齢は70歳まで、完済時の年齢は80歳までというように、借入時と完済時の年齢条件も定められています。

返済期間を長くした方が毎月の返済額は抑えられますが、定年後にも返済が続く場合は生活設計をよく考えておく必要があります。退職金で繰り上げ返済を考える人もいますが、勤務先の退職金制度によっては万が一、会社の経営が行き詰まってしまった場合、想定した退職金が受け取れない可能性もないとは言えません。

(3)誰が借りるか(債務者)

一人が債務者となって住宅ローンを組む「単独ローン」のほか、購入する物件の持分を夫婦で共有し、それぞれの持分について夫婦それぞれが債務者となって別々に住宅ローンを組む「ペアローン」、夫婦の一方が債務者、もう一方は連帯保証人もしくは連帯債務者となって、借入可能額の基準となる年収は夫婦の収入を合算する「収入合算」といった方法があります。

ペアローンと収入合算は単独ローンと比べて借入可能額を増やせるというメリットがありますが、注意点もあるのでよく検討する必要があります。

夫婦で住宅ローンを組む方法について詳しくは「夫婦で住宅ローンを組む4つの方法とは?」を参照ください。

(4)返済方法

住宅ローンの返済方法には「元利均等返済」と「元金均等返済」の2つの方法があり、借入額と金利が同じでもどちらの返済方法を選ぶかによって、月々の返済額や総返済額が違ってきます。

元利均等返済は元金と利息を合わせた返済額が均等になる返済方法で、毎月の返済額が一定になるため家計は安定しますが、借入当初は返済額に占める利息の割合が大きいので、元金の減り方は緩やかです。

それに対して元金均等返済は毎月の返済額のうち元金部分が均等になる返済方法で、その上に利息が上乗せされるので、借入当初は返済額が大きくなりますが、元金の減り方が元利均等返済よりもはやいので、総返済額は少なくてすみます。

図表2:「元利均等返済」と「元金均等返済」の返済イメージ

(5) 対面窓口かネット銀行か

住宅ローンを取り扱う金融機関は数多くありますが、対面窓口がある金融機関と手続きがネット上(および郵送)で完結するネット銀行があります。対面窓口を持たないネット銀行は低コストなので一般的に金利が低い場合が多いですが、基本的に審査を書類だけで行うため、審査基準がやや厳しく設定されています。

とにかく合理的に少しでも低い金利を望む人はネット銀行、対面で相談をしたい人は対面窓口がある金融機関がよいでしょう。

住宅ローンの審査は複数の金融機関に申し込むことができます。金融機関によって審査基準や金利等の条件が異なることを考えると、あらかじめ複数の金融機関に審査を申し込んでおくことをおすすめします。

(6)金利タイプ

住宅ローンの金利には「固定金利型」、「変動金利型」、「固定期間選択型」という主に3つのタイプがあります。それぞれの特徴を理解して自分のニーズに合った金利タイプを選ぶことがまず大切で、その上でそれぞれの金利タイプにおける金融機関ごとの利率を比較します。

・固定金利型

借入期間中ずっと同じ金利が適用されます。他の金利タイプに比べると金利は高めですが、途中で金利が上昇して返済額が増えるリスクがないという安心感があります。今後の金利上昇を見込む場合や、子どもの教育費などを確実に準備するために計画的に支出や貯蓄を管理したい場合には固定金利型が向いていると言われています。

・変動金利型

借入期間中に適用される金利が変動します。そのため、金利が上昇すれば返済額が増える可能性もありますが、固定金利型と比べると金利が低いのが特徴です。今後も低金利が続くと見込む場合、あるいは比較的短い期間で借りたり、積極的に繰り上げ返済を行って早期に住宅ローン残高を減らしたりする予定の場合には変動金利型が向いているかもしれません。

・固定期間選択型

一定期間は固定金利が適用され、固定期間が経過した後は変動金利が適用されるという、固定金利型と変動金利型を合わせた金利タイプです。固定金利が適用される期間は3年、5年、10年などさまざまなタイプがあり、固定期間が長くなるほど金利は高くなります。なるべく低い金利で借りたいが子どもの教育費がかかる間など、一定期間の金利上昇リスクを回避したい場合には選択肢になるでしょう。

(7)優遇金利の条件

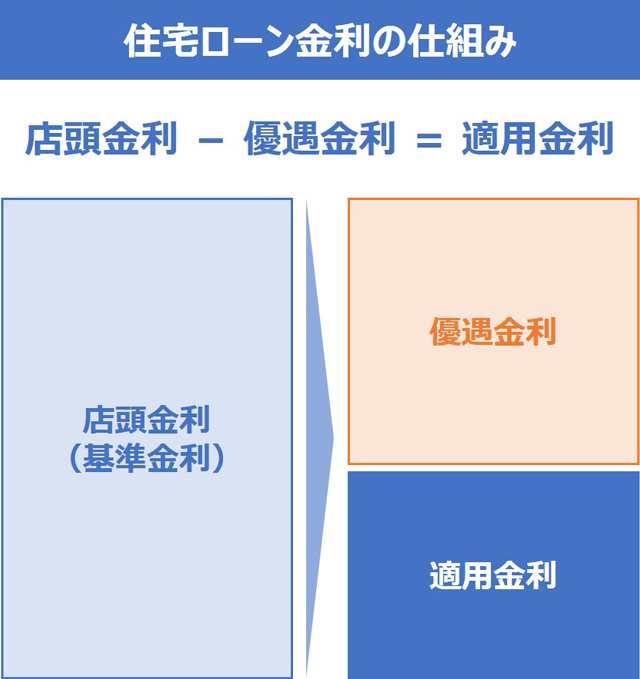

住宅ローンの金利には「店頭(基準)金利」と「適用金利」があり、その差にあたるのが「優遇金利」です。つまり「店頭(基準)金利-優遇金利=適用金利」となり、店頭(基準)金利が定価、優遇金利が割引額、そして適用金利が実際の販売価格のようなイメージになります。

優遇金利が適用されるためには「その金融機関を給与振込口座に指定する」「公共料金の支払い口座に指定する」「指定のクレジットカードを作成する」「アプリに登録する」など、金融機関によってさまざまな条件があります。適用される優遇金利によって実際の適用金利は変わってくるので、各金融機関の優遇金利の条件もよく確認しておきたいところです。

図表3:住宅ローン金利の仕組み

(8)団体信用生命保険の保障内容

民間の住宅ローンでは団体信用生命保険(団信)への加入が必須です。団信とは債務者に万が一のことがあったときに残りの住宅ローン残高が弁済される保険ですが、死亡や高度障害のみ保障する一般団信のほか、がんや三大疾病でも保障が適用されるタイプ、さらに自然災害補償が付いたタイプなど、さまざまな種類があります。

ただし金融機関によって取り扱っている団信の種類は異なるので、より幅広くリスクに備えたい人は複数の金融機関の住宅ローンを比較してみた方がよいでしょう。なお、持病などによって通常の団信に加入することが難しい場合は、引受条件が緩和されたワイド団信もあります。またフラット35では団信の加入は必須ではありません。

団体信用生命保険について詳しくは「住宅ローン選びのポイントは金利だけではない!団信のポイントを徹底解説」を参照ください。

(9)事務手数料

住宅ローンの事務手数料には「定額」タイプと「定率」タイプがあり、金融機関や住宅ローンの種類によって異なります。定額の場合は借入額に関わらず金額が決まっており、定率の場合は「借入額の2.20%」というように借入額によって変動します。

また事務手数料のほかに保証料がかかる場合もあります。したがって住宅ローンを選ぶ際には金利だけでなく、事務手数料や保証料も合わせて比較する必要があります。

また繰り上げ返済にかかる手数料も金融機関によって異なります。インターネットでの一部繰り上げ返済は手数料無料の場合が多いですが、繰り上げ返済を想定している場合はあらかじめ確認しておいた方がよいでしょう。

(10)特典サービス

住宅ローンを契約するとATMでの入出金手数料や振込手数料が一定回数まで無料になったり、所定のポイントが貯まったり、あるいは自社グループや提携先でのショッピングで割引が適用されるといった特典サービスが受けられる場合があります。

こうした特典サービスは住宅ローン選びにおいてはあくまで副次的な要素ですが、ポイントやショッピングでの割引額を積算すると年間で数万円のメリットになることもあるので、あながち無視できないかもしれません。

まとめ

住宅ローン選びというと金利の比較というイメージがあるかもしれませんが、このように金利以外にも住宅ローンを選ぶ上で検討すべきことはたくさんあります。住宅ローンを組んだ後で後悔しないためにも、今回解説したポイントは事前によくチェックしておくとよいでしょう。

ファイナンシャルプランナー(AFP認定者)、企業年金管理士(確定拠出年金)

1977年広島県生まれ。大学卒業後、医療機器メーカー・エアライン系商社で海外営業として勤務した後、ファイナンシャルプランナーに転身。

生活に関わるお金の不安を解消し、未来に希望をもって暮らしていくためのお手伝いをする「生活設計のコンシェルジュ」として相談業務や執筆業務に従事。

企業や学校での講演・セミナーにも年間100回以上登壇しており、これまでの延べ聴講者数は2万人を超え、わかりやすい説明が好評を得ている。

連載バックナンバー生活設計コンシェルジュ 長尾真一がやさしく解説!今、押さえたい住宅ローン活用術

- 2024/04/17

- 2024/03/13

- 2024/02/07

- 2024/01/10

- 2023/12/06

本コラムは、執筆者の知識や経験に基づいた解説を中心に、分かりやすい情報を提供するよう努めております。掲載内容については執筆時点の税制や法律に基づいて記載しているもので、弊社が保証するものではございません。

住宅ローン新着コラム

-

毎月の返済額、返済総額、借り換え、賃貸とマイホームの比較、

繰上げ返済額をシミュレート。

住宅ローンの知識

提供:イー・ローン

2025年05月02日 現在

提供:イー・ローン

投資用・事業用不動産サイト ノムコム・プロ

投資用・事業用不動産サイト ノムコム・プロ