「利益が出るか、損をするか」という収支の境目を損益分岐点といいますが、不動産投資をする際にも重要な判断基準です。損益分岐点のシミュレーションによって、「値下がりしにくい物件」が見えてきます。

目次

キャッシュフローの損益分岐点は「稼働率」で判断する

投資物件を選ぶときは、将来の出口を考えて「売りやすい物件」を選ぶことが重要です。売りやすい物件とは、「購入希望者が多い物件」です。

投資物件の購入希望者のだれもがチェックするのは、賃料収入をベースにした「利回り」でしょう。

ただし、ある物件について、手残りがどの程度になるかは、利回りの水準だけではなく、ローンの融資条件、物件の稼働率、適用税率(所有形態の違いや、個人の場合には不動産所得以外の所得により変わります)など、購入者自身の収入や運用状況に左右されます。

たとえば、価格が7,800万円、表面利回りが7.69%の木造アパートを購入したAさんの事例(表1)を見てみましょう。

表1.キャッシュフローの損益分岐点

Aさん:課税所得約1,000万円、現行税額292万円

| 物件概要 | 木造アパート・築3年 |

|---|---|

| 物件価格 | 7,800万円 |

| 年間賃料収入・表面利回り(満室時想定) | 600万円・7.69% |

| ローン(100%) | 金利:1.875(3年固定) 30年返済 |

| 購入時諸費用 (自己資金投資額) |

473万円 |

| 税引き前 キャッシュフロー |

満室時:161万円 95%稼働時:132万円 70%稼働時:▲12.3万円 |

| 税引き後 キャッシュフロー |

満室時:150万円 95%稼働時:132万円 70%稼働時:1.5万円 |

(2018年11月時点)

Aさんは課税所得が約1,000万円で、この物件をフルローンで購入しました。その結果、満室時想定の手残りは約150万円/年となりました。

もっとも、常時満室というのは現実的ではありません。95%稼働時だと、手残りは約132万円となります。

さらに推奨しているのは稼働率の「損益分岐点」の試算です。不動産投資における損益分岐点とは、手残りがマイナスにならない賃料収入の下限で、稼働率で表します。ここでいう稼働率は、満室想定の賃料収入を100とした賃料収入の割合です。入居率の低下や家賃の値下げで収入が減った場合、どの程度まで赤字にならないのかを試算しておくわけです。この例でいけば、稼働率70%(家賃の下落は加味しない)が損益分岐点となります。

このように、表面利回りが7~8%以上と一定の利回りを確保している物件は、買い手が付きやすいといえるでしょう。

「売りやすい=値下がりしにくい物件」の条件

購入希望者が多くて売りやすい物件ということは、値下がりしにくいということにもつながります。では、値下がりしにくい物件の条件を整理していきましょう。

○「利回り」の高い物件

不動産投資用のフルローンで購入しても十分な手残りが出る、稼働率の損益分岐点が低いなど、投資対象となりやすいからです。

○「残存耐用年数」が長い物件

融資を受ける際に長期で返済計画を立てることができ、多くの借入をしても手残りが多くなるので、ローンを組みやすくなります。

ただ、所得税の節税対策を重視する高額所得層は、あえて築年の古い物件を選ぶ場合もあります。

法定耐用年数を過ぎた木造建物は4年間で償却するため、単年度でみると減価償却費が大きく取れます。一定期間(この例だと4年間)は、不動産所得が大きなマイナスとなり、他の所得と損益通算することによって所得税が大幅に低くなる(還付される)からです。このようなケースでは、稼働率の損益分岐点はぐっと下がります。

表2は、課税所得2,500万円のBさんが築25年の木造アパート(6,000万円、表面利回り7.92%)を購入したときの試算です。損益分岐点は稼働率1%、つまり、ほとんど入居者がいなくても収支はマイナスになりません。これにはからくりがあります。

表2.築古物件のメリット

Bさん:課税所得約2,500万円、現行税額991万円

| 物件概要 | 木造アパート・築25年 |

|---|---|

| 物件価格 | 6,000万円 |

| 年間賃料収入・表面利回り(満室時想定) | 約475万円・7.92% |

| ローン(100%) | 金利:3.6(変動) 30年返済 |

| 購入時諸費用 (自己資金投資額) |

300万円 |

| 減価償却費 | 618万円(償却率:0.25) (建物金額:2,473万円) |

| 税引き前 キャッシュフロー |

満室時:61万円 95%稼働時:▲165万円 1%稼働時:▲387万円 |

| 税引き後 キャッシュフロー |

満室時:223万円 95%稼働時:112万円 1%稼働時:0.6万円 |

(2018年11月時点)

稼働率1%でなぜプラスになるかというと、こちらは不動産所得の赤字と給与所得を損益通算し、所得税還付を受けることによって、実質的にキャッシュフローがプラスになるのです。4年間は損益通算し稼働率が低くてもキャッシュフローを得ることができます。

しかし、5年目以降は減価償却費がなくなるので、所得税の支払いが発生します。そのため、この投資は短期間での投資に向いているといえます。

○空室率が低い物件

満室想定時の表面利回りが高くても、売却する時点で実際には空室が目立つような物件は買主から避けられる傾向があります。

○グロス(総額)が小さい物件

経験上、1億円以内がもっとも需要が高い価格帯といえます。1~2億円までが購入希望の平均的なゾーンでしょう。

○見栄えのよい物件

維持管理がきちんと行われているということです。外回りの汚れや傷みが放置されていると、「定期点検や計画修繕がおろそかになっているのではないか」「購入後に修繕コストかかさむのではないか」とみられがちです。

「売却時の損益分岐点」も考えておく

「値下がりしにくい物件」の条件に合う物件でも、大きく市況が動くときはその影響を受けて値下がりすることはありえます。

そこで、購入するときには「いくらまで下がったら売却時に資金持ち出しとなるか」も併せて検証しておいたほうがいいでしょう。つまり「売却時の損益分岐点」を試算することです。

【譲渡税の計算式】

★譲渡所得×税率

〇譲渡所得=売却価格ー(取得費+譲渡費用)

・取得費:土地価格+減価償却後の建物価格+諸費用

・譲渡費用:仲介手数料等

〇税率(所得税+住民税)

・短期譲渡:39.63%

・長期譲渡:20.32%

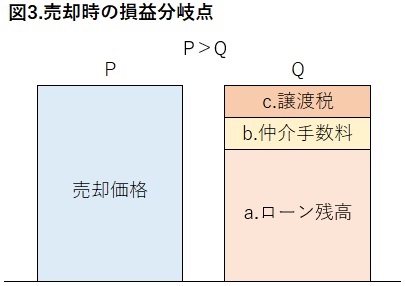

「売却時の損益分岐点」の最低限のラインは、「残りのローンと売却諸費用をまかなえる売却価格」ということになります。計算式でいうと、図3のように「P(売却価格)>Q(aローン残額+b仲介手数料等+c譲渡税)」です。

譲渡税については、2つの注意点があります。1つは、建物金額と減価償却費によって譲渡所得が左右されることです。2つ目は、個人の場合、所有期間によって適用税率が2倍近くも変わることです。所有期間5年以内が短期譲渡所得で税率は約39%(所得税・住民税。他に特別復興税がかかる)、同5年超が長期譲渡所得で税率は約20%となります。

また、当然ながらローン残額は購入者の借入額と融資条件によって変わります。以上の点を踏まえて、表1・Aさんの事例で、売却時の損益分岐点を試算したのが表4です。

表4.値下がりしても損をしない分岐点は?

※表1.Aさんのケース

| 売却時期 | 5年後 | 6年後 | |

|---|---|---|---|

| P.売却価格 | 7,090万円 | 6,840万円 | |

| 満室想定時表面利回り | 8.46% | 8.77% | |

| →購入価格からの変動率 | ▲9.1% | ▲12.3% | |

| Q | a.ローン残高 | 6,784万円 | 6,570万円 |

| b.仲介手数料等※1 | 236万円 | 228万円 | |

| c.譲渡税等※2 | 65万円 | 40万円 | |

| 売却後手取り額(P-Q(a+b+c)) | 5万円 | 2万円 | |

※1.印紙代・抵当権抹消費用含む

※2.個人・復興特別税含む。5年後は長期譲渡。譲渡所得の長短区分は、譲渡年の1月1日時点で判断することに注意

損益分岐点は、5年後に売却した場合は購入価格の7,800万円から9%下がった7,090万円、6年後に売却した場合は同12%値下がりの6,840万円でした。1割前後値下がりしても、持ち出しなしで売却できることがわかります。

なお、5年後の売却のほうが、損益分岐点が高くなっているのは、短期譲渡で譲渡税率が高いこと、返済期間が1年間短くローン残額が多いことが要因です。

累積キャッシュフローを含めれば、2割近く値下がりしても損はなし?

Aさんのケースでは、諸費用の473万円は自己資金で払っています。この自己資金投資額を考慮すると、6年後に売却した場合の損益分岐点は7,500万円程度まで上がってしまいます。4%程度の値下がり率です。

では、入口(取得)と出口(売却)の間のキャッシュフローを含めて考えるとどうなるでしょうか?

同じくAさんのケースでは、6年間の累積キャッシュフローが876万円に達しています。この分を加味すると、総合的な損益分岐点は6,400万円まで下がります。購入価格に対する値下がり率は18%です。2割近くまで値下がりしても、トータルで見れば損はしないといえるでしょう。

リーマンショック後の収益物件の平均的な値下がり率は1~2割だったことを考えると、この物件では、損益分岐点を下回るケースはそれほど多くないと考えることもできます。

今回は個人で購入するケースを中心に解説しましたが、法人の場合はまた少し違う視点が関係してきます。法人化を含めて詳しいシミュレーションをしておくと、より安全な取引ができるでしょう。