不動産投資を始める場合に、自己資金がいくら必要かを正確に答えられる方はほとんどいません。実は、不動産投資の資金調達は住宅ローンの場合と異なる点がいくつもあります。

この記事では、不動産投資ローンの融資審査に使う「属性」の意味や、最近の融資審査傾向、また望ましい自己資金の割合などについて解説していきます。

目次

不動産投資の融資額はどのようにして決まる?

不動産投資の資金をどう調達すればいいかは、購入検討者の状況によって異なります。億単位の資産を持っている富裕層なら、全体の資産のなかでの金融資産と不動産とのバランスや相続対策との兼ね合いを考えなければなりません。

借入をいくら起こすか、自己資金はどのくらい投入するべきか、その配分を検討するのが通常のアプローチです。検索すると、不動産投資頭金、100万・500万・1000万などと出てきますが、「これがベスト」というような一般論はなく、個別に判断するしかありません。

給与所得が中心の会社員の場合には、まず「いくら借りられるか」の検討から入るのが妥当でしょう。ただし、賃貸に出して収益を得る不動産投資の場合と、マイホームを買う場合では、条件が全く異なることに注意してください。

不動産投資の融資額は年収以外の要素でも変わる

不動産投資の場合は、年収から借入可能額を逆算するような一般的なセオリーはなく、年収の10倍を借りられる場合もあります。これは、自分の収入からではなく入居者の賃料収入からローン返済するからであり、購入検討者の収入は、直接的には関係ありません。ただし、賃料の収支計算は、物件ごとにエリアによる空室率・金利上昇時の返済額増加を見込み、ストレスをかけて試算します。そのため、物件によっては収支がマイナスとなり、物件の条件だけで融資を受けるのが難しいこともあります。

これに対して、マイホームの場合は自分の収入からローンの返済をするため、借入可能額はほぼ年収で決まるといっていいでしょう。つまり、年収が返済能力を測る主な指標になります。だいたい年収の5倍から7倍が上限、または、年間返済額が年収の25~30%以内に収まる範囲が目安です。

よく借入限度額の目安として「年収1,000万円程度なら、その10倍から20倍が借入限度」といわれていますが、これは年収から返済能力を判断しているのではなく、金融機関が年収に応じた与信枠をこの程度に設定しているということです。

また目安といっても、10倍なら1億円、20倍なら2億円と、かなり違いますね。これだけ大きな差が出るのは、本人の勤務先や年収や家族構成だけでなく、配偶者や親族の資産状況や連帯保証人の有無などによっても、状況が左右されるからです。さらに、購入する物件によっても融資額は変わってきます。

金融機関へのアピールの仕方で融資額が変わる

融資額は、金融機関へのアピール方法によっても変化します。

融資審査は、下記のような借入者の属性に対し金融機関独自の基準によって判断します。

● 収入が高い

● 勤務先が公務員や有名企業

● 正社員など安定した雇用条件

● 高難度で高所得の資格を保有

● 定年がない業種

● 勤続年数が長い

● 結婚している

● 他にローンがない

● 他に資産を持っている

● 返済実績があり事故歴がない

これらはいずれも、金融機関が考える、融資金の未回収リスクを下げ得る要素です。

経験豊富な担当者なら、こういった点を考慮して、戦略的なアピールのシナリオを立ててくれます。ローン審査は、担当者の力量にも左右される部分があるといえるでしょう。

物件の善し悪しで融資額が変わる

金融機関が投資用物件に融資をする際には、上記のような個人の属性のほか、物件の条件を細かく吟味します。エリア、物件種別、利回り、管理状態、物件価格に占める土地値の割合などを勘案し、担保価値を評価するわけです。

物件の条件が非常に良い場合、個人の属性に関わらず融資してくれることがあります。例えば、1棟マンションの平均的な利回りが8%の地域に、12%で回る物件(つまり価格が相場よりも低い)があるような場合です。仮に、管理状態も良好で、「一定の空室率、修繕費、金利上昇リスク」を織り込んでも収支が合うなどの条件が揃えば、かなり有利と言えるでしょう。

逆に、違法建築物件(接道要件を満たさない・越境している・必要な消防設備がない・容積率オーバーなど)には要注意です。ほとんどの金融機関では、違法部分を解消しない限り融資審査を通りません。

堅実な賃貸経営をアピールすることで融資額が変わる

この他に、金融機関への交渉によって融資額を増やすこともできます。例えば、綿密な事業収支計画を立てたり、所有資格を提示したりして、堅実な賃貸経営ができることをアピールするのです。

また、投資用物件を購入すると、年収は基本的に増加します。年収に応じて与信枠が設定される会社員であっても、1棟2棟と投資用物件を買い進めると、借入額を増加させることも十分に考えられるでしょう。

不動産投資向けのローンには、住宅ローンのようにパッケージ化された商品は、あまりありません。基本的には個別対応です。金融機関の担当者に対する心証を良くすることで、融資額や金利などの融資条件が変わることもあります。自分自身の預貯金やその他の資産状況など、情報をできるだけオープンにするほうが有利になりやすいようです。

自己資金はいくら必要か

借入可能額に頭金を加えた金額が、購入可能額となります。住宅ローンの場合は「理想の頭金は購入価格の2割」といわれていますが、不動産投資の場合はこうしたセオリーはありません。借入可能額と同じように、個別性が高いからです。

とはいえ、一体どれくらいの自己資金を用意したら良いかは知りたいところですよね。そのために、まずは購入時に必要な費用について整理しておきましょう。

投資物件購入時の買主の諸費用とは

頭金以外にも諸費用として下記のものが必要で、およそ物件価格の7~10%かかります。

● 仲介手数料

● 印紙税

● 登録免許税

● ローン事務手数料

● ローン保証料

● 火災保険料

● 司法書士報酬

不動産投資を検討している方からは「全額ローンで買えないか」という相談をよく受けます。なるべく自己資金は使いたくない、万が一のために現金を残しておきたい、2棟目以降の購入資金を残しておきたい、といった意向があるからです。果たして全額ローンを組むことはできるのでしょうか。

頭金なしのフルローンは融資審査が厳しくなった

以前はフルローン(物件価格の全額を借入するローン)を組めた時期もありました。現在でも物件によっては可能性がゼロではありません。ただ、最近の傾向としては、頭金なしのフルローンを組むことは、かなり難しいです。不動産投資を初めて検討する会社員の場合は、物件価格の1~3割程度の頭金の用意が必要な金融機関が増えています。

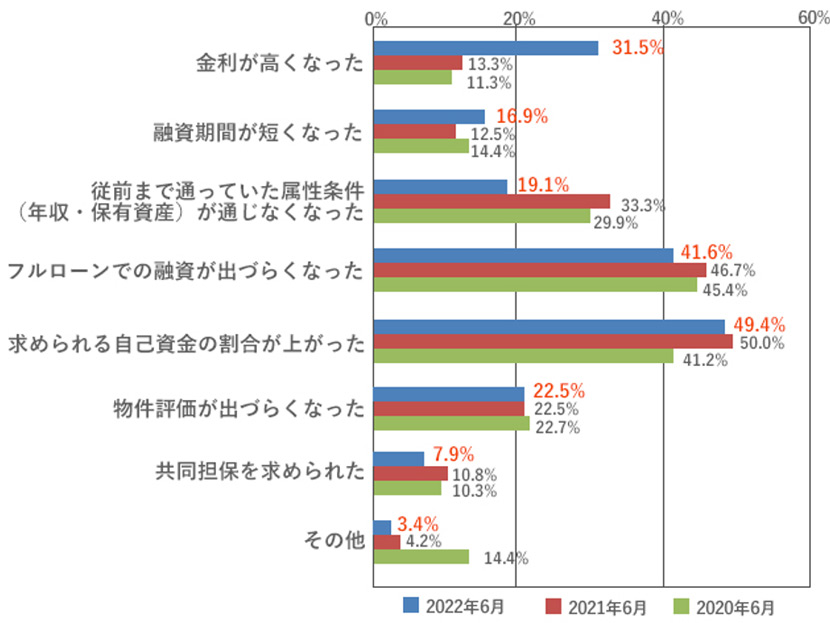

以下のグラフは2022年6月に行われた「不動産投資に関する意識調査」の結果です。

回答者の約50%が「求められる自己資金割合が上がった」、約40%が「フルローンでの融資が出づらくなった」と答えています。また、具体的に審査のどこが厳しくなったかという設問に対しては、

「金利が高くなった」と答えた方が2021年と比較し倍増しています。

Q.直近6か月の金融機関の融資姿勢について、厳しくなったと回答された方へ

なぜ厳しくなったと感じますか?

物件の条件や金融機関の担保評価などから導き出した自己資金

以上の点からすると、諸費用と頭金を含めた自己資金としては価格の2~4割程度は必要になるといえます。ただし、この割合は、あくまでも物件の条件や金融機関の担保評価などから導き出したものです。

金融機関は融資限度額や未回収リスクだけを見ているのではなく、借入者に、不動産投資という事業に対する心構えや危機管理意識も求めています。

多額の頭金は一朝一夕に用意できるものではなく、意識して計画的に貯金しないと確保できません。金融機関は、借入者が不動産投資事業のリスクを回避するために努力できるかを、自己資金の額から汲み取っているのです。

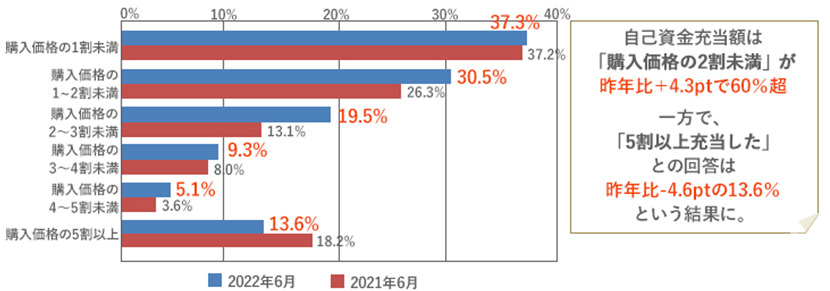

前述の調査によれば、は「自己資金2割未満が60%以上、5割以上の充当が約14%」という結果になりました。

価格の2~4割程度の範囲内で、実際に必要な自己資金や、安全な賃貸経営のために必要な頭金の額は、購入検討者によって変わってきます。

そこで、どんな要素が頭金の適正水準に関係してくるのかを次に解説します。

頭金の適正水準はキャッシュフローや流動性が影響する

必要な頭金の額は、毎月のキャッシュフローの状況や、万一の場合の売却のしやすさ(換金のしやすさ)などによって変わってきます。

ちなみに売却のしやすさとは、物件の持つ条件(人気エリア・築浅・駅近・外観が良い・買い物が便利・間取りが良い・設備が良い・治安が良い・景観が良いなど)など。価格以外の要素にも左右されます。

不動産投資の目的はキャッシュフローの最大化

キャッシュフローは、家賃収入からローン返済や管理費などの諸経費を引いた手取り金額が十分に残るかどうか、が重要です。これは物件の利回りや、借入金の割合とローン金利などによって左右されます。

借入比率や金利水準が高いと、ほとんど手取り金額が残らず、キャッシュフローがプラスにならないかもしれません。その場合は、頭金を増やしたほうがいいと言えるでしょう。

一方で、物件の利回りが高い場合は、頭金が少なくてもキャッシュフローがプラスになることもあります。キャッシュフローの観点からどのくらいの頭金が必要かは、詳しい収支シミュレーションをしたうえで検討してみてください。

オーバーローンを回避するために頭金を入れて購入する

次に、売却のしやすさ(換金のしやすさ)です。少ない頭金で物件を購入した場合、売却が必要になったときに、売却価格がローン残債を下回ってしまう恐れがあります。その場合、不足分を現金などで支払わなければ金融機関が抵当権を外してくれず、売却できません。

このように、売却金ではローンが完済できず抵当権が残る状態のことで、不足分は自己資金を投入するなどの対策が必要になります。

抵当権とは、ローンが返済できない場合に金融機関が物件を差し押さえて競売し、その売却金で資金を回収する権利です。つまり、所有権を押さえ込むほどの強い権利にあたります。

自分の所有権をおびやかす抵当権が残っている物件は誰も買わないため、できる限りオーバーローンになるのは避ける必要があるでしょう。

なお、どの程度の頭金を入れておけば担保割れにならないかは物件によって異なります。とはいえ、頭金を多く入れておいたほうが、将来売却できなくなるリスクを減らすことにはなるでしょう。

では、頭金がたくさんあるほど安全なのか。実は、そうともいえません。別の側面から見ると、リスクも発生するからです。不動産投資に頭金をたくさん入れると、その半面、手元に残る現金が減ってしまいます。万が一、急に現金が必要になったときに困る可能性があるでしょう。

また、頭金を多く投入した場合、資金を“寝かせている”状態になるリスクもあります。不動産投資では、投入した資金は、時間をかけて賃貸収入として回収していきます。諸費用を含めた投資資金の回収に長い期間がかかるため、投入した頭金は長期間動かすことができず、実質寝かせていることになってしまうのです。

手持ち資金を使い切らず残しておくメリット

このようなリスクを減らすために、頭金を減らして、手持ち資金の一部を比較的現金化しやすい株や金融商品などで運用したり、いつでも引き出して使える預貯金として残しておいたりするのも良い方法です。購入する物件や融資条件、また購入者本人の方針によって、それらのバランスを検討していきましょう。

ちなみに、頭金を減らした場合、借入金が多いほど、当然金利上昇時の返済負担は膨らみます。しかし、投資用ローンの場合は金利が経費になり金利上昇部分がそのまま負担増になるわけではありません。このあたりも、収入を生まない住宅ローンとは異なるものと認識しておきましょう。

不動産投資の場合、頭金が多ければいいわけではありません。自己資金を手元に残したまま、借入金で利益を生み出すレバレッジを効かせられるのが、不動産投資の最大のメリットです。自己資金をできる限り少なくして最大の借入額を探るのも、不動産投資には大切な考え方といえるでしょう。

まとめ

不動産投資の資金調達の方法には、マイホーム購入の住宅ローンと異なり、誰にでも当てはまる一般的なセオリーがありません。検討すべき事項が多岐に渡り、物件の条件や金融機関の融資姿勢によっても左右されます。個人では、なかなか正確な判断がしにくいため、経験豊かな専門家と相談しながら進めていくのが賢明です。