今後の東京都内のオフィスの空室率を変動させるのは国内景気等経済全般に係る事項や新規のオフィスの供給等が非常に大きな要因であると考えられます。ただし、それ以外にも影響を与える要因はあり、11の事項が影響すると考察します※1。

本レポートでは国内景気等経済全般に係る事項を簡単に触れた後、上記事項に関連する近々のトピックスについて記載させていただきます。

※1:末尾備考2に記載

<サマリー>

・2020/12~2021/3の期間内に判明したトピックスの記載です。

・国内景気等経済全般の切り口ではオフィス賃貸市場は堅調と考えます。

・「東京都内のオフィスの状況」レポートであげた空室率を変動させる要因のトピックスの切り口では、住宅の供給・就業人口の拡大・労働生産性向上・老朽化ビルの取り壊し等については維持要因、海外勢の日本進出・テレワークについては悪化要因と考えます。

※タイトル後の( )内はオフィス市場に対する影響(△向上 -維持 ▲悪化)

目次

I. 国内景気等経済全般( ー 堅調の維持)

日本の経済は年度中にはコロナ前の水準を回復することが予想されており、企業の景況感にもそれが反映されています。また後述するように東京都内の失業率については上昇したものの就業人口はやや増加しています。

設備投資は大企業・中堅企業とも「過大」が「不足」を超過するものの利益配分の重要度については大企業が「設備投資」が1位、中堅企業が僅差の2位となっており必要な投資については進めていく姿勢が感じられます。総じて国内景気等経済全般からの検討では今後のオフィス市場は堅調であると考えます。※2

※2:各事項の内容については末尾備考1をご参照ください

II.海外勢の日本進出(▲需要増加期待の縮小)

海外資本による東京のオフィスの利用は稼働率を高めます。

東京オリンピックについて大会組織委員会は海外からの一般観客の受け入れ断念をする方針を固めたと報じられています。海外のオリンピック報道における東京の「街」としての取り上げられ方が減少するであろうことが予想されます。

今大会のみならず今後のインバウンド需要が減少する可能性と併せ、東京都が進める国際拠点化構想についても「東京」をアピールする機会が減少してしまうことおよび観光需要の伸びが抑えられることによりGDPが伸び悩む可能性も否定できないため中長期的なオフィス需要にやや影を落とす事由と考えます。

II.住宅の堅調な供給( ー 維持)

東京都内のオフィスが高い稼働を維持するためには、首都圏に在住し通勤するオフィスワーカーの維持・増大が必要と考えます。

不動産経済通信社によると昨年の首都圏の新築マンションの販売は前年比、12.8%減でしたが2021年は2020年比17.5%増(2019年比約2.5%増)と見込まれています。価格についても2020年はm2単価で前年比5.2%増となるなど需要は維持されているものと思われます。

直近2月においても昨年は前年比35.7%減だった販売戸数が2021年2月は前年比50.7%増(2019年2月比約3%減)となり堅調に推移している様子が伺えます。

III.就業人口の拡大( ー 維持)

就業人口の増加はオフィスの稼働を高める可能性があります。

2020年の東京都の人口は月ベースでは減少に転じた月もありましたが、一年を通じては8,600人の増加(日本人が39,493人の増加 、外国人30,893人の減少)となりました。2020年の四・四半期全ての期間で完全失業者は前期比増加となり、令和2年10~12月の東京都の平均失業率は3.0%と昨年同期比0.6%もの上昇となってしまいました。

一方で就業者数自体は822万人と前年同期比2.9%の増加となっており、失業率の上昇がオフィス市場に影響を及ぼしている可能性は低いものと思われます。

IV.テレワーク(▲オフィス利用面積縮小の動き)

徐々にオフィス市場に影響を及ぼしているテレワークの拡大について、直近では複数の保険会社が本社部門の利用面積を削減することが報じられています。

大手金融機関の相次ぐ面積削減によりこれまで比較的テレワークによる空室増加の影響が少ない千代田区や中央区にどのような変化が起こるのか、また代替して利用されるサテライトオフィスや創造性を育む用途による増床分と差引し、どの程度の面積が空きとして市場に供給されるか注目されます。

V.労働生産性向上( ー 維持。賃料負担力の向上は未だ見えず)

中小企業等の集約や生産性向上を通じてのキャッシュフローの向上は、企業が負担できる賃料の上昇につながる可能性があり、より付加価値の高いオフィスニーズが高まる可能性があります。

東京商工リサーチの調査によると、2020年(1-12月)に全国で休廃業・解散した企業は、4万9,698件(前年比14.6%増)と2000年の調査開始以降最多を記録したとのことです。社長の高齢化や、サービス・建設・小売りといった業種が多いことが特徴でした。2020年の企業倒産は、7,773件(前年比7.2%減)と減少しています。

新型コロナ下での各種資金繰り政策は、経済へのショックを和らげる効果は果たしていると思われます。また後継者難や体力のない企業の退出が増加し、この分野のワーカーの移動も活発化していると思われますが、この間に公による中小企業の経営効率化策や労働者の再訓練メニューは目立っておらず、中小企業がより大きなオフィス賃料を負担できるような体力の向上にはいたっていないものと思われます。

VI.老朽化ビルの取り壊しや用途転換( ー 維持。ストックの調整の動きは少ない)

老朽化したオフィスビルについて他用途への建替えや転換はオフィスの需給を引き締め、残存するオフィスの需要を高めます。

老朽化ビルのトピックスではサステナブルやESG、SDGSをキーワードとしたリノベーションに関するものが目立ちました。

例えば、既存の建物を長期的な利用に耐えうるビルに転換することを推進するリファイニング建築・都市再生協会は、プランを実行する際の課題となる融資の相談も受諾する旨表明し案件の増加に意欲的な姿勢を見せています。

またSMBC信託銀行は老朽化したビルをリノベーションにより再生、運用することに投資する規模100億円程度のサステナブルバリューアップファンドを立ち上げる旨発表しています。大和ハウスも大手では珍しい取り組みとして中古のビルやマンションを取得し、大規模改修を行ったうえでファンドやREITに売却する事業に参入します。

このほかにも文化財に指定されたオフィスビルをゼネコンがマスターリースし、改修する事業も検討されているようです。これらは老朽化した不動産の良質化を環境負荷の軽減を達成しながら提供できるため、不動産に対するいわゆるSDGS投資を広げる可能性があるものといえるでしょう。

一方でこれらは社会的意義の高い事業ではあるものの、リファイニング建築・都市再生協会を除き用途の変更を前提とはしておりません。今後オフィス市場に大規模な空室が発生する状況となった場合には住居やホテル等に用途転換し、オフィス面積を減少させる動きや規制緩和も望まれます。

備考I:国内景気等経済全般に係る事項について

<経済成長について>

内閣府の政府経済見通しによると日本の経済成長率は以下の通りです。

・令和2年度は、最近の感染拡大も含め新型コロナウイルス感染症の影響で厳しい状況となり、実質▲5.2%程度、名目▲4.2%程度の成長が見込まれる。

・令和3年度は、総合経済対策の円滑かつ着実な実施により、公的支出による経済の下支えと民間需要の喚起、民需の自律的な回復も相まって、実質4.0%程度、名目4.4%程度と見込まれ、年度中には、経済がコロナ前の水準を回復することが見込まれる。

<東京都の失業率について>

東京都によると、都内の令和2年10~12 月期平均結果の失業率等については以下の通りです。

〔失業率〕

・完全失業率 3.0%(前年同期に比べ0.6 ポイント上昇)

〔就業者数〕

・822 万人(前年同期に比べ23 万5千人(2.9%)増加)

〔完全失業者数〕

・25 万5千人(前年同期に比べ5万7千人(28.8%)増加)

<景況感、設備投資の動向について>

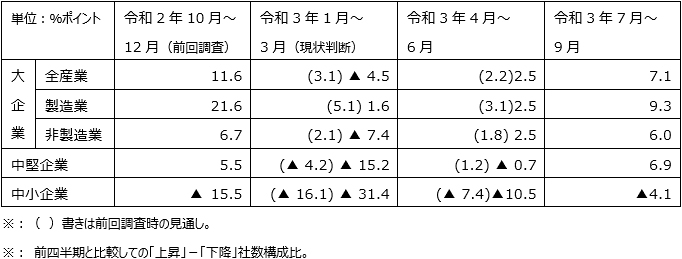

内閣府・財務省「法人企業景気予測調査(令和3年1~3月期調査)」によると企業の景況感、設備投資の動向については以下の通りです。

〔各社の景況〕

◆ 現状(令和3年1~3月期)

・「貴社(各社)の景況判断」BSI※3を全産業でみると、大企業は▲4.5%ポイントとなり、令和2年4~6月期以来3期ぶりの「下降」超

・中堅企業、中小企業はいずれも「下降」超

※3:景況判断指数の一つ。アンケートを行い「強気(上昇、増加、改善)」と回答した企業の比率から「弱気(下降、減少、悪化)」と回答した企業の比率を差し引いて算出する。例えば景況感は弱気、下降が上回ると▲(マイナス)となる。

◆ 見通し

・大企業は令和3年4~6月期に「上昇」超に転じる見通し

・中堅企業は令和3年7~9月期に「上昇」超に転じる見通し、中小企業は「下降」超で推移する見通し

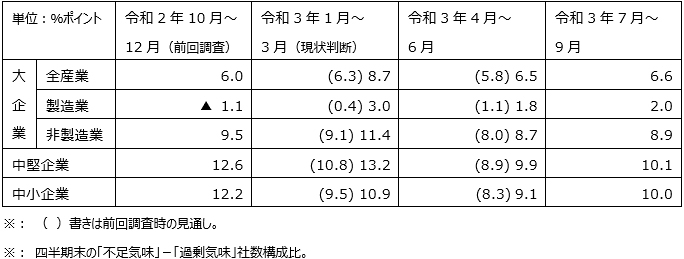

〔雇用〕

◆ 現状(令和3年3月末)

・「従業員数判断」BSIを全産業でみると、大企業は8.7%ポイントとなり、平成23年9月末以降39 期連続の「不足気味」超

・中堅企業、中小企業はいずれも「不足気味」超/p>

◆ 見通し

・大企業は「不足気味」超で推移する見通し

・中堅企業、中小企業はいずれも「不足気味」超で推移する見通し

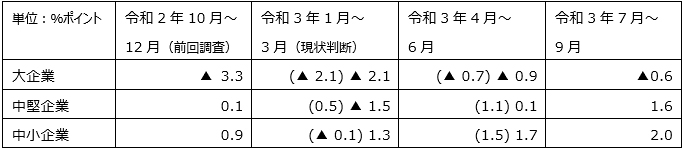

〔設備投資〕

◆ 生産・販売などのための設備

・令和3年3月末の「生産・販売などのための設備判断」BSIをみると、大企業、中堅企業はいずれも「過大」超、中小企業は「不足」超

・先行きをみると、大企業は「過大」超で推移する見通し、中堅企業は令和3年6月末に「不足」超に転じる見通し、中小企業は「不足」超で推移する見通し

◆ 設備投資額(ソフトウェア投資額を含む、土地購入額を除く)

・令和2年度は、9.2%の減少見込み

・業種別にみると、製造業、非製造業ともに減少見込み

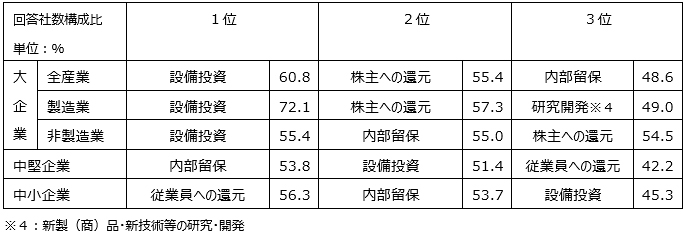

〔今年度における利益配分のスタンス〕

・利益配分のスタンスを全産業でみると、大企業は「設備投資」の重要度が最も高く、次いで「株主への還元」、「内部留保」の順に重要度が高い

・中堅企業は「内部留保」、中小企業は「従業員への還元」の重要度が最も高い

備考II:オフィスの空室率に影響を与える11の事項

1.ワーカーの増加に関連する事項

i.海外勢の日本進出・生産の国内回帰

ii.住宅の堅調な供給

iii.就業者におけるオフィスワーカー比率の向上

iv.就業人口、時間の増加

v.テレワークの拡大の効果

vi.テレワークの見直し

vii.経済条件の変更

viii.労働生産性向上

2.その他の事項

i.一人あたり面積の上昇

ii.老朽化ビルの取り壊しや用途転換

iii.会計制度変更

※内容は2021年4月15日時点のものです