住宅ローンの返済負担率とは?~無理のない返済額の考えかた~

2025年01月08日

住宅ローンを利用する際に、「返済負担率」は重要な審査基準になります。住宅ローンは、返済額が金融機関の定める返済負担率に収まる限度額までしか借りることができません。

それでは、毎月の住宅ローン返済額が金融機関の定める返済負担率に収まっていれば、限度額いっぱい住宅ローンを借りても、無理なく返済を続けることができるのでしょうか。

本記事では、住宅ローン利用者の立場から見た、適切な返済負担率の考え方について解説をします。

「返済負担率」とは?

「返済負担率」とは、年収に占める年間の合計返済額の割合のことをいいます。返済額は、住宅ローンだけではなく、自動車ローンや教育ローン、クレジットカードのキャッシングやリボ払い、スマートフォンの分割払い、奨学金など他の借り入れの返済額を合計するため、「総返済負担率」ともいいます。

返済負担率は次の計算式で算出します。

年間の合計返済額÷年収×100=返済負担率(%)

たとえば、年収が500万円で他に借り入れのない人が、住宅ローンを1年間に150万円返済する場合、返済負担率は

150万円÷500万円×100=30%となります。

各金融機関では返済負担率の基準を設けていて、住宅ローンの審査の際に、返済負担率が基準を超える場合は審査が通りません。

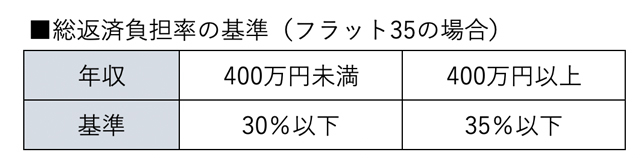

住宅金融支援機構のフラット35では、返済負担率の基準を公開しています。

返済負担率が審査対象となっている理由は、住宅ローンが返済不能に陥るリスクを抑えるためです。返済負担率が高すぎると、住宅ローンの返済が家計を圧迫し、滞納リスクも高まります。そのため、金融機関が返済負担率の基準を設けることで、無理な借り入れに歯止めをかけることができます。

民間金融機関の多くは具体的な基準を公表していませんが、フラット35と同程度の基準を設けているケースが多いようです。ただし、返済負担率を計算する際の金利は、将来金利が上昇しても返済できる見込みがあるかを判断するために、各金融機関が実際の貸し出し金利よりも高い3%〜4%程度の審査金利を定めています。

「返済負担率」からマイホームの予算もわかる

マイホームを購入する際に、どのようにして予算を決めれば良いのか分からないという人も多いと思います。その際には、返済負担率から購入予算を把握することができます。

マイホーム購入の予算を組み立てる場合、次の計算式を用いる方法があります。

購入総予算(※1)=自己資金(※2) + 住宅ローンの借入可能額

(※1)マイホームの価格+諸費用

(※2)預貯金、親などからの生前贈与など

この場合、住宅ローンの借入可能額は、返済負担率から次のように計算できます。

たとえば、年収500万円の人がフラット35を利用する場合、年間返済額の上限は、年収の35%の175万円です。年間175万円の返済額で借入可能な金額を計算すると35年返済の場合、4,490万円になります(2024年12月現在の最頻金利1.86%で計算した場合)。仮に自己資金が800万円あれば、借入可能額4,490万円を合わせた5,290万円が購入総予算になります。

このように、返済負担率から住宅ローンの借入可能額を計算することで、マイホームの購入予算を決めることができます。

金融機関の「返済負担率」の注意点

各金融機関が滞納リスクを考慮して返済負担率を決めているのであれば、借入限度額いっぱいまで借りても無理なく返済できるだろうと考える人も多いのではと思います。ここで注意しなければいけないのは、金融機関が審査で用いている年収とは、「税込年収(=額面年収)」であるということです。

会社や役所が支給する給与やボーナスを合計したものが税込年収ですが、実際に会社員や公務員が受け取るのは、税込年収から社会保険料や税金などを差し引いた「天引き後の手取り年収」です。これを「可処分所得」といいますが、住宅ローンの返済、生活費や教育費、レジャー費などの支出や貯蓄も、全て可処分所得の中で行ないます。

このことから、返済負担率も税込年収ではなく、可処分所得で考える必要があります。

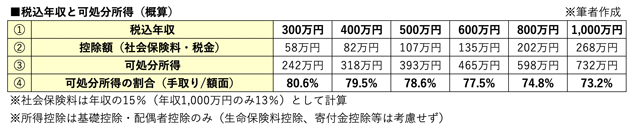

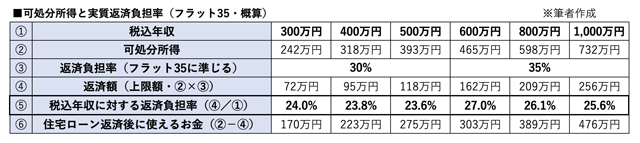

それでは、一般的に税込年収に対する可処分所得の割合はどのくらいになるのでしょうか。会社員(家族は扶養配偶者と16歳未満の子2人)の場合、税込年収ごとの可処分所得の割合は表のようになります。

可処分所得は、税込年収の7割から8割ほどに減ってしまいます。例えば、税込年収が300万円あっても可処分所得は242万円、税込年収が500万円でも393万円となってしまいます。

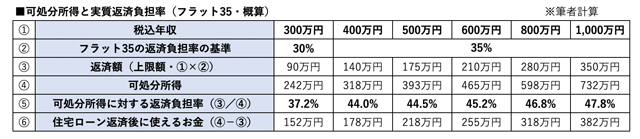

実際に、可処分所得をもとに、フラット35の返済負担率を計算してみましょう。

税込年収では、返済負担率が30%または35%に収まっていても、可処分所得でみた「実質返済負担率」は、大幅に上がってしまいます。たとえば、税込年収300万円の場合、返済負担率の基準は30%ですが、実質返済負担率は37.2%に、500万円(返済負担率35%)では、なんと44.5%にまで上がってしまいます。

さらに、可処分所得から住宅ローンの返済額を差し引いた「使えるお金」は、年収300万円の場合152万円、年収500万円でも218万円しかありません。これでは住宅ローンの返済をしながらでは、とてもゆとりのある生活が送れるとは言えないでしょう。

返済負担率は手取り年収で考える

無理のない住宅ローンの返済を行うためには、可処分所得から返済負担率を考えることが大切です。

可処分所得にフラット35の返済負担率の基準を当てはめたのが次の表です。可処分所得をもとに返済額を決めれば、税込年収からみた返済負担率も大きく下がり、住宅ローン返済後の余剰資金(=使えるお金)も増えるので、生活にゆとりができます。

ここで、前の例で紹介した年収500万円、自己資金800万円の人のマイホームの予算を、可処分所得に対する返済負担率から計算してみましょう。

上の表から、住宅ローン返済の限度額は118万円になります。この返済額であれば、無理のない返済ができる可能性が高まり、住宅ローン返済後に使えるお金も、218万円(図表3)から275万円に増えます。ただし、年間の住宅ローン返済額118万円から住宅ローンの借入可能額を計算すると3,030万円となり、マイホームの予算も自己資金800万円と合わせて3,830万円と、税込年収で計算した5,290万円よりも大幅に縮小してしまいました。

それでも、予算を伸ばしたいのであれば、生活の工夫により生活費を減らす、配偶者の収入を合算する、ペアローンを借りる、親に生前贈与を頼んでみるなど他の方法も検討してみましょう。そのうえで、どうしても予算が伸びないのであれば、手が届かない物件はあきらめ他の物件を探したり、購入時期を延ばしたりすることも必要です。

確かに金融機関の定める返済負担率でみれば、より高額なマイホームが購入できるかもしれません。しかし、購入した後に、生活に余裕がなくなったり、返済が滞ったりすると、かえって後悔することになります。

金融機関が定める返済負担率はあくまでも審査のための基準です。住宅ローンを借りる場合、「いくら借りられるか」ではなく、「無理のない返済ができるか」という基準で借入額を決めることが大切です。

ファイナンシャル・プランナー(CFP®、1級FP技能士)、終活アドバイザー、不動産コンサルタント

1961年東京都出身 早稲田大学商学部卒業後、大手住宅メーカーに入社。30年以上、顧客の相続対策や資産運用として賃貸住宅建築などによる不動産活用を担当、その後独立 。現在は、FPオフィス ノーサイド代表としてライフプラン・住宅取得・不動産活用・相続・終活などを中心に相談、コンサルティング、セミナー、執筆などを行っている。

連載バックナンバー業界歴30年以上のFPが伝授!押さえておきたい住宅ローンのキホン

- 2025/06/04

- 2025/05/07

- 2025/04/02

- 2025/03/05

- 2025/02/05

本コラムは、執筆者の知識や経験に基づいた解説を中心に、分かりやすい情報を提供するよう努めております。掲載内容については執筆時点の税制や法律に基づいて記載しているもので、弊社が保証するものではございません。

住宅ローン新着コラム

-

毎月の返済額、返済総額、借り換え、賃貸とマイホームの比較、

繰上げ返済額をシミュレート。

住宅ローンの知識

提供:イー・ローン

2025年06月04日 現在

提供:イー・ローン

投資用・事業用不動産サイト ノムコム・プロ

投資用・事業用不動産サイト ノムコム・プロ