金利上昇に備える!住宅ローン防衛策

2023年09月06日

最近、徐々にではありますが、住宅ローンを組む人たちの間で金利上昇への警戒感が高まっているようです。そこで今回はこれまでの金利の動向を振り返ったり、金利が上昇した場合の返済額の変化を具体的にシミュレーションしたりしながら、金利上昇時の注意点や金利上昇に備える対策について解説します。

金利の動向

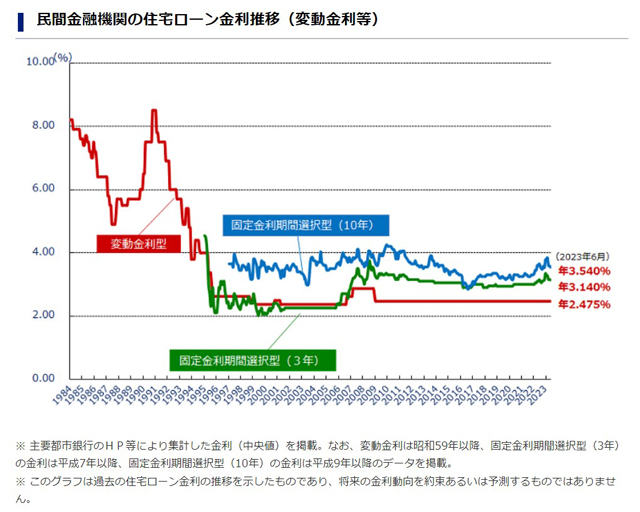

各銀行の変動金利は短期プライムレートに1%を上乗せした金利を店頭金利(基準金利)に設定しています。2009年以降、短期プライムレートは1.475%となっているため、店頭金利は2.475%です。この店頭金利から「優遇金利」(引下げ金利)を差し引いた金利が「適用金利」(借入金利)で、最近では0.3%台にまで下がっている銀行もあります。

図表1:変動金利の推移

出典:住宅金融支援機構「民間金融機関の住宅ローン金利推移(変動金利等)」

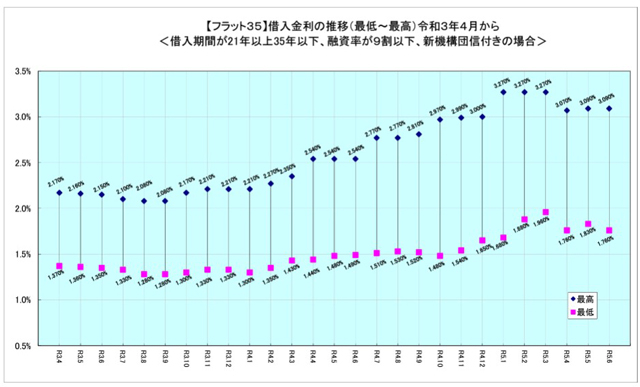

一方で全期間固定金利型住宅ローン【フラット35】の金利を見てみると、2023年6月の最低金利は1.76%です(借入期間21年以上35年以下、融資率9割以下、新機構団信付き)。このように変動金利と固定金利の差は意外と大きく、多くの人が変動金利型を選びたくなるのも分かる気がします。

図表2:固定金利(フラット35)の推移

しかしながら、時代をさかのぼってみると1990年10月から1991年1月には変動金利が8.5%に達していました。また海外に目を向けてみると、米国では2022年の年初には3%台だった30年固定金利が同年10月には6%台にまで上昇しました。たった1年のうちに3%も金利が上昇したのです。

日本ではあまりにも長く低金利が続いてきたため、今ではそれが当たり前のような感覚になっている人も多いと思います。また2023年4月に就任した日銀新総裁もこれまでの金融緩和を継続する方針を表明しているため、すぐに金利が急上昇することは考えにくいかもしれません。しかしながら、過去や海外の金利動向を見てみると、今後の日本においても絶対に金利が上昇しないとは言い切れません。

金利上昇時の注意点

金利上昇時には次のような点に注意する必要があります。

(1)固定金利が先に上昇する

変動金利と固定金利は常に連動しているわけではなく、金利上昇のタイミングも異なり、一般的には固定金利が先に上昇します。したがって変動金利で借りている人が、金利が上昇しそうだから固定金利に借り替えようと思っても、そのときには既に固定金利は上昇してしまっている可能性があります。

(2)「5年ルール」と「125%ルール」が適用される

「5年ルール」とは、変動金利型において適用金利は6ヵ月毎に見直されますが、毎月の返済額は5年毎にしか変更しないというルールです。また、「125%ルール」は5年毎の返済額見直しの際、どんなに適用金利が上昇していても直前の返済額の125%(1.25倍)までしか上げないというルールです。これらのルールによって、返済額が急に上がらないようになっており、債務者にとってはセーフティーネットの役割もありますが、注意すべき点もあります。

それは返済額の変動には上限があっても、適用金利自体に上限が設定されているわけではないということです。つまり、金利が大きく上昇した場合は毎月の返済額に占める利息部分の割合が増え、元金の返済が遅れることになります。そうすると、返済期限になっても住宅ローン残高が残ってしまい、最後に一括返済しないといけなくなる可能性もあるのです。なお、金融機関によってはこれらのルールが適用されない場合があるほか、元金均等返済の場合も適用されません。

「5年ルール」と「125%ルール」について詳しくは「超低金利の今だからこそ再確認!変動金利の見直しルールと注意点」の記事をご参照ください。

金利上昇シミュレーション

金利上昇時の返済額の変化について、以下の例で試算してみたいと思います。

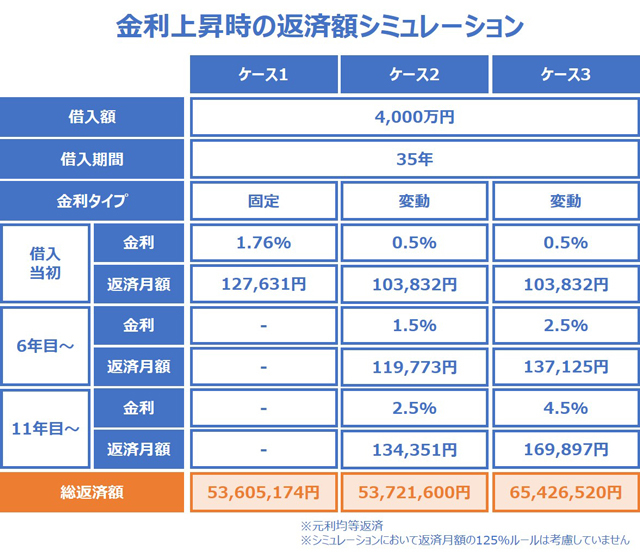

次の図表3は借入額 4,000万円、借入期間 35年、元利均等返済の場合のシミュレーションです。

〔ケース1〕全期間固定金利1.76%

〔ケース2〕変動金利0.5% → 6年目から1.5%、11年目から2.5%

〔ケース3〕変動金利0.5% → 6年目から2.5%、11年目から4.5%

図表3:金利上昇時の返済額シミュレーション

〔ケース1〕と〔ケース2〕を比べてみると、当初の返済月額は固定金利の〔ケース1〕の方が、変動金利の〔ケース2〕よりも2万円以上多くなっています。ところが5年経過後に金利が1%上昇し、10年経過後にまたさらに1%上昇した場合、総返済額では変動金利の〔ケース2〕が固定金利の〔ケース1〕を上回っているのが分かります。

〔ケース3〕は5年経過後に2%上昇、10年経過後にさらに2%上昇した場合のシミュレーションです。この場合、なんと固定金利の〔ケース1〕よりも総返済額が1,000万円以上多くなります。こうして見ると、金利上昇リスクは軽視しない方がよさそうです。

繰り上げ返済の効果

金利上昇への対抗手段として、繰り上げ返済があります。繰り上げ返済とは毎月の返済とは別に、一時的にまとまった金額を返済することをいい、繰り上げ返済は全額が元本の返済に充てられるため、そのぶん利息の支払いも軽減されます。

〈図表4〉のとおり、〔ケース2〕において、5年経過後に100万円を繰り上げ返済すると、総返済額は53,360,320円となり、総返済額は約36万円減少し、固定金利の〔ケース1〕を下回ります。つまり、このケースにおいては、繰り上げ返済資金として毎年20万円を5年間貯めておけば、固定金利で借りるよりも変動金利で借りて繰り上げ返済をする方が総返済額では有利になります。〔ケース1〕と〔ケース2〕では当初の毎月返済額に2万円以上の差があるので、その差額分を貯めておけば100万円の繰り上げ返済資金は準備できそうです。

ところが、〔ケース3〕ではそう簡単にいきません。〔ケース3〕で固定金利の総返済額を下回るためには、5年後に約1,700万円の繰り上げ返済が必要になります。〔ケース2〕と〔ケース3〕の金利上昇シナリオは5年後と10年後において、それぞれ1%ずつの差に過ぎませんが、その差は思った以上に大きいのです。

図表4:繰り上げ返済の効果

金利上昇リスクにどう備えるか

それでは金利上昇リスクに備えるための対策をまとめます。

(1)固定金利型を選択する

最も確実な金利上昇リスク対策は固定金利型を選択することです。ただし、変動金利型と比べると毎月の返済額が多くなるのと、低金利が続いた場合には結果的に変動金利型で借りた場合よりも総返済額が多くなります。

(2)繰り上げ返済をする

上述のとおり、繰り上げ返済によってある程度の金利上昇には対応することができます。ただし、〔ケース3〕のように大きく金利が上昇した場合には、相当な金額を繰り上げ返済しないと対応しきれない可能性もあります。

(3)固定期間選択型を利用する

固定期間選択型とは当初一定期間は固定金利が適用され、固定期間が経過した後は変動金利が適用されるという金利タイプで、全期間固定金利で借りるよりも低い金利で借りられます。若くて年収が比較的低い間、あるいは子どもの教育費がかかる間など、一定期間は金利上昇リスクを回避したい場合や、固定期間のうちに積極的に繰り上げ返済ができる見込みがある場合などには選択肢となるでしょう。

(4)ミックスローンを利用する

ミックスローンとは固定金利型と変動金利型など、複数の金利タイプを組み合わせる住宅ローンです。固定金利100%よりは低い金利で、そして変動金利100%よりは低リスクで借りることができます。組み合わせる金利タイプの比率も自分で選択できるので、自身の金利見通しやリスク許容度に合わせて固定金利と変動金利の割合を決めることができます。また金融機関によっては返済期間もそれぞれ異なる期間を設定できるので、変動金利の借入期間を短く設定すれば、金利上昇リスクをより抑えることができます。

まとめ

いかがでしたか。住宅ローンは借入額が高額になるため、金利が1~2%動くだけで返済額に大きく影響します。ただし、そのインパクトは実際に試算をしてみないと、なかなか具体的に把握することはできません。今回のシミュレーションも参考にしていただきながら、一度ご自身でも試算してみることをおすすめします。簡単にシミュレーションができる便利なWebツールもありますので、是非ご活用ください。

ファイナンシャルプランナー(AFP認定者)、企業年金管理士(確定拠出年金)

1977年広島県生まれ。大学卒業後、医療機器メーカー・エアライン系商社で海外営業として勤務した後、ファイナンシャルプランナーに転身。

生活に関わるお金の不安を解消し、未来に希望をもって暮らしていくためのお手伝いをする「生活設計のコンシェルジュ」として相談業務や執筆業務に従事。

企業や学校での講演・セミナーにも年間100回以上登壇しており、これまでの延べ聴講者数は2万人を超え、わかりやすい説明が好評を得ている。

連載バックナンバー生活設計コンシェルジュ 長尾真一がやさしく解説!今、押さえたい住宅ローン活用術

- 2024/04/17

- 2024/03/13

- 2024/02/07

- 2024/01/10

- 2023/12/06

本コラムは、執筆者の知識や経験に基づいた解説を中心に、分かりやすい情報を提供するよう努めております。掲載内容については執筆時点の税制や法律に基づいて記載しているもので、弊社が保証するものではございません。

住宅ローン新着コラム

-

毎月の返済額、返済総額、借り換え、賃貸とマイホームの比較、

繰上げ返済額をシミュレート。

住宅ローンの知識

提供:イー・ローン

2025年05月02日 現在

提供:イー・ローン

投資用・事業用不動産サイト ノムコム・プロ

投資用・事業用不動産サイト ノムコム・プロ