頭金は必要?メリットとデメリットをシミュレーションで確認

2023年05月10日

マイホーム購入において、「頭金は物件価格の2割程度は入れた方がいい」という意見もあれば、逆に「頭金は不要」という話を耳にすることもあります。はたしてどちらが自分にとって正しいのか迷う人もいるかもしれません。そこで今回は頭金のメリットとデメリットを確認しながら、具体的なケースで比較してみたいと思います。

頭金とは

頭金とは物件価格のうち、住宅ローンによらずに自己資金で支払うお金のことです。たとえば5,000万円の物件を購入する場合に、購入価格の2割にあたる1,000万円を頭金として支払えば、住宅ローンで借り入れるのは4,000万円ということになります。物件価格のほかにかかる諸費用も原則は自己資金で準備する必要がありますが、金融機関によっては住宅ローンに組み込むことができます。

図表1:住宅購入資金のイメージ

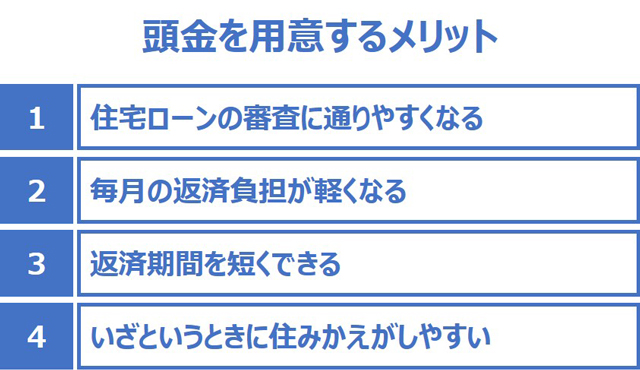

頭金を用意するメリット

頭金を用意することのメリットとしては、次のようなことが挙げられます。

図表2:頭金を用意するメリット

1)住宅ローンの審査に通りやすくなる

頭金を用意すれば、そのぶん住宅ローンの借入額が少なくなるので、返済負担率(※)が下がり、審査にも通りやすくなります。

※年収に占める住宅ローン返済額(年額)の割合で、主要な住宅ローン審査項目のひとつ。

2)毎月の返済負担が軽くなる

住宅ローンの借入額が少なくなれば、毎月の返済額も減り、そのぶん生活に余裕ができます。

3)返済期間を短くできる

借入額が減ったぶん毎月の返済額を減らすのではなく、返済期間を短くするという選択肢もあります。返済を早く終えれば、それだけ老後の生活プランに余裕ができます。

4)いざというときに住みかえがしやすい

立地などにもよりますが、新築住宅の場合、購入後に価値が1~2割程度下がるとも言われます。一方で住宅ローンの返済当初は返済額に占める利息分の割合が大きいため(※元利均等返済の場合)、元金の返済は緩やかにしか進みません。そうすると住宅ローン残高が物件の時価を上回り、もし家を売却しても住宅ローン残高が残ってしまうことになります(このような状態を「オーバーローン」といいます)。

そこで、物件価格の2割ぐらいを頭金として最初に支払っておけば、住宅ローン残高が物件の時価を上回る状態になりにくいため、いざというときに住みかえもしやすくなります。

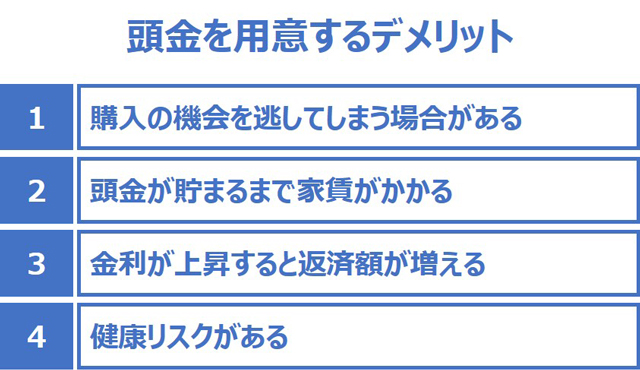

頭金を用意するデメリット

逆に頭金を用意するデメリットには次のようなことが考えられます。

図表3:頭金を用意するデメリット

1)購入の機会を逃してしまう

まとまった頭金を用意しようとすれば時間もかかります。一方で不動産の供給は流動的で、人気のエリアではすぐに買い手が現れるため、住宅購入はタイミングが重要になります。もし気に入った物件を見つけても、頭金が貯まるのを待っていたら購入機会を逃してしまいます。

2)頭金が貯まるまで家賃がかかる

賃貸から住宅の購入を検討する場合、頭金が貯まるまでは家賃を支払い続けないといけません。その期間の家賃は、もし頭金なしで購入すれば支払わなくて済む費用とも言えます。仮に家賃が10万円であれば、1年間で120万円、3年間で360万円、5年間になると600万円という大きな金額にもなります。

3)金利が上昇すると返済額が増える

頭金を用意すれば借入額を少なくできるので、基本的には返済額も少なくなります。ところが、もし頭金が用意できるまでの間に金利が上昇した場合は、せっかく頭金を用意しても想定したほど返済額が減らない可能性やむしろ増えてしまう可能性もあります。

4)健康リスクがある

民間金融機関の住宅ローンを組む際には原則として団体信用生命保険(団信)への加入が必須ですが、団信の加入には病歴や健康状態の審査があります。もし頭金が用意できるまでの間に病気にかかり、万が一団信に加入できなくなると、利用できる住宅ローンの選択肢が限られます。

頭金なしで購入する際の対策

頭金はないよりあるに越したことはありませんが、上述のとおり頭金を貯めることは必ずしもメリットばかりではありません。それでは、頭金なしで購入する場合には、どのようなことに気を付ければよいのでしょうか。

無理のない予算で物件を選ぶ

5,000万円の物件に対して頭金を2割用意し、4,000万円の住宅ローンを組むのと、3,500万円の物件を頭金なしのフルローンで購入するのとでは、当然ながら返済の負担は後者の方が軽くなります。頭金のあるなし以上に重要なことは、そもそも無理のない予算で物件を選ぶことです。

計画的に繰り上げ返済を実行する

頭金なしで購入したとしても、計画的に繰り上げ返済を実行していけば、住宅ローン残高が物件の価値を上回る「オーバーローン」の状態を早めに解消することができます。

ライフプランやキャリアプランをよく考える

オーバーローンがリスクとして顕在化するのは自宅を売却しようとするときです。したがって購入前に家族のライフプランやキャリアプランをよく考えてから、エリアや物件を選ぶことが大切です。特に子どもの教育環境(学区)、転勤・転職の可能性、親の介護といったことは住みかえの要因になることが多いので、よく考えておいた方がよいでしょう。

「頭金なしで購入 vs 頭金を貯めてから購入」をシミュレーションで比較

頭金なしで購入する場合と頭金を貯めてから購入する場合を、具体的なケースで比較してみましょう。

図表4:頭金vs頭金を用意 比較シミュレーション(元利均等)

1)頭金なしで購入 vs 頭金を貯めてから購入

【ケース1】は30歳のときに頭金なしで4,000万円を借り入れて、30年で返済するケースです。それに対して【ケース2】は30歳から5年かけて800万円の頭金を用意し、25年で返済するケースです。

頭金が貯まるまでは家賃を払い続けるため、【ケース2】では月額家賃を10万円として、5年間で600万円の家賃負担を想定しています。一方でその家賃と5年間で貯める頭金を合わせると1,400万円になるため、条件を揃えるために【ケース1】では当初5年分の返済額と1,400万円の差額を貯金する想定にしています。

なお、全期間固定金利型住宅ローンの【フラット35】では、融資率が9割超の場合、9割以下の金利に0.26%上乗せされるため、【ケース1】の金利は2.26%、【ケース2】の金利は2.00%としています。

以上の前提条件で試算すると、【ケース1】の毎月返済額は153,103円、総返済額は55,116,914円になります。但し当初5年間に4,813,820円の貯金ができるので、それを差し引くと実質的な負担は50,303,094円となります。

一方で【ケース2】の毎月返済額は135,633円、総返済額は40,689,851円です。ただし、頭金が貯まるまでの家賃負担が600万円あるので、それを加えると46,689,851円となります。それでも最終的な負担は【A】よりも約360万円少ないので、このケースでは頭金を貯めた方が有利と言えます。

2)頭金なしで購入予算を引き下げた場合

次に【ケース3】を見てください。このケースは【ケース1】と同じく頭金なしではあるものの、予算を300万円引き下げて3,700万円の物件を購入する場合です。金利や当初5年間の貯金は【ケース1】と同じ条件で試算すると、最終的な負担は45,479,980円となり、頭金を貯めて4,000万円の物件を購入した【ケース2】と比べても約120万円少なくなります。「頭金の有無以上に無理のない予算で物件を選ぶことが大事」と述べたのはこのためです。

3)頭金を貯める間に金利が上昇した場合

【ケース4】は頭金を貯める5年間に金利が1.0%上昇した場合です。金利が1.0%上昇しただけで、【ケース2】と比べると負担額が約480万円増えています。そして、頭金なしの【ケース1】と比べても、約120万円負担が増えることになります。

実際に直近1年間で固定金利は0.5%程度上昇しており、5年間で1%の上昇は決してあり得ない話とは言えません。このように金利の動向次第では必ずしも頭金を貯めた方が有利になるとは限りません。

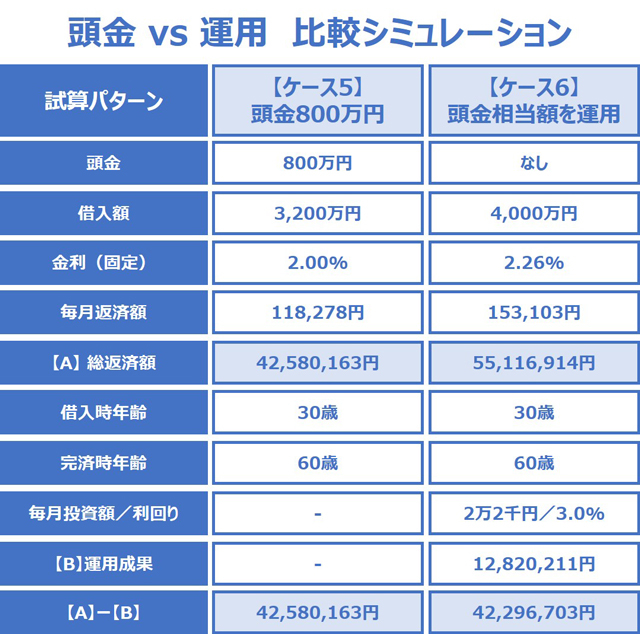

「頭金ありで購入 vs 頭金相当額を運用」で比較シミュレーション

前項のシミュレーションは頭金がまだ準備できていない前提でしたが、こんどは既に頭金相当のお金が手元にある前提です。最近では「頭金より運用に回した方がよい」という意見もあるため、頭金に充てる場合と、頭金にはせず運用に回す場合で比較してみたいと思います。

図表5:頭金vs運用 比較シミュレーション(元利均等)

【ケース5】は手元にある800万円を頭金として、3,200万円を借り入れ、30年で返済する場合です。それに対して【ケース6】は手元の800万円をあえて頭金にはせず、30年間にわたって毎月2万2千円ずつ積立投資に回した場合で、利回りは3.0%を想定しています。

住宅ローンの総返済額は頭金ありの【ケース5】よりも、頭金なしで運用する【ケース6】の方が約1,254万円多くなります。しかしながら、【ケース6】は運用成果が約1,282万円あるので、それを加味した最終的な負担では頭金に充てるよりも運用に回す方が28万円程度ですが少なくなります。

もちろん、運用益は保証されるものではないので、この程度の差であるなら頭金に充てる方が安心かもしれません。一方で3%以上の利回りで運用できれば、運用に回す方がさらに有利になります。

また住宅ローン控除は年末の住宅ローン残高に対して0.7%が税額控除されるため、頭金なしで借入額が大きい方が住宅ローン控除を多く受けられるというメリットもあります。こうして見ると、どちらかが絶対に有利ということではなく、考え方次第なのかもしれません。

なお、2024年から拡充される新しいNISA制度を活用すれば、最大1,800万円まで非課税で運用することができるため、このシミュレーションでは税負担は考慮していません。

まとめ

いかがでしたか。頭金は住宅ローンにおいて重要なポイントのひとつですが、こうするのが正しいという正解があるわけではありません。大切なことはメリットとデメリットを理解し、自分自身で冷静に判断することです。そのために今回の記事も参考にしていただければ幸いです。

ファイナンシャルプランナー(AFP認定者)、企業年金管理士(確定拠出年金)

1977年広島県生まれ。大学卒業後、医療機器メーカー・エアライン系商社で海外営業として勤務した後、ファイナンシャルプランナーに転身。

生活に関わるお金の不安を解消し、未来に希望をもって暮らしていくためのお手伝いをする「生活設計のコンシェルジュ」として相談業務や執筆業務に従事。

企業や学校での講演・セミナーにも年間100回以上登壇しており、これまでの延べ聴講者数は2万人を超え、わかりやすい説明が好評を得ている。

連載バックナンバー生活設計コンシェルジュ 長尾真一がやさしく解説!今、押さえたい住宅ローン活用術

- 2024/04/17

- 2024/03/13

- 2024/02/07

- 2024/01/10

- 2023/12/06

本コラムは、執筆者の知識や経験に基づいた解説を中心に、分かりやすい情報を提供するよう努めております。掲載内容については執筆時点の税制や法律に基づいて記載しているもので、弊社が保証するものではございません。

住宅ローン新着コラム

-

毎月の返済額、返済総額、借り換え、賃貸とマイホームの比較、

繰上げ返済額をシミュレート。

住宅ローンの知識

提供:イー・ローン

2025年05月02日 現在

提供:イー・ローン

投資用・事業用不動産サイト ノムコム・プロ

投資用・事業用不動産サイト ノムコム・プロ